Введение

Рациональное, эффективное использование ресурсов, выделенных на проект, соблюдение законодательных норм является актуальным направлением развития организации и общества в целом. В проектном управлении важным элементом выступает информационное обеспечение всех хозяйственных процессов. И существенными подсистемами финансового проектного менеджмента являются учет и анализ. Развитие экономики невозможно без внедрения новых проектов. Стандарты бухгалтерского (финансового) учета, в том числе Международные стандарты финансового учета и финансовой отчетности, отражают небольшое число частных ответов на вопросы информационного обеспечения конкретных процедур управления, которые не показывают особенности раскрытия информации об отдельных проектах. Однако учетно-аналитические показатели, отражающие расходы, затраты и инвестиции по проекту, требуют совершенствования и внедрения в практическую деятельность предприятий. Это свидетельствует о важности научного исследования финансово-аналитического обеспечения проектной деятельности.

Методы экономического анализа в целом являются универсальными для общей оценки работы организации, притом, что метод коэффициентов используется для разных направлений научных и практических работ. Например, авторы Бисаева З.М. и Маккаева Р.С.А. характеризуют финансовый анализ общего назначения [1], исследователи Новоселов С.Н. и Иванова А.А. занимались изучением показателей финансового состояния организации [2], труды Гиниятуллиной А.А. отражают аналитическое коэффициентное исследование капитала [3, 4], автор Савченко Н.Л. уделяет внимание рассмотрению финансовых рисков и для этого также использует экономические коэффициенты [5]. Ученые Пашнанов Э.Л. и Обгенова Л.А. рассматривают принятие решений о финансовых вложениях [6]. В международных экономических работах коэффициентный анализ применяется как вспомогательный инструмент, например, Shygun M.M., Ostapiuk N.A., Zayachkivska O.V., Goylo N.V. используют его для решения задач управления ликвидностью баланса [7]. Galbraith John W., Zinde-Walsh Victoria – как средство в построении эконометрических моделей [8]. Kruglyak Z.I., Shvyreva O.I. рассматривали коэффициенты в контексте структуры финансовой отчетности [9]. Karshalova A.D., Markhayeva B., Aitkazina M.A., Mukushev A. обратили внимание на управленческий учет [10]. Shygun M.M., Ostapiuk N.A., Zayachkivska O.V., Goylo N.V. подчеркивают важность информации о структуре активов и пассивов для управления организацией: “It is important to avoid manipulating balance sheets and artificially enhancing their liquidity by changing the structure of assets” (цитируется в оригинале. Перевод: «Важно избегать манипулирования балансами и искусственного повышения их ликвидности путем изменения структуры активов») [7].

На макроуровне представление о технологических проектах и инновациях в финансовом измерителе дает государственная статистика. Система показателей Росстата для статистической оценки уровня технологического развития отраслей экономики включает основные показатели [11]. Как показывает эта система, статистика дает обобщенное представление о хозяйственных процессах в области проектного управления, которая представлена с временным лагом, необходимым для подготовки статистической сводки.

Для управления организацией необходима большая скорость представления данных, как о плановых, так и о достигнутых результатах. Поэтому необходима внутрифирменная организация финансового учета и анализа проектов.

Цель исследования – разработать системную методику финансового анализа информации о проектах хозяйствующего субъекта. Задачами исследования являются обобщение информации о возможностях использования фактических данных о проектах и разработка финансовых инструментов экономического анализа проектов на основе этих данных.

Материалы и методы исследования

Методы исследования включают классификацию затрат по целям управления, экономическую группировку, коэффициентный анализ, структурно-динамический анализ. Благодаря универсальному характеру методик исследования в виде демонстрационных данных предложены модельные значения примеров. Возможным методическим ограничением определенной организации является принятие решения о сборе или отказе от сбора информации, необходимой для применения анализа этой организации, что не меняет обоснованность полученных результатов.

Результаты исследования и их обсуждение

В современных условиях необходимости обеспечить эффективное решение управленческих задач анализ и управленческий учет проектов имеют большое значение и должны применяться комплексно и последовательно. Поэтому разработка взаимосвязанных методов управленческого учета и анализа проектов представляет важную задачу как теории, так и экономической практики.

Таблица 1

Учетно-финансовые показатели проектов

|

Наименование показателя |

Обозначение абсолютного показателя, в денежных единицах |

Обозначение относительного показателя, в долях единицы от суммы соответствующего общего показателя* |

|

Внеоборотные активы проекта |

PIA |

IA |

|

Оборотные активы проекта |

PTA |

TA |

|

Собственный капитал проекта |

PE |

E |

|

Обязательства по проекту |

PL |

L |

|

Доходы от проекта |

PI |

I |

|

Расходы, связанные с проектом |

PC |

C |

* Например, для суммы оборотных активов проекта – их доля в сумме оборотных активов.

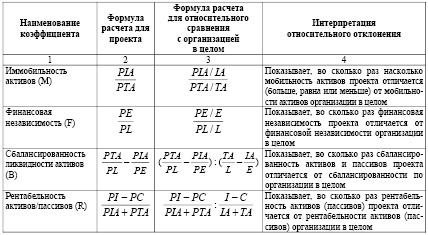

Таблица 2

Коэффициентные показатели проекта

Величина и структура затрат хозяйствующего субъекта определяются его деловой стратегией. В качестве базы стратегии организации положены конкурентные преимущества, одним из которых является интегрированная система управленческого учета и финансово-экономического анализа. Затраты являются основным, но не единственным объектом управленческого учета, так как каждая стратегия влияет не только на затраты, но и на все прочие финансовые индикаторы организации. Верно и обратное: изменения финансово-экономических показателей может свидетельствовать об изменении стратегии. Поэтому поведение учетно-финансовых показателей может быть индикатором динамики как самой стратегии, так ее результатов, на основании которых оценивается соответствие проведенных мероприятий целям стратегии. Если организация решила применять проектный подход к менеджменту, то информация о проектах должна накапливаться в подсистеме управленческого учета, что может обеспечиваться созданием показателей по проектам для объектов аналитического управленческого учета. Если применяемая хозяйствующим субъектом система бухгалтерского финансового учета позволяет интегрировать в нее необходимые аналитические признаки, то данные о проектах можно накапливать в единой учетной системе, без параллельного управленческого учета. В таблице 1 приведены наиболее универсальные базовые показатели по проектам. Разделение объектов между конкретными проектами определяется их хозяйственным назначением в соответствующем проекте.

С использованием представленных в таблице 1 абсолютных и относительных показателей можно смоделировать коэффициентные показатели проекта, предложенные в таблице 2.

Заключение

В таблице 3 представлен модельный расчет и интерпретация значений на примере условных показателей.

В ходе анализа по завершении расчетов значений показателей производится их совместная интерпретация. В модельном примере иммобильность активов проекта больше иммобильности всех активов организации, а финансовая независимость ниже, что говорит о большем заемном финансировании, чем собственном по сравнению с организацией в целом. Сбалансированность ликвидности активов проекта существенно меньше, чем по организации в целом. Значение сбалансированности меньше нуля показывает, что обеспеченность обязательств оборачиваемыми активами по проектам в среднем меньше обеспеченности капитала внеоборотными активами (то есть оценка дается по укрупненным группам активов и пассивов определенных сроков использования).

Таблица 3

Модельный анализ показателей проектов*

|

Наименование показателя |

Значение показателя проекта |

Значение показателя по организации в целом |

Доля показателя проекта в общем значении по организации |

Интерпретация значений |

|

1 |

2 |

3 |

4 |

5 |

|

Внеоборотные активы проекта, тыс. руб. |

200 |

400 |

0,5 |

Внеоборотные активы проекта составляют половину внеоборотных активов организации |

|

Оборотные активы проекта, тыс. руб. |

300 |

700 |

0,4286 |

Оборотные активы проекта составляют около 43% оборотных активов организации |

|

Собственный капитал проекта, тыс. руб. |

110 |

350 |

0,3143 |

Собственный капитал проекта составляет чуть менее трети собственного капитала организации |

|

Обязательства по проекту, тыс. руб. |

390 |

750 |

0,52 |

Обязательства проекта составляют немного более половины обязательств организации |

|

Доходы от проекта, тыс. руб. |

15 |

170 |

0,0882 |

Доходы от проекта менее 9 процентов общих доходов организации |

|

Расходы, связанные с проектом, тыс. руб. |

9 |

140 |

0,0643 |

Расходы на проект менее 8 процентов общих доходов организации |

|

Иммобильность активов проекта, доли единицы |

0,6667 |

0,5714 |

1,1667 |

Доля иммобилизованных средств по проекту на 16% больше, чем по организации в целом |

|

Финансовая независимость проекта, доли единицы |

0,2821 |

0,4667 |

0,6044 |

Доля собственных средств в сумме заемных средств по проекту почти на 40% меньше, чем по организации в целом |

|

Сбалансированность ликвидности активов проекта, доли единицы |

-1,0490 |

-0,2095 |

5,0064 |

Обеспеченность активами пассивов по срокам погашения в проекте в пять раз меньше сбалансирована, чем по организации в целом |

|

Рентабельность активов/пассивов проекта, доли единицы |

0,012 |

0,0273 |

0,44 |

Рентабельность проекта на 56% меньше общей рентабельности организации |

*Значения округлены (составлено автором).

Структура активов и пассивов показывает, что это отклонение проявилось вследствие значительного превышения внеоборотных активов над собственным капиталом по проекту. Рентабельность активов проекта хотя и положительная, но существенно меньше общей рентабельности организации, что в условиях сохранения данной тенденции является финансово негативным фактором реализации проекта. В определенной практической ситуации числовые значения и их аналитическая оценка будут варьироваться в зависимости от особенностей определенной организации и ее проектов.

Представленная выше методика анализа может быть расширена на основе ее дополнения подсистемой показателей, принятых в финансовом анализе, например, показателями деловой активности, показателями платежеспособности и т.п. Содержание таких широко используемых показателей представлено в научной литературе, в частности, в работах С.А. Чернявской, З. Гонежук и З. Наниз [12], Р.С.Э. Маккаевой, М.Э. Хусеиновой, Л.М. Янарсаевой [13]. Чтобы включить разрабатываемые показатели в методику анализа проектов эти показатели подлежат форматированию через видоизменение типовых формул с помощью разделения факторов-переменных, используемых в формулах, на относящиеся и не относящиеся к анализируемому проекту.

Например, для расчета оборачиваемости отдельных видов активов по каждому их виду выделяется проектная часть. Так, определяя оборачиваемость дебиторской задолженности, аналитик определяет сумму дебиторской задолженности по данному проекту, а затем производит расчет оборачиваемости, выраженной в количестве оборотов, и оборачиваемости, выраженной в количестве дней одного оборота. При расчете оборачиваемости в оборотах доход от проекта за период делится на среднюю дебиторскую задолженность по проекту. А для расчета оборачиваемости в днях средняя дебиторская задолженность по проекту делится на доход от проекта и умножается на количество дней в расчетном периоде. Аналогичным способом трансформируются и другие типовые формулы анализа проекта.

Также методика поддается расширению с помощью углубления аналитических признаков, фиксируемых в системе учета. При этом для каждого счета, объекта учета и хозяйственной операции может быть предусмотрен аналитический признак «наименование проекта».

Выводы

Таким образом, в результате проведения работы достигнута ее цель – разработана системная методика формирования финансовой информации о проектах, и решены задачи – сделаны выводы о возможностях использования финансового и управленческого учета для агрегирования сведений о проектной деятельности хозяйствующего субъекта, разработаны финансовые инструменты экономического анализа проектов на базе учета. Подсистема учета и анализа проектов направлена на обеспечение контроля тактики и стратегии деятельности предприятия. Она позволяет повысить конкурентоспособность продукции и в целом юридического лица, как в краткосрочном, так и в длительном периоде, и является одним из средств корпоративного финансового менеджмента.

Библиографическая ссылка

Галкина Е.В. СИСТЕМА ФИНАНСОВОГО АНАЛИЗА ПРОЕКТОВ ДЛЯ УПРАВЛЕНИЯ ПРЕДПРИЯТИЕМ // Вестник Алтайской академии экономики и права. 2023. № 2-1. С. 27-32;URL: https://vaael.ru/ru/article/view?id=2687 (дата обращения: 08.01.2026).

DOI: https://doi.org/10.17513/vaael.2687