Введение

Одним из основных условий эффективности лизингового процесса является надежное правовое обеспечение всех взаимодействующих субъектов с учетом их индивидуальных и групповых интересов. Лизинговая деятельность в Российской Федерации с позиции нормативного регулирования претерпел три периода становления как экономической формы определенной совокупности хозяйственных операций и формирования его правовой среды. В научной и специальной литературе [1, 2, 6-9, 11] рассмотрены вопросы нормативно – правового обеспечения реализации лизинговой деятельности в Российской Федерации. Однако, наблюдается методический пробел в исследовании этапов развития данного процесса и структуры данного обеспечения.

Цель настоящего исследования заключается в исследовании этапов и структуры нормативно-правового обеспечения осуществления лизинговой деятельности в РФ.

Материал и методы исследования

Анализ нормативно-правового обеспечения лизинга нашел свое отражение в широком спектре научного и специального характера [8, 9, 11]. Однако, ее анализ указывает на то, что в литературе присутствует методический пробел относительно этапности развития данного процесса.

Первый этап процесса становления характеризовался отсутствием специального законодательства по лизингу было сопряжено с неразвитостью этой формы предпринимательства.

На втором этапе лизинговая деятельность осуществлялась по аналогии с арендой без специальных нормативных и законодательных актов. При этом такая неопределенность увеличила степень риска участников лизингового процесса и тем самым сдерживала предпринимательскую инициативу и ограничивала практическую реализацию инвестиционных программ.

Третий период характеризуется активным формированием специальной нормативной базы, регулирующей протекания лозинового процесса. Рассмотрим основные нормативные акты, регламентирующие лизинговую деятельность:

‒ Гражданский кодекс РФ (часть вторая, гл. 34 «Аренда», п. 6 «Договор финансовой аренды», ст. 665-670);

‒ Федеральный закон от 8 февраля 1998 г. № 16-ФЗ «О присоединении Российской Федерации к конвенции УНИДРУА о международном финансовом лизинге» (далее – Конвенция);

‒ Федеральный закон от 14 июля 2022 г. N 265-ФЗ «О внесении изменений в статью 38.1 Федерального закона «О финансовой аренде (лизинге)».

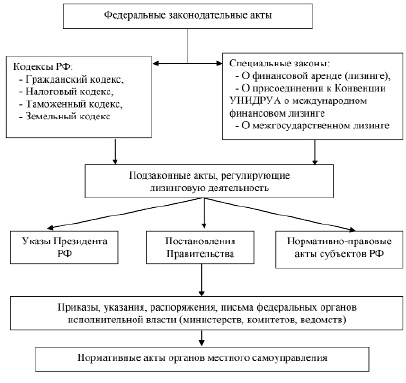

Кроме того, для регулирования протекания лизингового процесса используются положения целого ряда законодательных и нормативно-правовых актов, которые были приняты на федеральном и региональном уровне. Однако, положения других законодательных и нормативных документов, регламентирующих общие вопросы налогообложения, бухгалтерского учета и отчетности, осуществление экспортно-импортных операций и т.д., имеют посредственное отношение к функционирования рынка лизинговых услуг. Российская Федерация относится к группе государств, в которой используется особое законодательство, регулирующее лизинговые отношения. Особенность, однако, состоит в том, что правовая база финансовой аренды рассредоточена в нормативно-правовых актах государственных органов власти и управления различных уровней и обладающих разной юридической силой [1].

Структура нормативно-правовой базы лизинговой деятельности в Российской Федерации

1. Рассмотрим основные положения Конвенции УНИДРУА о международном финансовом лизинге. Целью Конвенции УНИДРУА о международном финансовом лизинге является устранение юридических препятствий на пути реализации проектов, финансирование которых основано на лизинге, унификация правового регулирования отношений по финансовой аренде [12]. Нормы Конвенции применяются ко всем сделкам международного лизинга. Критерием отнесения лизинговой сделки к международной является местонахождение субъектов лизингового процесса. Статьей 3 Конвенции установлено, что ее действие распространяется на все лизинговые сделки, в которых коммерческие предприятия лизингодатель расположены в различных государствах. Местонахождение продавца (изготовителя) предмета лизинга, формально не являющегося стороной договора лизинга, значения для определения сферы применения Конвенции не имеет.

Действие Конвенции в соответствии со ст. 4 распространяется только на лизинг движимого имущества и не распространяется на лизинг недвижимости [12].

Большое внимание в Конвенции уделено аспектам имущественной ответственности сторон лизингового процесса. В частности, согласно ст. 8 Конвенции лизингодатель не несет никакой ответственности перед лизингополучателем за предмет лизинговой сделки, а так же ущерб, причиненный этим предметом самому лизингополучателю или третьим лицам, если лизингополучатель самостоятельно выбирал предмет лизинга и его поставщика. Лизингодателя можно привлечь к ответственности только в том случае, если он непосредственно принимал участие в выборе производителя (продавца).

Статьей 10 Конвенции регулируется ответственность производителя (продавца) перед лизингополучателем, который наделяется правами покупателя по договору покупки. В то же время лизингополучатель не имеет права аннулировать или прекратить контракт на поставку без согласия лизингодателя.

В ст. 12 Конвенции прописана ответственность лизингодателя перед реципиентом за неисполнение или ненадлежащее исполнение договора лизинга. В случае если предмет договора поставлен с задержкой или не соответствует условиям соглашения, лизингополучатель вправе отказаться от предмета лизинга или расторгнуть договор. При этом лизингодатель вправе исправить положение, поставив предмет договора лизинга, соответствующее его нормам. Лизингополучатель, в свою очередь, может приостановить выплату периодических лизинговых платежей до тех пор, пока лизингодатель не внесет коррективы в процесс формирования отношений в результате невыполнения им обязательств о поставке предмета лизинга, или пока лизингополучатель не потерял право на отказ от него [10].

Ответственность лизингополучателя в основном связана с несвоевременной уплатой периодических лизинговых платежей и нарушением условий надлежащего использования и содержания предмета лизинга. Статьей 13 Конвенции предусмотрены следующие меры ответственности лизингополучателя за невыполнение своих обязанностей по договору лизинга:

‒ выплата суммы просроченных и невыплаченных лизинговых платежей вместе с процентами и пени;

‒ ускоренная выплата оставшихся периодических лизинговых платежей, если это предусмотрено договором финансовой аренды;

‒ расторжение договора лизинга [12].

Конвенция явилась некоторого рода ориентиром для законотворцев внутреннего лизингового законодательства. Это необходимо учитывать, потому что успешному развитию финансовой аренды в Российской Федерации препятствует ряд проблем, в числе которых можно выделить несовершенство имеющейся нормативно-правовой базы.

2. Лизингу в Гражданском кодексе посвящен параграф 6 гл. 34 «Финансовая аренда (лизинг)», где сформулированы основные требования к лизинговым сделкам, начиная с их оформления (договор финансовой аренды) и заканчивая регулированием деловых связей между субъектами лизингового процесса.

Анализ гражданского законодательства РФ в части в части лизинговых отношений, выявляет ряд его недостатков. Так, в Гражданском кодексе РФ никак не лимитирован срок сдачи имущества в аренду и лизинг [10].

В соответствии со ст. 666 Гражданского кодекса «предметом договора финансовой аренды могут быть любые непотребляемые вещи кроме земельных участков и других природных объектов.

Из определения договора лизинга очевидно, что в Гражданском кодексе РФ признается лишь финансовый лизинг, так как предусматривается участие в сделке только 3-х субъектов. В лизинге регулируются трехсторонние отношения между лизингодателем, лизингополучателем и производителем (продавцом), а также распределяются между ними права, обязанности и ответственность за не исполнение и ненадлежащее исполнение каждым своих обязанностей.

Все хозяйственный операции, не подпадающие под нормы параграфа 6 гл. 34 Гражданского кодекса, официально лизингом признаваться не могут. Эти и другие виды лизинговых операций стороны могут урегулированы в отдельных соглашениях с применением норм гл. 34 Кодекса. Однако в этом случае они лишаются предусмотренных для лизинга налоговых преференций.

3. В октябре 1998 года впервые был принят Закон «О лизинге», в котором в трактовку и регулирование данных отношений были внесены некоторые уточнения и изменения. Закон «О лизинге» 1998 года стал первым нормативно-правовым актом федерального уровня, регулирующим весь спектр лизинговой деятельности в стране.

В Законе сама суть лизинга определена как вид инвестиционной деятельности, причем он рассматривался как самостоятельный вид хозяйственной деятельности. Основной целью Закона является развитие формы инвестирования в внеоборотные активы на основе финансовой аренды, защита прав собственности, прав участников лизингового процесса, обеспечение эффективности инвестирования.

В Законе раскрыты основные понятия и определения, присущие лизинговым операциям, определены участники данных отношений, даны определения основных видов лизинга, сформированы права и обязанности сторон, основные условия лизингового договора, порядок страхования лизингового имущества, порядок разрешения споров между сторонами, установлены структура и состав лизинговых платежей, требования к лицензированию лизинговой деятельности. Закон также предусматривал госгарантии для реализации лизингового процесса, предоставление участникам лизинговых операций права самостоятельно определять сроки амортизации предмета лизинга, освобождение от налоговых платежей в течение года после создания компании, ряд других фискальных преференций для лизинговых компаний, работающих в определенных отраслях.

Отдельные специалисты-правоведы отмечали, что существующее законодательство создает противоречия в области регулирования лизинговых отношений, в связи с чем лизингополучатель не всегда может четко и верно определить свои права и обязанности, в том числе и по отношению к государству [6].

В Законе о лизинге указывается, что он в равной степени регулирует три вида лизинга: финансовый, возвратный и оперативный. При этом под возвратным лизингом понимается «разновидность финансового лизинга, при котором продавец (поставщик) предмета лизинга одновременно выступает и как лизингополучатель», а под оперативным лизингом – «вид лизинга, при котором лизингодатель закупает на свой страх и риск имущество и передает его лизингополучателю в качестве предмета лизинга за определенную плату, на определенный срок и на определенных условиях во временное владение и пользование …». При оперативном лизинге предмет договора может быть передан в лизинг не однократно в течение его полного срока его службы. Однако в обоих случаях отсутствует непременный обязательный признак договора лизинга: обязанность лизингодателя приобрести лизинговое имущество у определенного продавца (производителя) в соответствии с указаниями лизингополучателя [5]. Поэтому возвратный и оперативный лизинг не может регулироваться пп. 6 гл. 34 Гражданского кодекса и Конвенцией. В связи с этим и возвратный, и оперативный лизинг в Российской Федерации оказывались в зоне правовой коллизии, вызванной к жизни несоответствием норм Закона о лизинге Гражданскому кодексу РФ.

Выражением указанной коллизии являлась нередко встречавшаяся точка зрения, согласно которой придерживаться следовало трактовки лизинга, данной ст. 665 Гражданского кодекса, именуемой «Договор финансовой аренды». Очевидно, что здесь лизинг рассматривается лишь как «финансовая аренда», а любые отклонения от этой формулы – как уход от закрепленного в Гражданском кодексе понятия лизинга [4]. При таком подходе оперативный лизинг предлагалось рассматривать как обычную оперативную аренду, поскольку в нем отсутствует инвестиционная составляющая. В то же время имеются и другие точки зрения, признающая «оперативный лизинг» лизингом. Данную разницу в отношении можно пояснить несоответствием нормативных актов экономическому содержанию финансовой аренды. Юридическая наука, приняв понятие лизинга, ограничила его рамками того, что отражено в Гражданском кодексе РФ, тем самым задав весьма ограниченное содержание понятийного аппарата и методического инструментария реализации лизингового процесса.

Таким образом, понимание лизинга лишь как финансовой аренды значительно и необоснованно сужает реальную экономическую суть лизинга и сводит его лишь к одному из его видов, пусть и самому распространенному по определенному критерию. Заключительными положениями Закона «О финансовой аренде (лизинге)» являются позиции, закрепляющие право лизингодателя на инспектирование и контроль выполнения условия договора. Кроме того, лизингодатель имеет право не только на финансовый контроль за деятельностью лизингополучателя в той ее части, которая относится к предмету лизинга, но и право на контроль за формированием финансовых результатов деятельности лизингополучателя.

Заключение

Таким образом, источниками правового регулирования лизинговой деятельности в Российской Федерации являются нормативно-правовые акты разных уровней: конституционные нормы, нормы Гражданского кодекса, Налогового кодекса, нормы закона «О финансовой аренде (лизинге)» и множество других нормативных актов.

Библиографическая ссылка

Рябчук П.Г., Федосеев А.В., Мурыгина Л.С., Тюнин А.И., Уварина Н.В. СОВРЕМЕННОЕ СОСТОЯНИЕ НОРМАТИВНО-ПРАВОВОГО РЕГУЛИРОВАНИЯ ПРОТЕКАНИЯ ЛИЗИНГОВОГО ПРОЦЕССА // Вестник Алтайской академии экономики и права. 2022. № 11-2. С. 331-336;URL: https://vaael.ru/ru/article/view?id=2570 (дата обращения: 25.12.2025).

DOI: https://doi.org/10.17513/vaael.2570