Введение

Налог на доходы физических лиц (НДФЛ) – это налог с доходов, которые получают физические лица. Он является самым распространенным в мировой практике налогом и является одним из основных источников формирования доходной части бюджетной системы. Поэтому НДФЛ стоит в центре налоговой политики государства. В то же время налог на доходы физических лиц носит социальный характер и влияет на уровень реальных доходов населения и, тем самым, на уровень их жизни.

Однако, действующий механизм налогообложения физических лиц в Российской Федерации в настоящее время имеет недостаточную социальную роль, что проявляется в высоком уровне дифференциации доходов различных социальных слоев населения.

Цель исследования: направление совершенствования НДФЛ, как инструмента реализации социальнoй политики государства.

Материал и методы исследования

Исследование осуществлялось на основании статистических данных Федеральной налоговой службы.

Результаты исследования и их обсуждение

Подоходное налогообложение обязывает каждого гражданина страны участвовать определенной долей своего дохода в формировании бюджета, который затем расходуется на общегосударственные цели. При этом налоговая нагрузка должна распределяться между отдельными лицами соразмерно полученным ими доходам, и уровень налога должен соответствовать оптимальному значению, при котором у физического лица не подрываются стимулы к труду. НДФЛ обеспечивает взаимосвязь между налогами и общественными благами, получаемыми человеком от государства, спрос на которые зависят от величины индивидуального дохода [4].

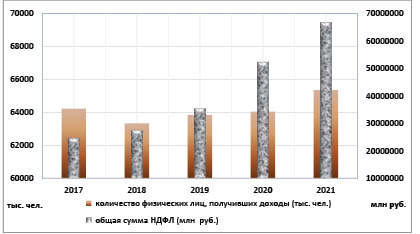

На рисунке показана динамика поступлений НДФЛ в консолидированный бюджет Российской Федерации в 2017–2021 г. На основании графика можно сделать вывод об устойчивом росте поступлений налога, при этом наибольший эффект наблюдается в 2020-2021 годах. На этом же графике показана численность населения России, получившего доходы в 2017–2021 г. Ее значения находятся примерно на одном уровне, хотя в 2021 году наблюдается небольшой рост.

Динамика поступлений НДФЛ в консолидированный бюджет Российской Федерации в 2017–2021 г. Результаты использованы из Данных по формам статистической налоговой отчётности Сайта ФНС России. URL: https://www.nalog.gov.ru/rn02/related_activities/statistics_and_analytics/forms/

Рост поступлений НДФЛ в бюджет РФ связан с увеличением налоговой базы (фонда оплаты труда), обусловленное развитием экономики, ростом уровня средней заработной платы, увеличением численности работающего населения, легализацией рынка труда. Дополнительные поступления в бюджет страны возникли и от введения в 2021 году повышенной ставки НДФЛ 15% с доходов россиян, зарабатывающих свыше 5 млн рублей в год. Кроме того, ежегодно улучшается администрирование налоговой системы.

В России в Налоговом кодексе в 1992 – 2001г.г. действовала прогрессивная шкала НДФЛ: в зависимости от величины совокупного дохода физического лица ставки налога менялись в интервале от 12% до 35%. Это приводило к сокрытию доходов и «серой» заработной плате, когда НДФЛ уплачивался с минимальной заработной платы, а разницу работники получали в «конвертах». Именно это послужило основным фактором отмены прогрессивной шкалы и введению плоской шкалы подоходного налога в 2001 году [5]. Тогда же были сокращены льготы и упрощена процедура уплаты и сбора налога. Все это привело к увеличению объема налогов, поступающих в бюджет страны за счет выхода из тени многочисленных неплательщиков. В 2001 году поступления НДФЛ в бюджет РФ выросли на 46% [3]. Вместе с тем, такой существенный рост был вызван и рядом других изменений в НК РФ [1], и в настоящее время доля скрытой заработной платы по отношению к фонду оплаты труда все также остается существенной.

Опыт большинства развитых стран показывает, что использование прогрессивной шкалы налогообложения является показателем достаточно высокого уровня экономики, и, напротив, плоская шкала налогообложения характерна для стран со слабой экономикой, не способных эффективно администрировать и собирать налоги [6]. Вместе с тем, прогрессивная шкала НДФЛ ориентирована на достижение социальной справедливости, относительного уравнивания социальных благ в обществе. Для такого действия в обществе должен быть высокий уровень налоговой дисциплины налогоплательщиков, низкий уровень коррупции, иметь место снижение доли «серой» заработной платы, а также очень хорошо должна работать система налогового администрирования в отношении налогообложения доходов физических лиц.

С 2022 года в России было предложено несколько изменить плоскую шкалу НДФЛ: теперь 13% берутся с годового дохода налогоплательщиков до 5 миллионов рублей, с больших сумм дохода НДФЛ считают по прогрессивной шкале: до 5 млн – 13%, а на доход свыше – по повышенной ставке 15% [1]. По оценкам экспертов граждан с такими высокими доходами в РФ менее 1% [7], и проживают они в основном в столичных агломерациях (Москве, Санкт-Петербурге, Казани), а также в нефтяных регионах (ЯНАО, ХМАО). По прогнозам экспертов [8], данная мера позволит государству получать ежегодную прибавку к бюджету в размере 60 млрд руб. Полученные дополнительные средства предложено было направлять на конкретные цели, а именно, на лечение детей с редкими заболеваниями, закупку дорогостоящих лекарств, средств реабилитации, а также проведение высокотехнологичных операций. Такое решение – повысить ставку НДФЛ лишь на 2% в части доходов физических лиц, превышающих 5 млн рублей, – было предложено в связи со сложной экономической ситуацией, связанной с распространением коронавирусной инфекции, и в дальнейшем оно, вероятно, будет еще пересмотрено.

В настоящее время необходимо разработать концепцию налогообложения доходов граждан, которая должна учитывать как мировой опыт, так и особенности государственной системы России. Все же предпочтительнее введение прогрессивной ставки налогообложения, которая сможет учитывать интересы незащищенных слоев населения и хоть немного сократит разрыв в доходах между самыми высокооплачиваемыми и самыми низкооплачиваемыми категориями граждан. На современном этапе наиболее целесообразным и эффективным будет подготовительный этап реформирования НДФЛ, который будет сочетать в себе преимущества прогрессивной и плоской шкалы налогообложения.

В настоящее время в Налоговом кодексе РФ при определении НДФЛ нет связи с необлагаемым минимум доходов граждан. Но при низком уровне оплаты труда работников основная часть доходов расходуется на оплату продуктов питания и непродовольственных товаров, необходимых для поддержания здоровья и жизнедеятельности граждан, а также оплату жилья и коммунальных услуг. НДФЛ еще больше сокращает их доход. Соответственно, необходимо определить необлагаемый минимум по налогу на доходы физических лиц, который может быть равен размеру официального прожиточного минимума трудоспособного населения. Ежегодно величина необлагаемого минимума должна подлежать индексации с учетом инфляции. Необлагаемый минимум, являющийся по своему содержанию льготой для физических лиц с низкими доходами, представляет собой инструмент налоговой политики в форме государственной поддержки слабозащищенных слоев населения и мелких собственников, помогая им достойно существовать, и создавая основы для их развития и активного вовлечения в производство [6]. Эта мера может способствовать устранению социального расслоения населения, ведь налоговая нагрузка на малообеспеченное население будет минимальной.

В то же время, вследствие применения данного подхода налоговая база заметно уменьшится. Поэтому целесообразно было бы увеличить основную ставку, например, до значения 15%. В этом случае суммы, уплачиваемые с высоких доходов, возрастут, и тем самым доходы будут перераспределяться более справедливо. В целом, такое повышение налога на доходы (с 13% до 15%) не очень существенное, чтобы вызвать массовое недовольство со стороны населения и желание состоятельных граждан начать скрывать свои доходы. Вместе с тем, для лиц, у которых доходы в год превысят 5 миллионов рублей, как и раньше, НДФЛ предлагается считать по прогрессивной шкале: до 5 млн. – 15%, а всё, что свыше – по повышенной ставке 18%.

Оценить эффективность предлагаемых нововведений, с точки зрения социальной справедливости, позволит расчет, составленный для трудоспособного населения Республики Башкортостан. Размер прожиточного минимума трудоспособного населения в Республике Башкортостан в настоящее время составляет 13 200 рублей, среднемесячная заработная плата в РБ – 41 662 рублей [2]. В таблице 1 рассмотрен расчет экономии налогоплательщика, получающего заработную плату на уровне средней по Республике Башкортостан.

Как видно из таблицы 1, налогоплательщик со среднестатистической месячной заработной платой в Республике Башкортостан сэкономит на налоговых платежах 13761 рублей в год. При этом, чем ниже заработная плата гражданина, тем выше будет экономия на налоговых платежах по сравнению с настоящей системой налогообложения. По данным Росстата, в 2021 году 11,0% населения России имели доходы ниже прожиточного минимума трудоспособного населения [2], и по предложенной методике эта категория будет полностью освобождена от уплаты НДФЛ. Налоговая нагрузка на средний класс – население, которое имеет среднемесячную заработную плату [9], – будет несколько сокращена. Налогоплательщики, чей доход в разы превышает среднюю заработную плату, почувствуют увеличение налогового бремени. Для примера в таблице 2 приведен расчет налоговой нагрузки на налогоплательщиков, чей доход в два, пять и десять раз превышает средний уровень заработной платы по Башкирии.

Таблица 1

Сравнение действующей и предлагаемой модели НДФЛ для налогоплательщика, получающего заработную плату на уровне средней по Республике Башкортостан.

|

Показатель |

Действующая модель исчисления НДФЛ |

Новая модель исчисления НДФЛ |

|

Ежемесячная заработная плата, руб. |

41 662 |

41 662 |

|

Сумма необлагаемого минимума (вычет), руб. |

0 |

13 200 |

|

Налоговая база, руб. |

41 662 |

28 462 |

|

Налоговая ставка, % |

13 |

15 |

|

Сумма налога с применением вычета, руб |

5 416 |

4 269 |

|

Сумма налога за год, руб. |

64 993 |

51 232 |

|

Располагаемый доход налогоплательщика, руб. |

434 951 |

4487 12 |

|

Экономия на налоговых платежах, руб. |

-13 761 |

|

Таблица 2

Сравнение действующей и предлагаемой модели НДФЛ для налогоплательщиков, получающего заработную плату, превышающую ее средний уровень по Республике Башкортостан.

|

Показатель |

2-х кратное превышение средней ЗП |

5-х кратное превышение средней ЗП |

10-и кратное превышение средней ЗП |

|||

|

Действующая модель исчисления НДФЛ |

Новая модель исчисления НДФЛ |

Действующая модель исчисления НДФЛ |

Новая модель исчисления НДФЛ |

Действующая модель исчисления НДФЛ |

Новая модель исчисления НДФЛ |

|

|

Ежемесячная заработная плата, руб. |

83324 |

83324 |

182325 |

182325 |

364650 |

364650 |

|

Сумма необлагаемого минимума, руб. |

0 |

13200 |

0 |

13200 |

0 |

13200 |

|

Налоговая база, руб. |

83324 |

70124 |

182325 |

169125 |

364650 |

351450 |

|

Налоговая ставка, % |

13 |

15 |

13 |

15 |

13 |

15 |

|

Сумма налога с применением вычета, руб |

10832 |

10519 |

23702 |

25369 |

47405 |

52718 |

|

Сумма налога за год, руб. |

129985 |

126223 |

284427 |

304425 |

568854 |

632610 |

|

Располагаемый доход налогоплательщика, руб. |

869903 |

873665 |

1903473 |

1883475 |

3806946 |

3743190 |

|

Увеличение налоговых платежей, руб. |

-3762 |

19998 |

63756 |

|||

Проведя аппроксимацию данных, представленных в таблице 2, можно сделать вывод, что по предлагаемой модели исчисления НДФЛ, если налогоплательщик будет иметь зарплату менее 93340 рублей, то сумма его НДФЛ будет ниже, чем он уплачивает согласно действующему НК. Ежегодная индексация заработной платы приведет к ежегодному увеличению объема собираемых НДФЛ. Вместе с тем, необходимо сохранить систему стандартных налоговых вычетов, что позволит населению направить часть доходов на образование и лечение.

Экономический эффект от предложенных направлениий совершенствования подоходного налогообложения в Республике Башкортостан можно измерить приблизительно, опираясь на данные статистики.

Выводы

Таким образом, в работе предложена новая методика исчисления НДФЛ и основные направления совершенствования налогообложения доходов физических лиц в Российской Федерации, которые заключаются в следующем:

- введение необлагаемого минимума в размере официального прожиточного минимума трудоспособного населения;

- ставку НДФЛ считать по прогрессивной шкале: для налогоплательщиков, чьи доходы в год не превышают 5 миллионов рублей – ставка 15%, а с суммы, превышающей 5 миллионов рублей, – по повышенной ставке 18%;

- поддерживать МРОТ не ниже величины прожиточного минимума;

- сохранить систему стандартных вычетов по НДФЛ особенно для низкооплачиваемых и средних слоев населения и возможно предусмотреть их отмену для высокодоходных граждан;

- ужесточить налоговое законодательство в части ответственности за налоговые правонарушения.

Введение прогрессивной шкалы НДФЛ позволило бы перераспределить налоговое бремя, практически освободить от налогов людей, находящихся на грани выживания, и в то же время сделать основной упор на налоговое обложение больших доходов.

Данная методика налогообложения доходов физических лиц, по сравнению с действующей, обладает рядом преимуществ. В первую очередь, произойдет усиление прогрессивности налогообложения доходов физических лиц за счет введения необлагаемого минимума и сохранения стандартных вычетов, что приведет к ослаблению налоговой нагрузки на малообеспеченные слои населения. Снижение поступлений НДФЛ от доходов граждан с низкими доходами и одновременный рост поступлений по НДФЛ от сверхдоходов граждан в какой-то степени поможет достичь соотношения социальной справедливости и фискальной эффективности налогообложения физических лиц. В рамках социальной политики РФ эти меры позволят также частично решить проблемы повышения доступности медицинских и образовательных услуг, оказания помощи малоимущим за счет увеличения реальных доходов налогоплательщиков.

Для решения проблемы «серой» заработной платы необходимо создать такие условия, при которых применяемые схемы уклонения от уплаты налога станут рискованными и экономически не оправданными. Этого можно добиться посредством совершенствования системы ответственности за налоговые правонарушения, повышения эффективности деятельности органов налогового контроля. Снижение доли «серой» заработной платы при ужесточении налогового законодательства и при повышении МРОТ приведет к увеличению сумм страховых взносов с заработной платы работников, что также будет считаться положительным фискальным эффектом.

Основным результатом предложенных нововведений является увеличение доходов наименее обеспеченных слоев населения, которые будут использоваться на потребление и сбережения, что будет способствовать экономическому росту страны в целом. Дополнительные расходы на потребление приведут к росту торгового оборота, а соответственно к росту поступлений НДС и акцизов. Таким образом, потоки налоговых поступлений в бюджет республики и страны изменятся, а именно: снизятся поступления от НДФЛ, а поступления от НДС и акцизов, напротив, возрастут.

Библиографическая ссылка

Маргилевская Е.В., Малышева Ю.А. СОЦИАЛЬНО ОРИЕНТИРОВАННАЯ МОДЕЛЬ РАЗВИТИЯ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ // Вестник Алтайской академии экономики и права. 2022. № 9-3. С. 376-381;URL: https://vaael.ru/ru/article/view?id=2484 (дата обращения: 11.02.2026).

DOI: https://doi.org/10.17513/vaael.2484