Введение

Сфера торговли является одним из важнейших секторов экономики России, поскольку посредством торговых операций осуществляется не только обеспечение конечного потребителя товарами, но и обеспечение производства необходимыми ресурсами и расходными материалами [1, 2]. При этом в сфере торговли по своей сути одинаково важное значение имеет как оптовый, так и розничный сегмент. Оптовая торговля обеспечивает розничный сегмент товарами для перепродажи, зачастую выступая в качестве промежуточного звена или посредника [3, 4]. Розничная торговля же непосредственно взаимодействует с конечными потребителями – преимущественно физическими лицами, а также организациями, и играет важнейшую роль на потребительском рынке, формируя предложение товаров. Говоря о ценовой политике в сфере торговли стоит отметить, что оптовый сегмент более ограничен в динамике цен, в то время в рознице ценообразование является более свободным [5, 6].

Ухудшение экономической ситуации в последние годы привело к усилению инфляции в экономике, что способствовало росту цен и на потребительском рынке. Одновременно с этим произошло снижение покупательской способности населения, которое выступает основным потребителем в сфере розничной торговли [7, 8]. Это в конечном итоге привело к падению спроса на потребительском рынке и снижение объемов продаж, тем самым ухудшив результаты и эффективность коммерческой деятельности торговых предприятий.

Цель исследования – провести сравнительную оценку коммерческой деятельности крупнейших торговых предприятий Курской области на основе анализа основных показателей их финансово-хозяйственной деятельности в 2019 и 2021 гг., выявить сформировавшиеся под влиянием пандемии тенденции и их причины.

Материал и методы исследования

В ходе работы были использованы формируемые «TestFirm» данные рейтинга предприятий Курской области в сфере розничной торговли по объему выручки за 2021 год [9]. Для целей исследования были отобраны предприятия региона, в которых в 2021 году суммарный объём выручки превысил 500 млн рублей. В результате в рейтинг вошло 7 крупнейших предприятий региона, на основе данных финансовой отчетности [10] которых был произведен расчет основных показателей финансово-хозяйственной деятельности в 2019 и 2021 гг. Выбор в качестве базисного периода исследования 2019 года связан с его предшествующим началу пандемии положением, при этом сравнение данных с 2021 годом позволяет выявить произошедшие на фоне пандемии изменения. В работе были использованы обобщение и интеллектуальный анализ данных, статистические методы анализа.

Результаты исследования и их обсуждение

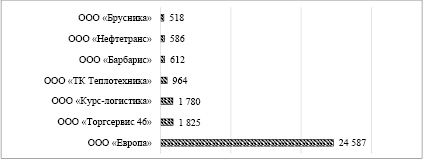

По итогам 2021 года в Курской области в сфере розничной торговли лишь только 7 организаций характеризовалось объемом выручки более чем 500 млн рублей. При этом очевидным лидером является ООО «Европа», где показатель превысил 24,5 млрд руб., что в 13 раз выше, чем у ближайшего конкурента. Вторую позицию занимает ООО «Торгсервис 46», где выручка достигла 1,83 млрд руб., а третью – ООО «Курс-логистика» с показателем выручки в 1,78 млрд руб. В оставшихся 4-х предприятиях региона в 2021 году выручка находилась в пределах 500 млн – 1 млрд рублей, при этом в ООО «ТК Теплотехника» показатель составил 964 млн рублей (рисунок 1).

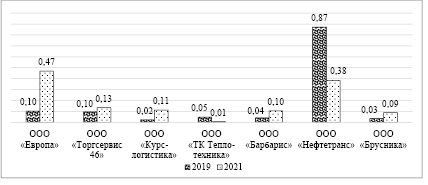

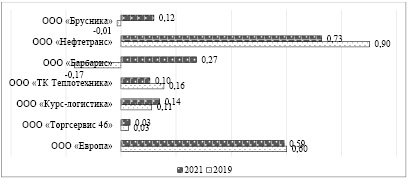

Оценка изменения коэффициентов абсолютной ликвидности показала, что в 5-ти из 7-ми предприятий отмечается положительная динамика изменения показателя к 2021 году, однако для большинства организаций показатель остается на низком уровне. Наибольшая положительная динамика выявлена для ООО «Европа», которое в 2019 году было способно погасить лишь 10% своих обязательств за счет наиболее ликвидных активов, а к 2021 году данный уровень вырос до 47%, что является самым высоким значением в отчётном году среди рассматриваемых предприятий. Также тенденция к росту абсолютной ликвидности выявлена в ООО «Торгсервис 46», ООО «Курс-логистика», ООО «Барбарис» и ООО «Брусника», однако имеющиеся ликвидные активы способны покрыть лишь 9-13% текущих обязательств. В базисном периоде крайне высокий уровень абсолютной ликвидности отмечен в ООО «Нефтетранс», которое было способно покрыть 98% своих обязательства за счет ликвидных активов, однако к 2021 году произошло снижение показателя до 38% на фоне ухудшения экономической ситуации. В свою очередь самый низкий уровень абсолютной ликвидности отмечается в ООО «ТК Теплотехника», которое в 2019 году могло погасить лишь 5% своих обязательств за счет наиболее ликвидных активов, а к 2021 году данный показатель снизился до 1% (рисунок 2).

Рис. 1. Сравнение выручки в разрезе ТОП-7 крупнейших торговых предприятий Курской области в 2021 г., млн руб.

Рис. 2. Сравнение коэффициентов абсолютной ликвидности в разрезе ТОП-7 крупнейших торговых предприятий Курской области в 2019 и 2021 гг.

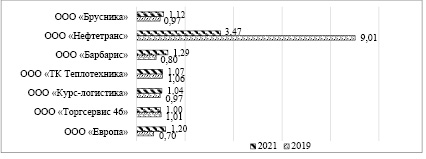

Рис. 3. Сравнение коэффициентов текущей ликвидности в разрезе ТОП-7 крупнейших торговых предприятий Курской области в 2019 и 2021 гг.

Сравнительная оценка коэффициентов текущей ликвидности в разрезе ТОП-7 торговых предприятий региона показала, что только в 4-х организациях к 2021 году отмечен рост текущей ликвидности, а только в ООО «Нефтетранс» – существенное снижение. При этом данное предприятие остается лидером по уровне ткущей ликвидности: если в 2019 году коэффициент был равен 90,1, то к 2021 году снизился до 3,47, но по-прежнему в 3 раза выше, чем в других предприятиях среди рассматриваемых (рисунок 3).

Также наибольшее значение текущей ликвидности отмечено в ООО «Барбарис» и ООО «Европа», которые в 2021 году были способны погасить 129% и 120% своих текущих обязательств за счет активов, в то время как в базисном периоде показатель находился на уровне 70% и 80% соответственно. Для оставшихся предприятий коэффициент текущей ликвидности в 2021 году принимал значения в пределах 1-1,12, что является довольно низким значением и свидетельствует о низкой степени ликвидности активов в условиях экономического кризиса.

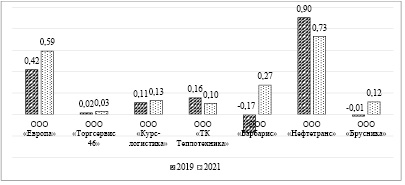

Говоря о финансовой независимости рассматриваемых предприятий, можно отметить, что только в 5-и из 7-ми к 2021 году произошло улучшение ситуации. Несмотря на отрицательную динамику в рассматриваемом периоде, наибольшее значение показателя отмечается в ООО «Нефтетранс», где в 2021 году 73% приходилось на собственные источники формирования имущества. Вторую позицию по уровню автономии занимает ООО «Европа», где доля собственных источников формирования имущества выросла с 42% до 59%. В оставшихся предприятиях отмечается высокий уровень финансовой зависимости, поскольку на собственные источники приходится менее трети. Наибольших положительных результатов удалось достичь ООО «Барбарис», где в 2019 году наблюдалось отрицательное значение показателя вследствие формирования непокрытого убытка, однако в 2021 году ситуация выровнялась и на долю собственных средств стало приходиться порядка 27%. Также в 2019 году убыток наблюдался в ООО «Брусника», однако к 2021 году на долю собственных источников формирования имущества стало приходиться около 12%. Устойчивая тенденция к снижению уровня автономии отмечена в ООО «ТК Теплотехника», где показатель снизился с 16% до 10% за 3 года (рисунок 4).

Оценка доли устойчивого капитала в разрезе ТОП-7 крупнейших торговых предприятий региона показала наличие существенной дифференциации. При этом необходимо отметить, что доля устойчивого капитала выше в тех предприятиях, у которых большой объем собственных и долгосрочных заемных средств, а низкая – на предприятиях с большим объемом краткосрочных обязательств. В результате, лидером по доле устойчивого капитала также является ООО «Нефтетранс», где показатель снизился с 90% до 73% к 2021 году. Вторая позиция также принадлежит ООО «Европа», где на устойчивые источники формирования имущества приходится около 60%. В остальных предприятиях доля устойчивого капитала остается на достаточно низком уровне, при том, что оптимальным значением показателя принято считать 75% и более. При этом самое низкое значение отмечается в ООО «Торгсервис 46», где только 3% приходится на устойчивые источники формирования имущества, что свидетельствует о большом объеме краткосрочных обязательств (рисунок 5).

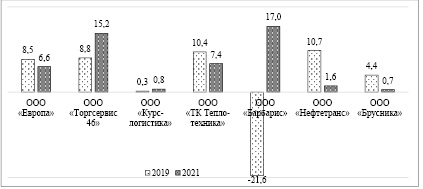

Оценка экономической рентабельности в разрезе рассматриваемых предприятий региона показала наличие существенного различия по исследуемому показателю. Так, в 2021 году самый высокий уровень экономической рентабельности отмечен в ООО «Барбарис» – 17%, хотя в базисном периоде показатель имел отрицательное значение, что связано с формированием чистого убытка по результатам года. Вторую позицию по уровню экономической рентабельности в 2021 году занимает ООО «Торгсервис 46», где показатель составил 15,2%, что практически вдвое выше уровня базисного периода (рисунок 6).

Стоит отметить, что для 4-х из 7-ми рассматриваемых предприятий обобщенной тенденцией является снижение экономической рентабельности в 2021 году по сравнению с уровнем докризисного года. Так, в ООО «Европа» экономическая рентабельность снизилась с 8,5% до 6,6%, в ООО «ТК Теплотехника» – с 10,4% до 7,4%, а наиболее существенно в ООО «Нефтетранс» – с 10,7% до 1,6%.

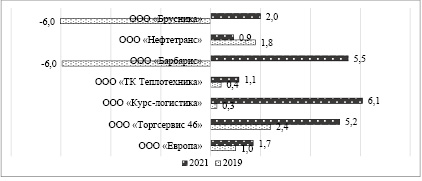

Говоря о рентабельности продаж в рассматриваемых предприятиях, стоит отметить, что в 2021 году положительная динамика к росту показателя является устойчивой для всех организаций, кроме ООО «Нефтетранс», где рентабельность продаж снизилась с 1,8% до 0,9% (рисунок 7).

Рис. 4. Сравнение коэффициентов автономии в разрезе ТОП-7 крупнейших торговых предприятий Курской области в 2019 и 2021 гг.

Рис. 5. Сравнение доли устойчивого капитала в разрезе ТОП-7 крупнейших торговых предприятий Курской области в 2019 и 2021 гг.

Рис. 6. Сравнение экономической рентабельности в разрезе ТОП-7 крупнейших торговых предприятий Курской области в 2019 и 2021 гг., %

Рис. 7. Сравнение рентабельности продаж в разрезе ТОП-7 крупнейших торговых предприятий Курской области в 2019 и 2021 гг., %

Среди предприятий с положительной динамикой наибольший прирост можно отметить в ООО «Барбарис» и ООО «Брусника», в которых в базисном периоде отмечался убыток от продаж на уровне 6%, а в 2021 году сохранилась рентабельность на уровне 2% и 5,5% соответственно. Из рассматриваемых предприятий с положительным финансовым результатом от продаж стоит отметить ООО «Курс-логистика», где рентабельность за 3 года выросла с 0,3% до 6,1%. В ООО «Европа», являющемся лидером по объему торговой деятельности, уровень рентабельности продаж хоть и сохраняет динамику к росту с 1% до 1,7%, но остается на довольно низком уровне. Аналогичная ситуация отмечается и для ООО «ТК Теплотехника», где рентабельность продаж за 3 года выросла с 0,4% до 1,1%. В целом можно говорить о том, что сформировавшаяся дифференциация уровня рентабельности продаж в рассматриваемых предприятиях обусловлена особенностями их деятельности и видом реализуемой продукции.

Заключение

По итогам 2021 года среди предприятий сферы розничной торговли в Курской области лишь только 7 характеризуются как наиболее крупные – с объемом выручки более 500 млн рублей. При этом среди рассмотренного ТОП-7 региона очевидным лидером является ООО «Европа» с объемом выручки в 2021 году более 24,5 млрд. рублей. Сравнительная оценка показателей абсолютной ликвидности показала, что наиболее благоприятная ситуация к 2021 году сформировалась в ООО «Европа» и ООО «Нефтетранс», которые способны погасить 47% и 38% своих обязательств за счет наиболее ликвидных активов. При этом в отчетном периоде лидер рейтинга ООО «Европа» улучшила свое положение, а ООО «Нефтетранс» – напротив ухудшило. Вместе с тем по уровню текущей ликвидности абсолютным лидером, несмотря на снижение значения показателя в 3 раза, является ООО «Нефтетранс». По уровню автономии наиболее благоприятная ситуация также отмечается в ООО «Европа» и ООО «Нефтетранс», в которых на собственные источники в отчетном периоде стало приходиться 59% и 73% соответственно, в то время как в прочих предприятиях – не более 30%. Соответственно с высоким уровнем автономии в данных предприятиях также наблюдается и высокая доля устойчивого капитала в сравнении уровнем прочих организаций среди рассмотренных.

Вместе с тем, оценка эффективности торговой и экономической деятельности в разрезе ТОП-7 лидеров Курской области показала, что наиболее высокими показателями рентабельности характеризуются ООО «Барбарис» и ООО «Торгсервис 46», в которых показатели ликвидности и финансовой устойчивости находятся на довольно низком уровне. При этом, напротив, предприятия-лидеры по показателям финансово-хозяйственной деятельности характеризуются более низкими значениями рентабельности, которые, впрочем, также зависят от занимаемого ими сектора розничной торговли и уровня наценки. В результате, можно говорить о том, что неблагоприятная экономическая ситуация на фоне пандемии не оказала существенного негативного влияния на крупнейшие торговые предприятия региона, при этом сохраняющий низкий уровень ликвидности и финансовой устойчивости в них обусловлен большим объемом заемных средств.

Библиографическая ссылка

Башкатова В.Я., Репринцева Е.В., Овчинникова О.А., Беляев С.А. ЭФФЕКТИВНОСТЬ КОММЕРЧЕСКОЙ ДЕЯТЕЛЬНОСТИ КРУПНЕЙШИХ ТОРГОВЫХ ПРЕДПРИЯТИЙ РЕГИОНА В УСЛОВИЯХ ПАНДЕМИИ // Вестник Алтайской академии экономики и права. 2022. № 9-3. С. 313-319;URL: https://vaael.ru/ru/article/view?id=2475 (дата обращения: 23.02.2026).

DOI: https://doi.org/10.17513/vaael.2475