Введение

В настоящее время при анализе финансового состояния организации по данным бухгалтерского баланса главной задачей становится определение методов и приемов по формированию достоверной и необходимой аналитической информации. Тем самым актуальность темы приобретает особую важность и значимость в финансовом анализе. В российской и зарубежной практике достаточно много учебной литературы по данному вопросу, но необходимо учитывать различные факторы, влияющие на искажение информационного обеспечения. Комплексный анализ позволяет своевременно выявить недостатки в управлении финансовыми ресурсами, имеющимися резервами, обеспечивая тем самым финансовую устойчивость и стабильность хозяйствующего субъекта.

Цель исследования заключается в проведении оценки финансового состояния организации по данным бухгалтерского баланса и разработке эффективных методов, предотвращающих искажение финансовой информации и способствующих оказывать влияние на принятие эффективных управленческих решений.

Материалы и методы исследования

В качестве материалов для проведения анализа финансового состояния коммерческой организации были использованы нормативные документы, регулирующие область ведения финансового учета, научные публикации российских авторов, бухгалтерская (финансовая) отчетность. Использовались методы сравнительного и финансового анализа.

Результаты исследования и их обсуждение

Бухгалтерская информация является основной информативной составляющей для принятия эффективных управленческих решений, действенность которых напрямую зависит от анализа этих данных. Поэтому проводя анализ на основании методики, утвержденной Госкомстатом России [1], в нашем случае, бухгалтерского баланса ООО «Ирис» на конкретную дату нами будет проведена аналитическая диагностика финансового состояния данного хозяйствующего субъекта, будут выявлены допущения, влияющие на недостаточность точной оценки данных только бухгалтерской (финансовой) отчетности и даны рекомендации для обеспечения эффективной работы. Для проведения экономической характеристики ООО «Ирис» за два последних года построим сравнительный аналитический баланс активов в тыс. руб. (таблица 1).

Анализируя данные, представленные в таблице 1, можно сделать вывод о том, что активы за отчетный период снизились на 436 тыс. руб. или на 8,9% и составили в 2021 году 4 484 тыс. руб. Данный факт оценивается отрицательно, снижение преимущественно произошло за счет выбытия основных средств.

Таблица 1

Сравнительно-аналитический баланс активов ООО «Ирис» за два года, тыс. руб.

|

Показатель |

Прошлый период |

Отчетный период |

Изменения |

Структура, % |

||

|

Абсолютное отклонение, тыс. руб. |

Темп роста (снижения), % |

Прошлый период |

Отчетный период |

|||

|

1100 |

3 908 |

3 600 |

-308 |

92,1 |

79,4 |

80,2 |

|

1150 |

3 718 |

3 412 |

-306 |

91,8 |

75,6 |

76,1 |

|

1180 |

110 |

28 |

-82 |

25,5 |

2,2 |

0,6 |

|

1190 |

80 |

160 |

+80 |

в 2 р. |

1,6 |

3,5 |

|

1200 |

1 012 |

884 |

-128 |

87,3 |

20,6 |

19,8 |

|

1210 |

821 |

491 |

-330 |

59,8 |

16,7 |

11,0 |

|

1230 |

171 |

249 |

+78 |

145,6 |

3,5 |

5,6 |

|

1250 |

4 |

141 |

+137 |

в 35 р. |

0,1 |

3,1 |

|

1260 |

16 |

3 |

-13 |

18,8 |

0,3 |

0,1 |

|

1600 |

4 920 |

4 484 |

-436 |

91,1 |

100,00 |

100,00 |

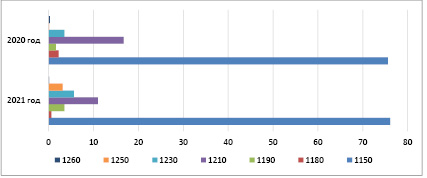

Рис. 1. Структура активов бухгалтерского баланса ООО «Ирис» за 2020-2021 гг., %

Таблица 2

Сравнительно-аналитический баланс пассивов ООО «Ирис» за два года, тыс. руб.

|

Показатель, тыс. руб. |

Прошлый период |

Отчетный период |

Изменения |

Структура, % |

||

|

Абсолютное отклонение, тыс. руб. |

Темп роста (снижения), % |

Прошлый период |

Отчетный период |

|||

|

1300 |

1 445 |

1 042 |

-403 |

72,1 |

29,3 |

23,2 |

|

1310 |

457 |

457 |

- |

100,00 |

9,3 |

10,2 |

|

1340 |

562 |

560 |

-2 |

99,6 |

11,4 |

12,5 |

|

1350 |

10 |

10 |

- |

100,00 |

0,18 |

0,18 |

|

1360 |

1 |

1 |

- |

100,00 |

0,02 |

0,02 |

|

1370 |

415 |

14 |

-401 |

3,4 |

8,4 |

0,3 |

|

1400 |

2 596 |

2 242 |

-354 |

86,4 |

52,8 |

50,0 |

|

1410 |

2 217 |

1 946 |

-271 |

87,8 |

45,1 |

43,4 |

|

1420 |

12 |

11 |

-1 |

91,7 |

0,2 |

0,2 |

|

1450 |

367 |

285 |

-82 |

77,7 |

7,5 |

6,4 |

|

1500 |

879 |

1 200 |

+321 |

136,5 |

17,9 |

26,8 |

|

1510 |

418 |

1 029 |

+611 |

в 2,4 р. |

8,46 |

23,0 |

|

1520 |

432 |

146 |

-286 |

33,8 |

8,8 |

3,3 |

|

1530 |

9 |

11 |

+2 |

122,2 |

0,2 |

0,2 |

|

1540 |

18 |

14 |

-4 |

77,8 |

0,4 |

0,3 |

|

1550 |

2 |

0 |

-2 |

- |

0,04 |

0,00 |

|

1700 |

4 920 |

4 484 |

-436 |

91,1 |

100,00 |

100,00 |

Оборотные активы также снижаются, данная динамика свидетельствует о падении спроса на продаваемые товары в связи с распространением пандемии коронавируса. В то же время увеличилась дебиторская задолженность на 78 тыс. руб. или почти на 46%, что наглядно представлено на рисунке 1.

Компания становится более зависимой от внешних источников и в случае нехватки денежных средств для обеспечения текущей деятельности может возникнуть необходимость привлечения кредитов и займов, что окажет отрицательное влияние на финансовую устойчивость. Кроме того, если дебиторы не рассчитываются с организацией в течение трех лет, эти суммы списываются в прочие расходы. Денежные средства и эквиваленты выросли в отчетном году, что является положительным фактором. Рассмотрим пассивы исследуемой организации за два последних года в таблице 2.

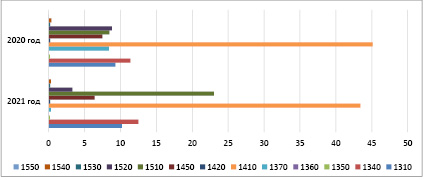

Анализируя данную таблицу, можно сделать вывод о снижении пассивов на 436 тыс. руб. до 4 484 тыс. руб. в 2021 году по сравнению с 2020 годом. В составе капитала и резервов особое внимание стоит уделить статье «Нераспределенная прибыль», удельный вес которой составляет 8,4% в прошлом периоде и 0,3% – в отчетном (рис. 2).

Снижение показателя является отрицательным фактором. Также стоит отметить, что долгосрочные заемные средства снизились в отчетном периоде (Рис. 2). При этом часть задолженности была погашена за счет привлечения краткосрочных заемных средств на сумму 611 тыс. руб. За счет использования краткосрочных кредитов и займов кредиторская задолженность снизилась на 66,2% в отчетном году по сравнению с предыдущим годом. Увеличение краткосрочных заемных средств в 2,4 раза снижает финансовую устойчивость в отчетном периоде. Следовательно, организации необходимо перестроить маркетинговую политику и привлечь рекламные агентства для стимулирования спроса, что в будущем позволит увеличить процент финансирования текущих расходов за счет собственных средств.

Для оценки финансового состояния ООО «Ирис» проанализируем финансовую устойчивость и ликвидность. Финансовая устойчивость играет большую роль в функционировании хозяйствующего субъекта, поскольку на основании данного критерия осуществляется своевременное и полное погашение различных обязательств. Финансовая устойчивость как экономическая категория является универсальной, поскольку она всегда присутствует при оценке финансового состояния организации и при определении степени вероятности банкротства [2].

Коэффициент финансовой устойчивости

в 2020 году = (стр. 1300) + (стр. 1400) /

(стр. 1700) = (1445+2596)/4920 = 0,8.

В 2021 году = (1042+2242)/4484 = 0,7.

В динамике данный коэффициент снизился на 0,1. В целом, рекомендуемое значение составляет более 0,6, норматив выполняется. Однако снижение коэффициента в динамике является неблагоприятным фактором, который произошел вследствие сокращения устойчивых пассивов в отчетном периоде. Для анализа ликвидности организации составим таблицу 3.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву в прошлом году согласно общепринятым группам [3]: 3908>1472, 837<2596, 171<420, 4<432, в отчетном году 3600>1067, 494<2242, 249<1029, 141<146. В текущем году происходит улучшение текущей ликвидности, благодаря увеличению суммы денежных средств по сравнению с предыдущем периодом. В течение анализируемого периода ожидаемые поступления от дебиторов не покрыли величину краткосрочных кредитов и займов на 1 759 тыс. руб. в начале года и на 1 748 тыс. руб. – в конце года вследствие превышения темпов роста краткосрочных заемных средств над дебиторской задолженностью.

Рис. 2. Структура пассивов бухгалтерского баланса ООО «Ирис» за 2020-2021 гг., %

Таблица 3

Оценка ликвидности баланса ООО «Ирис» за 2020-2021 гг., тыс. руб.

|

Активы |

Прошлый период |

Отчетный период |

Пассивы |

Прошлый период |

Отчетный период |

Платежный излишек (+), недостаток (–) |

|

|

Прошлый период |

Отчетный период |

||||||

|

1 группа |

3 908 |

3 600 |

1 группа |

1 472 |

1 067 |

+2436 |

+2533 |

|

2 группа |

837 |

494 |

2 группа |

2 596 |

2 242 |

-1759 |

-1748 |

|

3 группа |

171 |

249 |

3 группа |

420 |

1 029 |

-249 |

-780 |

|

4 группа |

4 |

141 |

4 группа |

432 |

146 |

-428 |

-5 |

|

Итого |

4 920 |

4 484 |

Итого |

4 920 |

4 484 |

Х |

Х |

Таблица 4

Сравнительная характеристика бухгалтерского и налогового учета в Российской Федерации

|

Основные критерии оценки |

Бухгалтерский учет |

Налоговый учет |

|

Цель ведения |

Отражение всех хозяйственных операций и составление финансовых документов |

Получение точной и полной информации о хозяйственных процессах с целью налогообложения |

|

Методологическая основа |

Активы и пассивы (капитал и обязательства) организации должны быть равны |

Сопоставление доходов и обоснование расходов |

|

Основные нормативные документы |

Федеральный закон «О бухгалтерском учете», Положения по бухгалтерскому учету |

Налоговый кодекс РФ (далее НК РФ) |

|

Требования, которые предъявляют пользователи |

Уверенность в правильности ведения бухгалтерского учета и составления бухгалтерской (финансовой) отчетности с учетом общепринятых норм и правил |

Достоверность отражения информации в налоговых декларациях согласно НК РФ |

|

Определение доходов |

Увеличение экономических выгод в результате поступления активов и погашения обязательств, приводящее к увеличению капитала [4] |

Экономическая выгода в денежной или натуральной форме ст. 41 НК РФ [5] |

|

Определение расходов |

Уменьшение экономических выгод в результате выбытия активов и возникновения обязательств, приводящее к уменьшению капитала [6] |

Обоснованные и документально подтвержденные затраты ст. 252 НК РФ [5] |

Средне реализуемые активы не покрыли в полной мере долгосрочные обязательства. Можно наблюдать тенденцию к ухудшению ситуации, платежеспособность в долгосрочной перспективе снижается.

Но стоит отметить, что расчеты, проведенные на основании бухгалтерской (финансовой) отчетности могут быть настолько далеки от реальных экономических процессов и может наблюдаться большой разрыв между бухгалтерским, налоговым и управленческим учетом. Рассматривая деятельность ООО «Ирис» нами было выявлено отсутствие управленческого учета. В нашем случае, проводя расчеты по данным бухгалтерского баланса мы должны понимать, насколько мы доверяем предоставленным данным, насколько организован порядок ведения бухгалтерского и налогового учета и какие могут быть искажения. Выделим общие черты и различия бухгалтерского учета и налогового учета. Такие критерии, как: обязательность ведения, наличие внутренних и внешних пользователей, измерение показателей в денежном измерении, отражение всех хозяйственных операций с помощью подтверждающих документов и фиксация результатов отчетных периодов относятся к общим чертам двух видов учета. В таблице 4 представим сравнительную характеристику бухгалтерского и налогового учета.

На основании вышеуказанного считаем, что для правильного алгоритма формирования необходимой информации, именно учетная политика будет рассматриваться как важный инструмент, позволяющий оказывать влияние на размер финансовых результатов хозяйствующего субъекта и на показатели финансового состояния, которые мы получаем при оценке бухгалтерской (финансовой) отчетности, поскольку в учетной политике можно найти основные правила по организации и ведению бухгалтерского и налогового учета. Правильно составленная учетная политика предотвращает негативные последствия, возникающие с налоговыми органами, потому что указанные детально правила ведения учета аргументируют использование выбранных методов. С помощью учетной политики можно оптимизировать учетный процесс, налогообложение, улучшить качество предоставляемой информации для различных пользователей. В связи с этим, считаем необходимым рассматривать учетную политику с точки зрения правильного составления для целей бухгалтерского учета и для целей налогообложения. В результате этого можно сделать вывод, что учетная политика для организации играет огромную роль и может повлиять на финансовые результаты организации и совершенствование бухгалтерского и налогового учета в целом, а также бухгалтерской отчетности. Для налогового учета организация вправе самостоятельно разрабатывать и утверждать регистры учета, так налоговая инспекция не вправе устанавливать обязательные формы документов, помимо этого из бухгалтерского учета можно получать необходимые данные. Указанные аспекты позволят для конкретных объектов учета иметь данные, которые будут полностью совпадать. А это как раз должно учитываться при разработке учетной политики для бухгалтерского и налогового учета для создания их общих данных с помощью преобразования учетных регистров, введения в план счетов дополнительных субсчетов, необходимых для правильного расчета и составления итоговых налоговых платежей и налоговых деклараций. Ведь именно отсутствие у хозяйствующих субъектов учетных регистров расценивается налоговыми органами, как грубое нарушение правил объектов учета и влечет за собой штрафные санкции. Поэтому при составлении бухгалтерской отчетности рекомендуем составлять пояснения к основным показателям и использовать налоговую оптимизацию. В условиях цифровой экономики рекомендуем активно использовать современные программные продукты, позволяющие сокращать время работы сотрудников и предотвращать ошибки, свойственные человеческому фактору. Для получения точных результатов в ходе анализа бухгалтерского баланса для принятия в дальнейшем эффективных управленческих решений считаем необходимым при формировании учетной политики отражать данные, позволяющие сближать бухгалтерский и налоговый учет. Эти аспекты можно выделить в виде одинаковых подходов к отражению хозяйственных операций. К единым принципам рекомендуем отнести: оценку всех активов организации, включая методы начисления амортизации, переоценку основных средств, а также формирование резервов и оценочных обязательств. Решение данных проблем приведет к сближению бухгалтерского и налогового учета, снижению рисков, повышению информативности, точности и достоверности данных бухгалтерского учета и бухгалтерской (финансовой) отчетности. ООО «Ирис» рекомендуем внедрить МСФО, что позволит расширить в условиях экономических санкций клиентскую базу и привлечь инвесторов, совершенствовать процесс составления бухгалтерского баланса и отчета о финансовых результата. Если сравнивать отчетность, составленную по российским правилам и отчетность, которая составлена по МСФО, то видим, что вторая более привлекательна, так валюта баланса, величина основных средств, прибыль от продаж и чистая прибыль больше, чем в российской отчетности. Данный парадокс связан с оценкой активов в МСФО по справедливой стоимости. Если руководство исследуемой организации не пожелает внедрять МСФО, то альтернативный вариант – возможно в учетной политике в целях бухгалтерского учета зафиксировать проведение переоценки основных средств, это позволит увеличить стоимость внеоборотных активов, а соответственно и валюту баланса, что повлияет на финансовую привлекательность для кредиторов и инвесторов. Помимо этого, внедрении управленческого учета позволит формировать информацию для обеспечения текущих и перспективных управленческих решений. Делая акцент на величине продаж за месяц, необходимо анализировать информацию по: сегменту рынка, количеству и виду продаваемого товара, а также уровню дебиторской задолженности. Так, учитывая вид деятельности исследуемой организации – розничную торговлю рекомендуем проводить расчет прибыли с помощью данного разработанного нами макета таблицы (таблица 5).

Таблица 5

Расчет прибыли ООО «Ирис» за июль 2022 г.

|

Товар |

Выручка, руб. |

Переменные расходы, руб. |

Маржинальный доход, руб. |

Постоянные затраты, руб. |

Финансовый результат, руб. |

|

X |

|||||

|

Y |

|||||

|

Z |

|||||

|

Итого |

Заключение

Таким образом, качество проведенного анализа бухгалтерского баланса напрямую зависит от аналитической информации, находящей свое отражение в бухгалтерском, налоговом и управленческом учете и на основании этого изучается состояние организации на текущую дату и в дальнейшем принимаются решения по управлению имуществом и капиталом, а также отбираются нужные показатели для принятия обоснованных и действенных решений со стороны руководства компании, учитывая при этом индивидуальные особенности.

Библиографическая ссылка

Конюкова О.Г. ВЛИЯНИЕ РЕЗУЛЬТАТОВ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ КОММЕРЧЕСКОЙ ОРГАНИЗАЦИИ НА ПРИНЯТИЕ ЭФФЕКТИВНЫХ УПРАВЛЕНЧЕСКИХ РЕШЕНИЙ // Вестник Алтайской академии экономики и права. 2022. № 8-1. С. 84-90;URL: https://vaael.ru/ru/article/view?id=2349 (дата обращения: 18.02.2026).

DOI: https://doi.org/10.17513/vaael.2349