Ипотечное кредитование является важной банковской услугой, позволяющей домохозяйствам обзавестись собственным жильём, так и вложиться в привлекательный для инвестирования актив. Ипотека получила широкое развитие в странах с рыночной экономикой, развитой системой страхования финансовых и материальных активов, в том числе, и США, где механизмы кредитования сделок с недвижимостью приобрели современный вид после введения в действие «Национального закона о жилищном строительстве» 1934 г. [1] и формирования Федеральной Жилищной Администрации. Это положило начало стандартизации и страхованию сделок ипотечного кредитования. Был снижен размер первого взноса до 10% от общей стоимости приобретаемого жилья и увеличен срок выплаты кредита до 20-30 лет. Также было положено начало формирования вторичного рынка ипотечного кредитования. С этого момента кредитор ипотечных средств и инвестор, вкладывающий средства в ипотеку, уже не являлись одним и тем же лицом, так как банки стали продавать ипотеки в форме ценных бумаг для других экономических субъектов. Данные изменения, произошедшие на рынке недвижимости, повлияли на вектор его дальнейшего развития.

Государственные власти в США пытались сделать рынок жилья более привлекательным и доступным. Например, в 1977 г. был принят законодательный акт о коммунальных реинвестициях (CRA) [2], который был направлен на решение проблемы редлайнинга, остро стоящей в то время в США [3]. Коммерческие банки получали FDIC- страхование и были обязаны расширять кредитную базу для семей с низким и средним доходом. В 2003 г. Дж. У. Буш подписал закон о помощи населению при осуществлении первоначального ипотечного взноса в рамках программы партнёрства по инвестициям в жилищное строительство [4]. Финансовая поддержка, предоставленная определённым штатам, городам и округам должна была облегчить процесс покупки жилья для 40000 семей ежегодно.

С 2000 по 2005 гг. цены на недвижимость в США росли, низкие требования к заёмщикам инициировали увеличение спроса на покупку жилья, что имело следствием рост цены на этот актив. Начали развиваться «нестандартные кредиты» с плавающей кредитной ставкой, которая снижала степень риска для кредитора [5]. Но в конце 2006 – начале 2007 гг. она достигла значения, ограничивающего возможности заёмщикам вносить ипотечные платежи.

Но в 2007 г. цены на недвижимость начали снижаться. В результате у кредиторов начали возникать проблемы с привлечением кредитных средств, что усложнялось увеличением случаев дефолтов по ипотеке. Стоимость кредита стала составлять 120-130% от стоимости недвижимости [6]. В 2008 г. долги достигли рекордных значений, несмотря на то, что правительство США способствовало снижению процентной ставки по ипотечным кредитам. Более миллиона граждан оказались неплатежеспособными и были вынуждены передать недвижимость банкам. Ипотечные облигации обесценились, что создало финансовые трудности для ипотечных агентств и инвестиционных банков.

Программа, нацеленная на доступное приобретение недвижимости, всё-таки не обеспечила проблему приобретения доступного жилья [7]. Субстандартные кредиты, увеличение плавающей ставки способствовали ухудшению ситуации на рынке ипотечного кредитования и образованию ипотечного «пузыря». Это привело к изменению характера деятельности и банкротству крупнейших инвестиционных банков, таких как Lehman Brothers, Goldman Sachs, Morgan Stanley, Bear Stearns и Merrill Lynch [8]. Образовалась необходимость оказания государственной поддержки ипотечным агентствам, что было отмечено в законе «О поддержке рынка недвижимости и экономики» 2008 г. [9]. Правительству пришлось выкупать ничем не обеспеченные ипотечные ценные бумаги, на сумму порядка 700 млрд долларов [10], что оказало сильное влияние на состояние рынка ипотеки и его последующее восстановление.

Несмотря на это, в настоящее время ипотечное кредитование в США, как и ранее, сохранило двухуровневую систему. Первый уровень составляют заёмщики и кредиторы, непосредственно предоставляющие кредиты на покупку недвижимости под залог, а второй- посредники (ипотечные агентства), привлекающие капитал для заёмщиков на вторичном ипотечном рынке, и инвесторов, приобретающих ценные бумаги, обеспеченными ипотечными кредитами [11]. Этот механизм обуславливает основное отличие ипотечного рынка США от европейского: кредиторы (банки) не фиксируют ипотечные кредиты на своих балансах и не выпускают для их обеспечения ценные бумаги, а передают эту функцию ипотечным агентствам, которые, продавая облигации инвесторам, направляют к ним поток платежей по ипотекам за вычетом комиссии. Следствием является то, что вторичный рынок ипотечного кредитования в США, отличный от европейского, более чувствителен к накопленным рискам, что повышает значения их корректных оценок с учетов показателей качества ипотечных кредитов.

В рамках этой проблематики рассмотрим модели линейной множественной регрессии, включающей значимые показатели, учитываемые при выдаче ипотечного кредита коммерческими банками в штате Калифорния, США в 2020 г. Для построения модели использовались данные FFIEC (федеральный орган США по финансовым учреждениям), которые предоставляются банками и другими финансовыми структурами ежегодно в соответствии с законом о раскрытии информации об ипотеке жилья (The Home Mortgage Disclosure Act) [12].

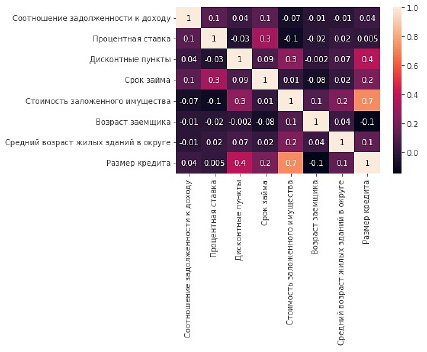

На первом этапе была посчитана расширенная матрица корреляций (только с количественными переменными). Она показала (рисунок) присутствие факторов, в значительной степени влияющих на результирующую переменную – сумму ипотечного кредита. К ним следует отнести наличие льготных баллов для снижения ставки процента по кредиту, стоимость имущества, являющегося залогом по кредиту.

Также отметим, что корреляция между самими количественными факторами не высока, что является преимуществом, так как позволяет избежать проблемы мультиколлинеарности.

Саму модель можно представим в форме таблицы коэффициентов регрессии (таблица 1). Результаты эконометрического моделирования представлены в таблице 2.

Расширенная матрица корреляций Источник: составлено авторами

Таблица 1

Таблица коэффициентов регрессии эконометрической модели

|

Parameter |

Estimate |

|

CONSTANT |

-51032,00 |

|

derived_dwelling_Multifamily:Site-built |

-10400300,00 |

|

derived_dwelling_Single Family: Manufactured |

-470305,00 |

|

co-applicant_sex_0 |

163293,00 |

|

co-applicant_sex_1 |

194081,00 |

|

hoepa_status_1 |

-548904,00 |

|

hoepa_status_2 |

224417,00 |

|

county_code_6001. |

892878,00 |

|

county_code_6005. |

254569,00 |

|

county_code_6007. |

118579,00 |

|

county_code_6009. |

202371,00 |

|

county_code_6013. |

862211,00 |

|

county_code_6017. |

522562,00 |

|

county_code_6019. |

125115,00 |

|

county_code_6023. |

219564,00 |

|

county_code_6027. |

446576,00 |

|

county_code_6029. |

-37155,10 |

|

county_code_6035. |

-165556,00 |

|

county_code_6037. |

754820,00 |

|

county_code_6039. |

65846,90 |

|

county_code_6041. |

938351,00 |

|

county_code_6043. |

299612,00 |

|

county_code_6045. |

342436,00 |

|

county_code_6049. |

-468689,00 |

|

county_code_6051. |

362739,00 |

|

county_code_6053. |

630016,00 |

|

county_code_6055. |

745449,00 |

|

county_code_6057. |

410759,00 |

|

county_code_6059. |

841307,00 |

|

county_code_6061. |

555478,00 |

|

county_code_6065. |

347373,00 |

|

county_code_6067. |

387420,00 |

|

county_code_6069. |

787142,00 |

|

county_code_6071. |

276776,00 |

|

county_code_6073. |

756562,00 |

|

county_code_6075. |

644843,00 |

|

county_code_6077. |

340026,00 |

|

county_code_6079. |

635831,00 |

|

county_code_6081. |

422674,00 |

|

county_code_6083. |

604660,00 |

|

county_code_6085. |

533177,00 |

|

county_code_6087. |

806229,00 |

|

county_code_6089. |

106834,00 |

|

county_code_6095. |

578805,00 |

|

county_code_6097. |

658880,00 |

|

county_code_6099. |

176406,00 |

|

county_code_6101. |

142527,00 |

|

county_code_6109. |

171841,00 |

|

county_code_6111. |

837736,00 |

|

county_code_6113. |

450479,00 |

|

purchaser_type_0 |

488876,00 |

|

purchaser_type_1 |

-174467,00 |

|

purchaser_type_2 |

101534,00 |

|

purchaser_type_3 |

-104763,00 |

|

purchaser_type_4 |

-1919200,00 |

|

purchaser_type_5 |

329746,00 |

|

purchaser_type_6 |

213984,00 |

|

purchaser_type_8 |

-112637,00 |

|

purchaser_type_9 |

40410,60 |

|

loan_purpose_1 |

869120,00 |

|

loan_purpose_2 |

-178989,00 |

|

loan_purpose_4 |

-487824,00 |

|

loan_purpose_5 |

1019800,00 |

|

loan_purpose_31 |

23989,00 |

|

Credit_score_type _ 7 |

-84276,60 |

|

Credit_score_type _1 |

36920,30 |

|

Credit_score_type _2 |

29863,90 |

|

Credit_score_type _4 |

-167124,00 |

|

applicant_sex |

157424,00 |

|

debt_to_income_ratio |

849,25 |

|

interest_rate |

13,98 |

|

discount_points |

0,84 |

|

loan_term |

497,61 |

|

property_value |

0,35 |

|

applicant_age |

-2704,61 |

|

tract_median_age_ _of_housing_unit |

-541,18 |

Источник: составлено авторами с использованием статистического пакета Statgraphics.

Таблица 2

Дисперсионный анализ результатов

|

Сумма квадратов |

Степени свободы |

Дисперсия |

Коэффициент Фишера |

Уровень значимости |

|

|

Модельная |

1,91833*1018 |

75 |

2,55777*1016 |

14577,21 |

0,0000 |

|

Остаточная |

9,62293*1017 |

548429 |

1,75464*1012 |

||

|

Общая |

2,88062*1018 |

548504 |

5,25178 *1012 |

Источник: составлено авторами.

Таблица 3

Показатели ипотечных кредитов, характеризующие пол заёмщика и созаёмщика (для кредитных организаций штата Калифорния)

|

Пол заемщика (1 – муж; 0 – жен) |

Созаёмщик женщина (1 – да; 0 – нет) |

Созаёмщик мужчина (1 – да; 0 – нет) |

DTI |

Процентная ставка |

Размер ипотеки, долл. США |

|

0 |

0 |

0 |

36,467 |

3,135 |

350565,243 |

|

1 |

34,333 |

3,097 |

419932,551 |

||

|

1 |

0 |

37,346 |

3,178 |

405178,410 |

|

|

1 |

0 |

0 |

35,692 |

3,117 |

394608,349 |

|

1 |

37,323 |

3,187 |

445065,481 |

||

|

1 |

0 |

34,102 |

3,098 |

435909,605 |

Источник: составлено авторами.

Коэффициент детерминации (R2) равен 66,5942%, коэффициент Дарбина-Уотсона – 1,89697, средняя ошибка по модели – 875658. Данные показатели отражают удовлетворительное качество модели и возможность ее последующего применения.

Важным качественным фактором в модели оказался пол созаёмщика. Если созаёмщиком является женщина, то заёмщику позволяют взять ипотечный кредит на 163293 долл. больше, чем, если бы созаёмщика отсутствовал. А если созаемщиком является мужчина, то заёмщику выдают ипотеку на сумму на 194081 долл. больше, чем в случае, если бы созаёмщика отсутствовал.

При анализе построенной модели отмечено, что в 2020 г. в Калифорнии мужчинам кредитными учреждениями выдавался ипотечный кредит на сумму в среднем 157 424 долл. больше, чем женщинам. Этому может быть несколько причин. Одна из них – меньшая заработная плата у женщин. На основе данных, опубликованных BLS (Bureau of Labor Statistics) в 2020 г., медианная недельная заработная плата женщин составляла 83,6% заработной платы мужчин: $894 и $1069, соответственно [13]. Также стоит отметить, что сумма взятого кредита в среднем больше у мужчин-заемщиков и мужчин или женщин в роли созаёмщиков: $ 445065.48 и $ 435909,6, соответственно. В то время как наименьшие размеры выданных кредитов отмечены в случае подачи заявления без созаёмщика $ 350565.24 для женщин и $ 394608,35 для мужчин.

На основе полученных данных можно сделать вывод, что больший DTI (соотношение долга к заработной плате) у женщин-заемщиков и женщин в роли созаёмщиков (37,35%), мужчин-заемщиков и мужчин в роли созаёмщиков, женщин-заёмщиков без созаёмщиков, 37,32% и 36,47%, соответственно (таблица 3).

Общими для ипотечных кредитов, оформляемых в штате Калифорния, отмеченными в построенной выше модели, оказались следующие. Модель отражает зависимость от фактора размера недвижимости, приобретаемой в ипотеку. Федеральный совет по финансовым учреждениям в США (FFIEC) выделяет типы жилья на основе размера (одна семья или несколько) и на основе способа его возведения (построено в одном месте или в другом, но впоследствии перенесено на место будущего базирования). Модель демонстрирует, что если в ипотеку приобретается жильё для проживания нескольких семей, построенное в другом месте, то заёмщикам выделяется на 470305 долл. меньше по сравнению с вариантом, когда жильё приобретается для проживания одной семьи и оно построено на месте.

Важное значение имеет срок, на который выдаётся ипотека. При увеличении срока на один месяц сумма ипотечного кредита увеличивается на 497,606 долл. Это связано со временем погашения ипотеки.

Стоимость имущества, являющегося залогом, также значительно влияет на условия выдачи ипотечного кредита. Согласно построенной модели с увеличением стоимости на один долл. сумма ипотеки растет, но лишь на 0,351 долл. Таким образом, наличие залога большей стоимости позволяет приобретать более дорогостоящее жильё.

В отличие от ранее перечисленных факторов сумма ипотечного кредита находится в обратной зависимости от возраста заёмщика. С увеличением возраста заёмщика на 1 год, выдаваемая сумма ипотечного кредита уменьшается на 2704,61 долл. Несмотря на то, что логика банков представляется весьма обоснованной в соответствии с тенденцией уменьшения заработной платы с увеличением возраста заёмщиков, это обстоятельство следует считать проявлением возрастной дискриминации.

Одним их независимых значимых факторов оказался средний возраст жилья в округе, в котором заёмщик хочет приобрести недвижимость. С увеличением возраста на один год сумма выдаваемой ипотеки уменьшается на 541,176 долл. Можно предположить, что это связано с более низкой стоимостью старого жилья.

На основе построенной модели нами проведен сравнительный анализ размеров ипотечных кредитов по округам Калифорнии. Гипотеза заключалась в том, что большие размеры ипотечных кредитов характерны для наиболее благополучного округа. Как критерии благополучия выделены: уровень заработной платы, уровень бедности, медианная стоимость недвижимости в округе (таблица 4). Можно заметить, большая разница в размере ипотеки положительно коррелирует со всеми приведенными критериями. Однако стоит отметить, что уровень бедности в Лассене ниже, чем уровень бедности в Юбе, несмотря на то, что размер ипотеки в первом в среднем на 165556 долл. меньше, чем во втором. Во всех остальных выделенных округах наша гипотеза подтверждается, что говорит об интерпретируемости модели.

Также можно утверждать, что более высокая ставка процента по кредиту подразумевает больший размер ипотеки: на каждый дополнительный процент по ставке приходится дополнительные 139.821 долл. взятого кредита. В среднем процентная ставка варьируется около 3% годовых (при среднем времени возврата долга в 27 лет). Однако в случае, когда пол заемщика и созаёмщика одинаков, процентная ставка в среднем выше, чем в ином случае, а именно: 3,18% у мужчин и 3,13% у женщин.

Таблица 4

Сравнительная характеристика уровня социально-экономического развития и размеров ипотечных кредитов в округах штата Калифорния

|

Код округа |

Название округа |

Разница в сумме выданного ипотечного кредита в округах с суммой ипотечного кредита в округе Юба, долл. США |

Уровень бедности, % |

Медианная заработная плата, долл. США |

Медианная стоимость недвижимости, дол. США |

|

6049 |

Модок |

-468689 |

18,8 |

45507 |

140600 |

|

6035 |

Лассен |

-165556 |

13,5 |

56352 |

203000 |

|

6115 |

Юба |

0 |

15,5 |

58054 |

257100 |

|

6001 |

Аламеда |

892878 |

9,91 |

108322 |

882100 |

|

6041 |

Марин |

938351 |

7,23 |

110843 |

1080000 |

Источник: составлено авторами на основе данных [14-19].

В заключении отметим, что наличие двухуровневой системы ипотечного кредитования не снимает остроты проблемы возможных провалов на этом рынке, которые затрагивают экономические интересы значительного его субъектов, принимающих участие в процессе трансфера ипотечных ресурсов. Авторами построена и протестирована эконометрическая модель оценки влияния используемых в ипотечной практике США количественных и качественных факторов на размер ипотечного кредита (для кредитных организаций штата Калифорния). Модель показала значимость и интерпретируемость: по большинству включенных факторов сделаны выводы, соответствующие реальному положению ипотечного кредитования в США, а также установлена причинно-следственная связь между результирующим и факторными признаками.

Библиографическая ссылка

Горский М.А., Загурская А.С., Николенко С.О. ЗНАЧИМЫЕ ПОКАЗАТЕЛИ ИПОТЕЧНЫХ ЗАЁМЩИКОВ В ПРАКТИКЕ КРЕДИТНЫХ ОРГАНИЗАЦИЙ США (НА ПРИМЕРЕ БАНКОВСКОГО СЕКТОРА КАЛИФОРНИИ) // Вестник Алтайской академии экономики и права. 2022. № 7-2. С. 201-207;URL: https://vaael.ru/ru/article/view?id=2321 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.2321