Введение

Рыночные инвестиции являются популярным методом получения прибыли. На рынке существуют сотни тысяч портфелей, которые инвесторы могут выбирать и комбинировать. Стремление инвесторов заработать и при этом свести риски к допустимому минимуму приводит к тому, что они ищут альтернативные способы инвестирования денежных средств помимо банковских вкладом. Однако, для максимизации прибыли и минимизации риска, необходимо провести некоторую оценку эффективности инструментов, в частности ПИФ.

Вопрос оценки качества работы того или иного инвестиционного фонда и насколько один фонд, в соответствии с целями инвестирования, предпочтительнее другого, является одним из актуальных вопросов, который ставят перед собой инвесторы, выбирая наиболее привлекательное место размещения собственных средств. В отличие от традиционных методов, метод Анализа оболочки данных (далее по тексту DEA) является непараметрическим методом оценки. Он не нуждается в гипотезе об эффективности рынков капитала и может избежать влияния эталонного портфеля на результат оценки [1]. Данная модель базирующуюся на технологии линейного программирования, который позволяет оценить эффективность набора равноправных единиц, называемых «единицы принятия решения» (далее по тексту DMU), преобразующих несколько «входов» (ресурсов) в «выходы» (результат).

Цель исследования – оценка эффективности управления паевыми инвестиционными фондами акций, принимаемая на рынке ценных бумаг с позиции частных инвесторов при помощи метода DEA.

Материалы и методы исследования

Для оценки эффективности российских паевых инвестиционных фондов была выбрана модель, ориентированная на «вход» типа CRS, где осуществляется анализ ориентации «затрат» с постоянной отдачей от масштаба, т.е. главная идея заключается в пропорциональном сокращение затрат без изменения уровня выпуска.

1 Этап. Выбор входных и выходных переменных и их кодировка.

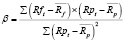

Что касается выбора входных и выходных переменных, то, рассмотрев все предыдущие исследования в этой области, мы выбрали следующие переменные для оценки эффективности ПИФ: входными переменными являются бета-коэффициент, риск портфеля и коэффициент расходов, а выходными переменными – средняя доходность и внутренняя норма доходности. Информация об используемых переменных представлена в таблице 1.

Построенная СRS-модель «входа» включает 3 входных и 2 выходных переменных. При этом доходность фонда учитывается за вычетом расходов, но без учета любых сборов с продаж. Так же нам необходимо было закодировать входные и выходные переменные для удобства построения математической модели (см. таблица 1).

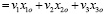

Для каждого фонда DMUo (o=1,…,n) составляются условные оценки совокупных затрат и совокупного результата с помощью изначально неизвестных весовых коэффициентов vi и ur (i=1,…,3; r=1,2) при входных и выходных переменных, соответственно:

Условные совокупные затраты =

Условный совокупный результат =

Таблица 1

Переменные CRS-модели

|

Тип |

Наименование |

Формула |

Обозначение переменной для модели |

|

Входные переменные |

Бета-коэффициент |

|

x1 |

|

Риск портфеля |

|

x2 |

|

|

Коэффициент расходов |

Сумма всех возможных комиссий за год |

x3 |

|

|

Выходные переменные |

Средняя доходность |

|

y1 |

|

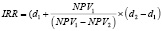

Внутренняя норма доходности |

|

y2 |

Источник: составлено автором по данным [3,4].

2 Этап. Определение весового коэффициента.

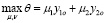

Далее для каждой DMUo (o=1, …, n) определяются весовые коэффициенты vi и ur (i=1,…,3; r=1,2) посредством решения задачи линейного программирования по максимизации отношения условного совокупного результата к условным совокупным затратам. Каждой DMUo назначается наилучший для нее набор коэффициентов, максимизирующий полученное отношение «выход-вход».

Чтобы найти значения весовых коэффициентов vi и ur составляется следующая задача линейного программирования [3]:

При условии выполнения ограничений:

3 Этап. Анализ и интерпретация полученных результатов.

После того как найдены θ* для всех фондов, все оценки качества попарно сравниваются с позиции их доминирования относительно других и находятся «лучшие» DMU, то есть качественно управляемые фонды с оценкой равной 1.

Результаты исследования и их обсуждение

Выбранные данные включают 10 открытых активно управляемых российских ПИФ, в составе которых исключительно акции, торгующиеся на Мосбирже, и 4 открытых пассивно управляемых российских ПИФ акций, старше 2019 года. Период исследования охватывает 2019-2021 годы.

Наши данные основаны на ежедневной доходности российских активных и пассивных ПИФ. Выбор фондов был в значительной степени обусловлен наличием данных, а также учетом фондов, которые имели положительный чистый процентный доход за вычетом комиссий за управление.

Все результаты DEA были рассчитаны с помощью Excel Solver. Расчет проводился для каждого фонда отдельно и для каждого года, соответственно. Результаты радиальной модели CRS представлены в таблице 2.

Из результатов, представленных в таблице 2 можно выделить эффективные фонды в рассматриваемом периоде.

Таблица 2

Обобщение результатов эффективности радиальной модели CRS

|

№ |

DMU |

Input-Oriented. CRS. Efficiency |

||

|

2019 |

2020 |

2021 |

||

|

1 |

СОЛИД-ИНДЕКС МОСБИРЖИ |

0,955 |

0,935 |

0,915 |

|

2 |

Сбер – Индекс МосБиржи полной доходности «брутто» |

0,898 |

0,948 |

1,000 |

|

3 |

АК БАРС – Индексный |

1,000 |

1,000 |

0,923 |

|

4 |

ВТБ – Индекс ММВБ |

1,000 |

1,000 |

0,706 |

|

5 |

БКС УБ – «Фонд Первый» |

1,000 |

0,912 |

0,606 |

|

6 |

ВТБ – Фонд Акций |

0,631 |

0,873 |

0,362 |

|

7 |

Альфа-Капитал Ликвидные акции |

0,966 |

0,761 |

0,519 |

|

8 |

Райффайзен – Акции |

1,000 |

0,781 |

0,460 |

|

9 |

БКС Российские Акции |

0,786 |

0,881 |

0,341 |

|

10 |

РСХБ – Фонд Акций |

1,000 |

1,000 |

0,794 |

|

11 |

Апрель Капитал – Акции |

0,866 |

0,624 |

0,365 |

|

12 |

ДОХОДЪ. Дивидендные акции. Россия |

1,000 |

1,000 |

1,000 |

|

13 |

Открытие — Акции |

0,697 |

0,685 |

0,410 |

|

14 |

Алёнка – Капитал |

1,000 |

0,669 |

0,229 |

Источник: составлено автором по данным [5].

2019 год характеризовался стабильностью на финансовом рынке, соответственно, большинство фондов в этом году были эффективны, поскольку рынок имел стагнирующий экономический рост – 2 пассивно управляемых фонда (АК БАРС – Индексный и ВТБ – Индекс ММВБ) и 5 активно управляемых ПИФ. За 2020 год из нашей выборки можно выделить 4 эффективных фонда из рассматриваемых, таким образом, наблюдается сокращение эффективных фондов из-за мирового кризиса. Первые два фонда относятся к пассивно управляемым ПИФ (АК БАРС – Индексный, ВТБ – Индекс ММВБ), остальные два фонда активно управляемые (РСХБ – Фонд Акций и ДОХОДЪ. Дивидендные акции. Россия). В 2021 году количество эффективных фондов снова сократилось: один фонд активного управления ООО «УК «ДОХОДЪ» и один фонд пассивного управления от УК Первая.

Один из фондов под управлением: ООО «УК «ДОХОДЪ» на протяжении 3-х лет остается эффективным. Это связанно с эффективной политикой фонда. Во-первых, данный ПИФ имеет низкий бета-коэффициент, следовательно, состав ПИФ значительно различается от структуры Индекса ММВБ, по сравнению с другими фондами. Во-вторых, коэффициент расходов (комиссия за управление фондом) близок к пассивно управляемым фондам, что оказывает положительное влияние на динамику доходности по данному ПИФ.

Другие фонды имеют значения менее 1.000, что указывает на необходимость улучшения их входных переменных. Это возможно путем уменьшения или увеличения уровней ввода [2]. Однако, обратим внимание на то, что фонды пассивного управления на протяжении всего рассматриваемого периода близки к значению 1.000, либо равны ему, что свидетельствует об их эффективности в сравнении с другими рассматриваемыми DMU, т.е. фондами активного управления.

Результаты радиальной модели CRS представлены в таблице 3.

Нужно учитывать то, что радиальные модели DEA пропорционально уменьшают количество входов и выходов, в результате чего модели могут иметь слабую различающую мощность [4], что приводит к частичному ранжированию, в котором большинство DMU имеют одинаковый балл эффективности. Поэтому так же для оценки эффективности российских паевых инвестиционных фондов была построена модель типа CRS не радиальной меры эффективности, которая позволяет сокращать входы/увеличивать выходы непропорционально и имеет обычно лучшую разрешающую способность, в отличии от радиальной меры.

Таблица 3

Обобщение результатов эффективности не радиальной модели CRS

|

№ |

DMU |

Input-Oriented. CRS. Non-Radial Efficiency |

||

|

2019 |

2020 |

2021 |

||

|

1 |

СОЛИД-ИНДЕКС МОСБИРЖИ |

0,777 |

0,879 |

0,877 |

|

2 |

Сбер – Индекс МосБиржи полной доходности «брутто» |

0,811 |

0,891 |

0,957 |

|

3 |

АК БАРС – Индексный |

0,948 |

0,999 |

0,906 |

|

4 |

ВТБ – Индекс ММВБ |

1,000 |

1,000 |

0,706 |

|

5 |

БКС УБ – «Фонд Первый» |

0,788 |

0,678 |

0,521 |

|

6 |

ВТБ – Фонд Акций |

0,468 |

0,719 |

0,316 |

|

7 |

Альфа-Капитал Ликвидные акции |

0,715 |

0,615 |

0,447 |

|

8 |

Райффайзен – Акции |

0,937 |

0,630 |

0,398 |

|

9 |

БКС Российские Акции |

0,565 |

0,675 |

0,290 |

|

10 |

РСХБ – Фонд Акций |

0,926 |

0,714 |

0,668 |

|

11 |

Апрель Капитал – Акции |

0,637 |

0,512 |

0,318 |

|

12 |

ДОХОДЪ. Дивидендные акции. Россия |

0,923 |

0,986 |

0,978 |

|

13 |

Открытие – Акции |

0,516 |

0,656 |

0,343 |

|

14 |

Алёнка – Капитал |

0,550 |

0,491 |

0,229 |

Источник: составлено автором по данным [5].

Таблица 4

Агрегированные результаты моделирования на радиальной модели CRS

|

Оценка эффективности управления ПИФ |

1 |

[0.75; 1) |

[0.5; 0.75) |

[0.25; 0.5) |

[0; 0.25) |

|

Уровень эффективности |

очень высокий |

высокий |

средний |

низкий |

очень низкий |

|

2019 |

1 |

7 |

5 |

1 |

- |

|

2020 |

1 |

4 |

8 |

1 |

- |

|

2021 |

- |

4 |

3 |

6 |

1 |

Источник: составлено автором по данным таблицы 3.

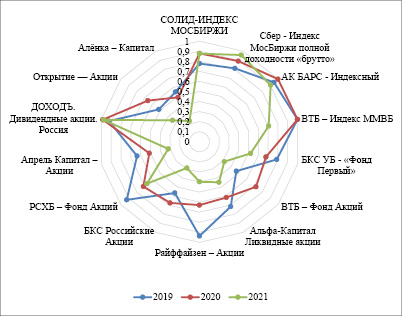

На основе результатов не радиальной модели DEA можно увидеть эффективные и неэффективные DMU. Рассматривая результаты оценки за выбранный период, мы видим, что ПИФ пассивного управления ВТБ – Индекс ММВБ является наиболее эффективным по сравнению с другими фондами, за исключением 2021 года. В последнем рассматриваемом периоде модель CRS не смогла однозначно выделить эффективный фонд, поскольку выходная переменная «внутренняя норма доходности» по большинству фондов была отрицательна, в результате чего было принято решение отказаться от нее. Кроме того, данный период характеризовался низкой средней доходностью по всем фондам и высоким риском портфелей.

По данным из таблицы 3, оценки эффективности управления ПИФ сгруппируем интервалы, соответствующие заданному уровню эффективности. Допустим, что эффективность управления паевым инвестиционным фондом имеет пять уровней от очень высокого до очень низкого. В таблице 4 содержится информация об интервалах оценок качества по данным, приведенным в таблице выше.

Из представленной таблицы видно, что количество фондов, получивших наивысшую оценку качества, равную 1, то есть ПИФ, находящихся на эффективной границе CRS-модели, оказалось по одному в каждом периоде, за исключением 2021 года, что составляет менее 10% от объема выборки. Фондов с высоким и средним уровнем эффективности управления получилось около 12 за 2019-2020 гг., что в сумме с очень высоким уровнем качества составляет более 90% из всех рассмотренных российских паевых инвестиционных фондов акций. Однако, в 2021 году лишь половина анализируемых фондов можно было считать эффективными, в их числе все рассмотренные 4 пассивно управляемых фонда. Более наглядно результаты приведены на рисунке.

Таким образом, основная часть активно управляемых фондов акций в России не побеждает рынок в условиях кризиса. Фактически, исследования показывают, что очень немногие активно управляемые фонды обеспечивают более высокую доходность, чем пассивно управляемые ПИФ.

В целом, получаем, что пассивно управляемые российские паевые инвестиционные фонды акций имеют уровень эффективности управления выше среднего в рассматриваемой выборке, то есть в результате с точки зрения соотношения риска и доходности пассивно управляемые фонды являются более привлекательными для инвесторов, чем активно управляемые.

Ознакомимся с оценкой эффективности в разрезе вводных данных не радиальной модели CRS представленной в таблице 5.

Показатель радиальной эффективности ВТБ – Индекс ММВБ и все показатели не радиальной эффективности равны 1,0000, что означает, что он эффективен и ему не нужно уменьшать какие-либо входные данные при текущем уровне выходных данных.

Результат для ДОХОДЪ. Дивидендные акции. Россия интерпретируется таким же образом, как и результат для фонда ВТБ. Очевидно, что данные фонды можно считать эффективными исполнителями по меркам радиального метода DEA.

Показатель радиальной эффективности Альфа-Капитал Ликвидные акции составляет 0,9663, что означает, что этот фонд должен сократить все затраты на 3,37%, чтобы быть технически эффективным при сохранении текущих объемов производства за 2019 год.

Результаты эффективности не радиальной модели CRS (составлено автором по данным из таблицы 3)

Таблица 5

Оценка эффективности в разрезе вводных данных за 2019-2021 гг.

|

№ |

Input-Oriented. CRS. Non-Radial Efficiency |

||||||||

|

Бета-коэффициент |

Риск портфеля |

Коэффициент расходов |

|||||||

|

2019 |

2020 |

2021 |

2019 |

2020 |

2021 |

2019 |

2020 |

2021 |

|

|

1 |

0,943 |

0,928 |

0,860 |

0,935 |

0,841 |

0,888 |

0,405 |

0,735 |

0,646 |

|

2 |

0,847 |

0,911 |

0,872 |

0,898 |

0,939 |

1,000 |

0,668 |

0,732 |

1,000 |

|

3 |

1,000 |

1,000 |

0,881 |

1,000 |

0,997 |

0,895 |

0,843 |

1,000 |

0,718 |

|

4 |

1,000 |

1,000 |

0,655 |

1,000 |

1,000 |

0,661 |

1,000 |

1,000 |

0,706 |

|

5 |

1,000 |

0,912 |

0,322 |

1,000 |

0,886 |

0,394 |

0,365 |

0,173 |

0,173 |

|

6 |

0,517 |

0,847 |

0,173 |

0,622 |

0,873 |

0,218 |

0,137 |

0,229 |

0,113 |

|

7 |

0,898 |

0,754 |

0,232 |

0,953 |

0,761 |

0,314 |

0,190 |

0,153 |

0,162 |

|

8 |

0,985 |

0,781 |

0,254 |

1,000 |

0,755 |

0,302 |

0,812 |

0,164 |

0,130 |

|

9 |

0,619 |

0,865 |

0,164 |

0,783 |

0,881 |

0,218 |

0,135 |

0,152 |

0,099 |

|

10 |

1,000 |

1,000 |

0,434 |

1,000 |

0,799 |

0,575 |

0,777 |

0,344 |

0,605 |

|

11 |

0,755 |

0,623 |

0,203 |

0,834 |

0,624 |

0,235 |

0,135 |

0,134 |

0,105 |

|

12 |

1,000 |

1,000 |

1,000 |

0,770 |

0,959 |

0,935 |

1,000 |

1,000 |

1,000 |

|

13 |

0,647 |

0,670 |

0,200 |

0,674 |

0,685 |

0,276 |

0,113 |

0,260 |

0,112 |

|

14 |

1,000 |

0,669 |

0,229 |

0,468 |

0,619 |

0,229 |

0,183 |

0,066 |

0,046 |

|

Ср. |

0,872 |

0,854 |

0,463 |

0,853 |

0,830 |

0,510 |

0,483 |

0,439 |

0,401 |

Источник: составлено автором по данным [5].

Однако, не радиальная мера дает нам другое представление. Фонд Ликвидные акции должен сократить бета-коэффициент на 10,2%, риск портфеля на 4,7% коэффициент расходов на 81,0%, чтобы быть технически эффективным. Результаты для остальных фондов интерпретируются таким же образом. Более того, результаты, приведенные в таблицах 2 и 3, иллюстрируют неоднородность неэффективности среди российских паевых инвестиционных фондов. Каждый фонд имеет разный показатель радиальной эффективности и разные не радиально неэффективные входные данные. Эта неоднородность отражает реальную ситуацию, когда каждый ПИФ хорош в разных аспектах.

Заключение

При детальном изучении, мы видим, что главная проблема, с которой столкнулись почти все фонды – высокие комиссии, которые практически лишают прибыли инвестора. Так среднее значение оценки коэффициента расходов за анализируемый период составляет около 0,45, что является самым низким показателем эффективности из всех трех рассматриваемых переменных.

Таким образом, модель DEA доказывает нам то, что российский рынок паевых инвестиционных фондов на текущем этапе развития характеризуется низкой ценностью активного управления фондами для инвестора. Результаты исследования показывают, что инвесторы должны обращать внимание на тип управления фондов и операционные расходы при принятии решения об инвестировании в паевые инвестиционные фонды. Поскольку по результатам анализа следует, чем выше коэффициент расходов, тем ниже эффективность паевых инвестиционных фондов.

Библиографическая ссылка

Сорокина М.М., Дедюшко Е.И. ОЦЕНКА ЭФФЕКТИВНОСТИ ПАЕВЫХ ИНВЕСТИЦИОННЫХ ФОНДОВ: МЕТОД DEA // Вестник Алтайской академии экономики и права. 2022. № 6-2. С. 330-336;URL: https://vaael.ru/ru/article/view?id=2286 (дата обращения: 04.03.2026).

DOI: https://doi.org/10.17513/vaael.2286