Введение

В условиях неустойчивого развития финансовых рынков, в частности российского, перед профессиональными и непрофессиональными игроками рынка встает непростая задача оптимального использования инвестиционного капитала с учетом предпочтений по доходности, риску и ликвидности ценных бумаг, включаемых в портфель, а также других факторов, определяющих выбор инвестиционного решения. Напомним, что портфельное инвестирование обеспечивает необходимую инвестору диверсификацию, придавая портфелю те характеристики, которые невозможно достигнуть, ориентируясь только на определенный актив.

При формировании портфеля учитываются стратегические цели инвестора, формируемые с учетом рыночной ситуации и конъюнктуры рынка: анализируются его инвестиционные возможности, соотношение допустимого риска и доходности. По результатам анализа возможного инвестиционного решения определяются показатели портфеля: уровень риска, ожидаемая доходность, возможные отклонения от средних значений и т.д., что является основой принятия решение о его структуре и составе.

Цель исследования – на основе расчетов оптимальных инвестиционных портфелей для группы умеренно-агрессивных инвесторов сделать обоснованные выводы о сходстве / различиях структур портфелей, рассчитанных по моделям в постановках Г. Марковица, У. Шарпа и «Квази-Шарпа».

Материалы и методы исследования

При проведении исследования авторы опирались на труды отечественных и зарубежных ученых и исследователей-практиков в области формирования и оптимизации инвестиционного портфеля неинституционального инвестора на основе инструментария экономико-математических моделей и методов [1-8].

Статистическая и информационная база исследования сформированы на основе данных официальных сайтов российских фондовых бирж, Центрального банка и брокера Финам за период c 01.05.2021 по 01.11.2021 [9,10].

Результаты исследования и их обсуждение

В работе рассмотрены сформированные оптимальные портфели по моделям Г. Марковица, У. Шарпа и «Квази-Шарпа» для умеренно-агрессивного инвестора, который в меньшей степени стремиться минимизировать риск (в отличие от консервативного инвестора), а заинтересован в доходности, которая обеспечит устойчивый рост инвестиционного капитала. Данная группа инвесторов направлена на получение стабильного дохода от инвестиционного портфеля при умеренном риске. Основная задача умеренно-агрессивного инвестора сохранить размещенный капитал, приумножив его в дальнейшем. Для того чтоб достичь своих целей данная группа инвесторов ориентируется на ценные бумаги крупных и средних компаний, которые являются стабильными и надежными игроками на рынке компаний [2].

Формирование стратегии инвестирования в ценные бумаги предполагает выбор инвестиционных инструментов, характеризующихся более привлекательными аналитическими показателями в сравнении с представленными на рынке. При формировании портфеля ценных бумаг можно обратиться к различным методам, мы же рассмотрим метод Г. Марковица, У. Шарпа и «Квази-Шарпа» [5].

Модель Г. Марковица ориентирована на выбор оптимального инвестиционного портфеля с критериями доходности и риска. Модель У. Шарпа учитывает зависимость ожидаемых доходностей отдельно взятого актива за определенный промежуток времени и рынка. Модель «Квази-Шарпа» учитывает зависимость доходности актива из множества включенных в инвестиционной портфель от доходности единичного портфеля, состоящего из бумаг конкретных эмитентов.

Динамику отдельных финансовых инструментов определим с использованием индексов, рассчитываемых МосБиржей и РТС на основании данных по обороту акций крупных российских эмитентов, обладающих высокой ликвидностью: индекс голубых фишек, включающий акции 15-ти эмитентов, лидирующим по ликвидности и капитализации, и индекс акций широкого рынка, который включает акции ста эмитентов с наибольшими показателями ликвидности и капитализации [3].

Таблица 1

Первоначальный набор акций

|

Тикер |

Компания-эмитент |

EPS |

Дивидендная (текущая доходность) |

Бета- коэффициент |

Отрасль |

|

PHOR |

Фосагро |

778,57 |

29,95% |

0,31 |

Химия и нефтехимия |

|

PIKK |

ПИК |

- |

17,97% |

0,23 |

Строительство |

|

LKOH |

Лукойл |

1185,60 |

19,13% |

1,08 |

Энергоресурсы (Нефть и газ) |

|

NVTK |

Новатэк |

- |

31,13% |

1,26 |

Энергоресурсы (Нефть и газ) |

|

ROSN |

Роснефть |

93,95 |

19,52% |

1,25 |

Энергоресурсы (Нефть и газ) |

|

SNGS |

Сургутнефтегаз |

- |

0,48% |

0,74 |

Энергоресурсы (Нефть и газ) |

|

TATN |

Татнефть |

88,2 |

7,47% |

1,16 |

Энергоресурсы (Нефть и газ) |

|

SBER |

Сбербанк |

54,84 |

22,15% |

1,52 |

Финансы |

|

VTBR |

ВТБ |

0,83 |

1,08% |

1,03 |

Финансы |

|

RUAL |

Русал |

- |

38,47% |

1,23 |

Металлы и добыча |

По итогам 2021 г. из отраслевых индексов, рассчитываемых в рублях, высокую положительную доходность показали секторы нефти и газа (23,29%), финансов (37,05%), строительства (46,44%), химии и нефтехимии (60,40%).

Такие сектора, как потребительский (-4,29%), телекоммуникаций (-11,36%), электроэнергетики (-16,27%) и информационных технологий (-17,35%) показали отрицательную доходность.

Сформировать удовлетворительный набор акций для последующего включения в портфель позволил проведенный анализ привлекательности основных отраслей для отобранных целевых групп инвесторов: паевых инвестиционных фондов и кредитных организаций. Выберем акции эмитентов, доходность которых оставалась положительной в течении более, чем полгода (с 01.05.2021 по 01.11.2021).

Исходя из их ключевых характеристик, определим наборы активов, претендующих на включение в инвестиционный портфель (таблица 1).

Для каждой из ценных бумаг определен показатель чувствительности к изменению доходности рынка (бета). Следует отметить, что при отборе акций учитывалась склонность инвестора в «текущем потреблении»: оценивалась дивидендная доходность.

Далее составим инвестиционные портфели по трем указанным выше моделям.

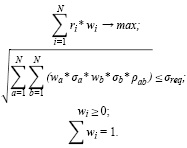

Модель Г. Марковица: инвестор выбирает портфель ценных бумаг по показателям риск/доходность:

(1)

(1)

где N – количество ценных бумаг в портфеле;

wi, wa, wb – процентные доли бумаг в портфеле, %;

ri – доходность данной бумаги, %;

σa, σb – риск данных бумаг (среднеквадратическое отклонение), %;

ρab – коэффициент линейной корреляции;

σreq – ограничение по риску портфеля, %.

Далее были рассчитаны средняя доходность и риск акций за период с 01.05.2021 по 01.11.2021 (таблица 2).

Построим оптимальный портфель по модели Г. Марковица с критерием на доходность и ограничением на допустимый риск в 3,5% (таблица 3). Доходность портфеля составила 4,79%. Портфель состоит из акций компаний ОАО ФосАгро (53,24%), ОАО НОВАТЭК (39,30%) и ОК РУСАЛ (7,46%).

Таблица 2

Средняя доходность и риск акций за период с 01.05.2021 по 01.11.2021

|

Тикер |

Компания-эмитент |

Средняя доходность,% |

Риск, % |

|

PHOR |

ОАО ФосАгро |

4,34% |

4,34% |

|

PIKK |

ОАО Группа Компаний ПИК |

4,68% |

11,80% |

|

LKOH |

ОАО ЛУКОЙЛ |

4,03% |

7,08% |

|

NVTK |

ОАО НОВАТЭК |

5,03% |

6,54% |

|

ROSN |

ОАО НК Роснефть |

3,45% |

7,12% |

|

SNGS |

ПАО Сургутнефтегаз |

0,23% |

8,02% |

|

TATN |

ОАО Татнефть |

1,22% |

5,93% |

|

SBER |

ПАО Сбербанк |

3,07% |

3,28% |

|

VTBR |

ПАО ВТБ |

0,46% |

4,77% |

|

RUAL |

ОК РУСАЛ |

6,84% |

15,15% |

Таблица 3

Структура оптимального инвестиционного портфеля, построенного по модели Г. Марковица

|

Тикер |

Компания-эмитент |

|

|

PHOR |

ОАО ФосАгро |

53,24% |

|

PIKK |

ОАО Группа Компаний ПИК |

- |

|

LKOH |

ОАО ЛУКОЙЛ |

- |

|

NVTK |

ОАО НОВАТЭК |

39,30% |

|

ROSN |

ОАО НК Роснефть |

- |

|

SNGS |

ПАО Сургутнефтегаз |

- |

|

TATN |

ОАО Татнефть |

- |

|

SBER |

ПАО Сбербанк |

- |

|

VTBR |

ПАО ВТБ |

- |

|

RUAL |

ОК РУСАЛ |

7,46% |

Отметим, что модель рационально использовать на стабильных рынках с растущей доходностью и в условиях возможности выбора акций эмитентов из различных отраслей.

Модель У. Шарпа. Модель У. Шарпа основана на оценке зависимости динамики ожидаемой доходностью актива от динамики доходности рынка: предполагается, что доходность акции за определенный период связана с доходностью рыночного индекса за аналогичный период.

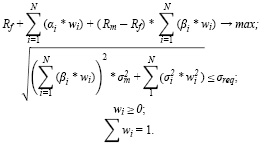

Приведем модель У. Шарпа выбора оптимального портфеля:

(2)

(2)

где N – количество ценных бумаг в портфеле;

wi – процентная доля данной бумаги в портфеле, %;

Rf – безрисковая доходность, %;

Rm – ожидаемая доходность рынка в целом, %;

αi, βi – коэффициенты регрессии, характеризующие данную ценную бумагу, %;

σ2m– риск рынка в целом, %;

σreq – допустимый риск портфеля ценных бумаг, %.

Далее были рассчитаны риск ценных бумаг (бета-коэффициент), а также избыточная доходность ценных бумаг (альфа). В качестве безрисковой ставки доходности была взята доходность по вкладам за период с 01.05.2021 по 01.11.2021 (5%). В качестве доходности рынка ценных бумаг в целом в период T использовались экспертные оценки рыночной доходности (представленные аналитическими компаниями, средствами массовой информации и т. п.). В условиях развитого фондового рынка для этих целей было принято решение использовать фондовый индекс РТС (таблица 4).

Построим оптимальный портфель по модели У. Шарпа с критерием доходности и ограничении на риск в 3,5% (таблица 5).

Таблица 4

Коэффициенты Альфа и Бета за период с 01.05.2021 по 01.11.2021

|

Тикер |

Компания-эмитент |

Альфа |

Бета |

|

PHOR |

ОАО ФосАгро |

-0,65% |

0,58% |

|

PIKK |

ОАО Группа Компаний ПИК |

-0,34% |

-1,05% |

|

LKOH |

ОАО ЛУКОЙЛ |

-0,98% |

-0,94% |

|

NVTK |

ОАО НОВАТЭК |

0,05% |

1,09% |

|

ROSN |

ОАО НК Роснефть |

-1,53% |

1,18% |

|

SNGS |

ПАО Сургутнефтегаз |

-4,74% |

1,67% |

|

TATN |

ОАО Татнефть |

-3,75% |

1,48% |

|

SBER |

ПАО Сбербанк |

-1,93% |

0,07% |

|

VTBR |

ПАО ВТБ |

-4,54% |

0,33% |

|

RUAL |

ОК РУСАЛ |

1,82% |

-1,26% |

Таблица 5

Структура оптимального портфеля, построенного по модели У. Шарпа

|

Тикер |

Компания |

Доля ценных бумаг в портфеле, % |

|

PHOR |

ОАО ФосАгро |

14,25% |

|

PIKK |

ОАО Группа Компаний ПИК |

0,13% |

|

LKOH |

ОАО ЛУКОЙЛ |

0,27% |

|

NVTK |

ОАО НОВАТЭК |

0,13% |

|

ROSN |

ОАО НК Роснефть |

0,10% |

|

SNGS |

ПАО Сургутнефтегаз |

- |

|

TATN |

ОАО Татнефть |

0,20% |

|

SBER |

ПАО Сбербанк |

22,80% |

|

VTBR |

ПАО ВТБ |

55,28% |

|

RUAL |

ОК РУСАЛ |

0,02% |

Доходность портфеля составила 1,94%. В портфеле преобладают акции компаний ПАО ВТБ (55,28%), ПАО Сбербанк (22,80%) и ОАО Фосагро (14,25%). По-нашему мнению-сфера применения модели У. Шарпа – выбор портфеля на основе значительной доли рисковых долевых ценных бумаг, составляющих большую часть фондового рынка. Недостаток модели – необходимость использования прогноза доходности фондового рынка и без рисковой ставки доходности, в значительной мере влияющих на выбор портфеля.

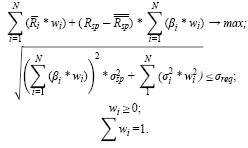

Модель «Квази-Шарпа». Для использования на нестабильных фондовых рынках была предложена модифицированная модель инвестиционного портфеля «Квази- Шарпа». Модель учитывает взаимосвязь доходности отдельной ценной бумаги из множества N ценных бумаг с доходностью единичного портфеля, составленного их этих бумаг:

(3)

(3)

где N – количество ценных бумаг в портфеле;

wi – процентная доля данной бумаги в портфеле, %;

βi – риск, характеризующий степень зависимости доходности ценной бумаги от доходности единичного портфеля:

Ri – средняя доходность данной бумаги за прошедшие периоды, %;

Rsp – доходность единичного портфеля, %;

Rsp – средняя доходность единичного портфеля за прошедшие периоды, %;

σreq – риск единичного портфеля, %;

Таблица 6

Расчётные данные по выбранным акциям: средняя доходность, бета-коэффициент, остаточный риск (период с 01.05.2021 по 01.11.2021)

|

Тикер |

Компания-эмитент |

Средняя доходность,% |

Бета-коэффициент, % |

Остаточный риск,% |

|

PHOR |

ОАО ФосАгро |

4,34% |

0,352 |

12,57% |

|

PIKK |

ОАО Группа Компаний ПИК |

4,68% |

1,155 |

134,96% |

|

LKOH |

ОАО ЛУКОЙЛ |

4,03% |

0,944 |

89,74% |

|

NVTK |

ОАО НОВАТЭК |

5,03% |

1,119 |

125,85% |

|

ROSN |

ОАО НК Роснефть |

3,45% |

1,231 |

152,32% |

|

SNGS |

ПАО Сургутнефтегаз |

0,23% |

1,811 |

329,36% |

|

TATN |

ОАО Татнефть |

1,22% |

0,999 |

100,39% |

|

SBER |

ПАО Сбербанк |

3,07% |

0,321 |

10,41% |

|

VTBR |

ПАО ВТБ |

0,46% |

-0,175 |

3,25% |

|

RUAL |

ОК РУСАЛ |

6,84% |

2,245 |

507,37% |

Далее были рассчитаны средняя доходность акций за выбранный период и средняя доходность единичного портфеля, коэффициенты бета, характеризующие чувствительность изменения доходности акции и доходности единичного портфеля, остаточный риск – разброс доходности ценной бумаги относительно линии регрессии и остаточный риск единичного портфеля (таблица 6).

Построим оптимальный портфель по модели «Квази-Шарпа» с критерием доходности и ограничением на риск в 3,5% (таблица 7). Доходность портфеля составила 1,53%. В портфеле преобладают акции компаний ПАО ВТБ (65,96%), ПАО Сбербанк (19,99%) и ОАО Фосагро (13,34%). По нашему мнению, вариант модели «Квази-Шарп» рационально использовать в случае перспективы рассмотрения варианта включения в портфель небольшого числа ценных бумаг, принадлежащих одной или нескольким отраслям. С использованием этого варианта модели удобно поддерживать оптимальную структуру уже используемого инвестиционного портфеля. Недостатком можно считать не полный учет глобальных тенденций, влияющих на доходность портфеля.

Таблица 7

Структура оптимального инвестиционного портфеля, построенного по модели «Квази-Шарпа»

|

Тикер |

Компания-эмитент |

Доля ценных бумаг в портфеле, % |

|

PHOR |

ОАО ФосАгро |

13,34% |

|

PIKK |

ОАО Группа Компаний ПИК |

0,14% |

|

LKOH |

ОАО ЛУКОЙЛ |

0,27% |

|

NVTK |

ОАО НОВАТЭК |

0,18% |

|

ROSN |

ОАО НК Роснефть |

0,09% |

|

SNGS |

ПАО Сургутнефтегаз |

0,01% |

|

TATN |

ОАО Татнефть |

0,02% |

|

SBER |

ПАО Сбербанк |

19,99% |

|

VTBR |

ПАО ВТБ |

65,96% |

|

RUAL |

ОК РУСАЛ |

0,01% |

Заключение

Сравнительный анализ оптимальных портфелей умеренно-агрессивных неинституциональных инвесторов-агентов российского фондового рынка, предпочитающих невысокую доходность и низкий риск инвестиций в преимущественно ликвидные ценные бумаги, рассчитанных по моделям Г. Марковица, У. Шарпа и «Квази-Шарпа», показал:

- структуры оптимальных портфелей, рассчитанных по альтернативным критериям доходности и риска, существенно различаются. Наибольшая доходность соответствует портфелю, рассчитанному по модели Г. Марковица, далее: по модели У. Шарпа и «Квази-Шарпа» (с одинакового ограничения на рис);

- на текущий момент модель Г. Марковица в большей степени адекватна российским условиям, т.к. для моделей У. Шарпа и «Квази-Шарпа» необходимо дополнительно прогнозировать доходность фондового рынка и его глобальные устойчивые тенденции.

Таким образом, для неинституционального инвестора, желающего сохранить и приумножить располагаемый капитал, следует рекомендовать в качестве актуальной модели оптимального инвестиционного портфеля – оригинальную модель Г. Марковица. Портфель, составленный из акций трех компаний (ОАО ФосАгро (53,24%), ОАО НОВАТЭК (39,30%) и ОК РУСАЛ (7,46%) имеет наибольшую доходность при приемлемом риске, что соответствует предпочтениям умеренно-агрессивного инвестора.

Библиографическая ссылка

Горский М.А., Тарасюк Ю.В. ПРИМЕНЕНИЕ МОДЕЛЕЙ ОПТИМАЛЬНЫХ ПОРТФЕЛЕЙ НА РОССИЙСКОМ ФОНДОВОМ РЫНКЕ // Вестник Алтайской академии экономики и права. 2022. № 6-1. С. 31-38;URL: https://vaael.ru/ru/article/view?id=2242 (дата обращения: 12.03.2026).

DOI: https://doi.org/10.17513/vaael.2242