Введение

Пандемия COVID-19 стала фактором развития фармацевтического бизнеса, что подтверждается общими показателями выручки и рентабельности десяти крупнейших фармацевтических производителей России. Кроме того, как отмечают исследователи [1], фармацевтический бизнес в России находится на этапе масштабной трансформации, которую COVID-19 только ускорил. Если раньше фармацевтический рынок характеризовался консервативностью и низкой степенью гибкости к преобразованиям, то пандемия стала драйвером его развития через трансформацию и цифровизацию. Возможность реализации безрецептурной фармацевтической продукции через каналы онлайн-торговли значительно расширило возможности производителей и аптечных сетей, а также повысило уровень сервиса и удобства для покупателей [2].

При этом, снижение покупательской способности населения ожидаемо привело к падению объемов продаж в натуральном выражении в начале 2020 года, но в то же время вызванная кризисом инфляция стала причиной общего роста цен на лекарственные препараты, что компенсировало потери объемов выручки от снижения спроса [3]. В дальнейшем при сохранении повышенного уровня цен на фоне сезонных ухудшений эпидемиологической обстановки происходит рост спроса на лекарственное препараты, что способствует максимизации доходов в сфере фармацевтического бизнеса [4].

В результате сложившаяся сегодня ситуация на рынке характеризуется формированием высоких цен на фармацевтические товары и тенденцией к их сохраняющемуся росту, при этом реальные доходы населения продолжают снижаться, а инфляция – усиливаться [5]. В условиях продолжающейся пандемии и при возникновении острой необходимости в лекарственных препаратах от COVID-19 население оказывается в безвыходном положении и вынуждено покупать лекарственные препараты по текущим ценам. Это способствует дальнейшему росту прибыли как производителей фармацевтической продукции, так и аптечных сетей, за счет все более беднеющего населения [6].

Цель исследования – провести сравнительный анализ изменения вероятности наступления банкротства до и в период пандемии коронавируса в разрезе ТОП-10 лидеров фармацевтического рынка РФ, выявить сложившиеся тенденции.

Материалы и методы исследования

В ходе исследования использовались данные рейтинга предприятий России по виду деятельности «Производство лекарственных средств и материалов, применяемых в медицинских целях» и государственного информационного ресурса Бухгалтерской (финансовой) отчетности [7]. В ходе исследования было отобрано ТОП-10 лидеров фармацевтического рынка России в 2020 году по объему выручки, на основе данных бухгалтерских отчетностей которых был произведен расчет вероятности наступления банкротства. С использованием наиболее популярных методик прогнозирования вероятности наступления банкротства (пятифакторная модель Э. Альтмана, методика Московского государственного университета печати и модель В.В. Ковалева) была произведена оценка вероятности потери финансовой устойчивости в ТОП-10 лидеров фармацевтического рынка России в 2018 и 2020 годах и проведено сопоставление результатов по годам, что дает возможность оценить изменение ситуации с течением времени. При этом акцент сделан именно на отечественные методики прогнозирования банкротства, поскольку входящие в их состав компоненты являются более адаптированными для российских предприятий, в связи с чем показывают более достоверные результаты.

Выбор 2018 года в качестве базисного для сравнения обусловлен тем обстоятельством, что данный год отражает предшествующую началу пандемии ситуацию в фармацевтической отрасли, в связи с чем сравнение с данными 2020 года позволяет дать аналитическую оценку произошедшим на фоне COVID-19 изменениям в результативности деятельности крупнейших фармацевтических производителей страны. При этом мы исходим из гипотезы, что пандемия коронавируса стала фактором более активного развития фармацевтического бизнеса, что обусловлено ростом спроса и, соответственно, объемов продаж на существовавшую ранее продукцию, а также запуском широкого производства новых видов фармацевтических товаров, имеющих практическое значение в борьбе с COVID-19, что положительно отразилось на финансово-экономических результатах деятельности лидеров фармацевтической отрасли. Исследование проводилось с использованием набора методов и подходов к исследованию, а именно интеллектуальный анализ данных, общенаучные и статистические методы анализа, финансовый анализ [8, 9].

Результаты исследования и их обсуждение

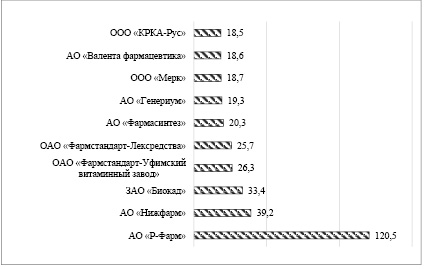

В 2020 году лидеров фармацевтического рынка стало АО «Р-фарм», выручка которого составила 120,5 млн руб., что втрое выше уровня ближайшего конкурента (рисунок 1).

Несмотря на лидирующее положение АО «Р-Фарм» и высокую результативность его деятельности, в соответствии со всеми рассмотренными методиками вероятность наступления банкротства является высокой, однако положительной тенденцией можно назвать тренд к снижению такой вероятности (таблица).

Среди прочих предприятий ТОП-10 фармацевтического рынка однозначное снижение вероятности банкротства можно отметить ЗАО «Биокад», АО «Генериум», ООО «Мерк» и АО «Валента фармацевтика», при этом по большинству методик наблюдается тенденция к переходу такой вероятности из категории «высокая» в «низкая», что свидетельствует об укреплении их финансового положения. Однозначно отрицательная динамика, связанная с ростом вероятности наступления банкротства, отмечается в АО «Нижфарм» и АО «Фармасинтез», занимающих 2-е и 6-е места рейтинга соответственно. В целом можно сделать вывод о том, что среди 10 рассматриваемых предприятий только в 4-х практически отсутствует вероятность наступления банкротства, в то время как в оставшихся такая угроза существует, даже несмотря на большие объемы выручки.

Рис. 1. Сравнение выручки в ТОП-10 лидеров фармацевтического рынка РФ в 2020 году, млн руб.

Сравнение вероятности наступления банкротства в разрезе ТОП-10 лидеров фармацевтической отрасли в России в 2018 и 2020 годах

|

Предприятие |

Методика Э. Альтмана |

Методология МГУП |

Методика В.В. Ковалева |

||||||||||||

|

Значение показателя |

Вероятность банкротства (высокая / низкая) |

Тренд |

Значение показателя |

Вероятность банкротства (высокая / низкая) |

Тренд |

Значение показателя |

Вероятность банкротства (высокая / низкая) |

Тренд |

|||||||

|

2018 |

2020 |

2018 |

2020 |

2018 |

2020 |

2018 |

2020 |

2018 |

2020 |

2018 |

2020 |

||||

|

АО «Р-Фарм» |

1,8 |

2,1 |

В |

В |

▲ |

0,4 |

1,0 |

В |

В |

▲ |

72 |

73 |

В |

В |

▲ |

|

АО «Нижфарм» |

2,2 |

0,6 |

В |

В |

▼ |

1,4 |

1,0 |

В |

В |

▼ |

106 |

61 |

Н |

В |

▼ |

|

ЗАО «Биокад» |

3,7 |

4,3 |

Н |

Н |

▲ |

2,2 |

1,9 |

Н |

В |

▼ |

175 |

175 |

Н |

Н |

- |

|

ОАО «Фармстандарт-Уфимский витаминный завод» |

1,8 |

1,4 |

В |

В |

▼ |

0,9 |

1,0 |

В |

В |

▲ |

62 |

55 |

В |

В |

▼ |

|

ОАО «Фармстандарт-Лексредства» |

1,9 |

1,4 |

В |

В |

▼ |

0,8 |

1,0 |

В |

В |

▲ |

107 |

60 |

Н |

В |

▼ |

|

АО «Фармасинтез» |

1,8 |

1,3 |

В |

В |

▼ |

1,2 |

1,1 |

В |

В |

▼ |

74 |

56 |

В |

В |

▼ |

|

АО «Генериум» |

2,9 |

5,2 |

Н |

Н |

▲ |

1,9 |

2,4 |

В |

Н |

▲ |

155 |

236 |

Н |

Н |

▲ |

|

ООО «Мерк» |

2,0 |

8,0 |

В |

Н |

▲ |

1,8 |

5,6 |

В |

Н |

▲ |

101 |

526 |

Н |

Н |

▲ |

|

АО «Валента фармацевтика» |

2,4 |

2,9 |

В |

Н |

▲ |

1,4 |

1,8 |

В |

В |

▲ |

158 |

179 |

Н |

Н |

▲ |

|

ООО «КРКА-Рус» |

1,3 |

1,6 |

В |

В |

▲ |

1,4 |

1,3 |

В |

В |

▼ |

67 |

66 |

В |

В |

▼ |

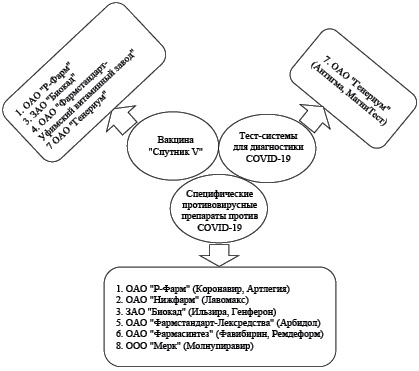

В результате, можно говорить о том, что в условиях пандемии коронавируса тенденция к росту фармацевтического рынка и наращиванию объемов производства и реализации продукции среди крупнейших игроков рынка сохраняется. При этом необходимо понимать, что большую роль в росте объемов продаж имеет ассортимент производимой фармацевтической продукции. Ожидаемо, что самые высокие показатели по итогам 2020 года имеют те предприятия, в ассортимент которых входит продукция, имеющая наибольшее практическое значение в условиях пандемии (рисунок 2).

Так, лидер ТОП-10, а также другие предприятия, занимающие 3-е, 4-е и 7-е места рейтинга являются производителями отечественной вакцины «Спутник V» против COVID-19, с использованием которой в подавляющем большинстве случаев проводится вакцинация внутри страны, а также осуществляется ее экспорт в другие страны. Все это свидетельствует о крайне больших объемах производства по данному направлению, а учитывая то обстоятельство, что реализация вакцины является высокорентабельной, пандемия коронавируса является одним из драйверов активного развития фармацевтического бизнеса. Кроме того, АО «Генериум» также является практически единственным производителем различных тест-систем для экспресс-диагностики COVID-19, которые также пользуются высоким спросом в сложившейся эпидемиологической ситуации, а стоимость одной упаковки варьирует в пределах 1000-3000 рублей.

Кроме того, начавшаяся пандемия коронавируса стала толчком для появления новых лекарственных препаратов, главным образом, противовирусных, показавших высокую эффективность в борьбе с инфекцией, поскольку существовавшие ранее препараты из данной группы средств оказались неэффективны против COVID-19. В результате подавляющее большинство предприятий из ТОП-10 лидеров рынка в 2020 году стали производителями новых препаратов для борьбы с коронавирусом.

Рис. 2. Наименование лекарственных препаратов для борьбы с коронавирусной инфекцией, выпускаемых ТОП-10 лидеров фармацевтической отрасли в России в 2020 году

Одним из наиболее популярных препаратов является выпускаемое АО «Р-Фарм» противовирусное средство «Коронавир», которое сначала использовалось только в условиях стационаров, а позже появилось в продаже в аптечных сетях. Стоит отметить, что цена упаковки «Коронавир» составляет около 5 тыс. руб., а курс лечения обойдется в 10 тыс. руб., что для среднестатистического россиянина делает препарат достаточно дорогостоящим. Также стоит отметить выпускаемый ОАО «Фармстандарт-Лексредства», Арбидол, который хоть и существовал на рынке ранее, но особую популярность приобрёл именно в период пандемии, поскольку входит в перечень рекомендуемых Минздравом РФ от COVID-19 препаратов. Цена упаковки Арбидола в дозировке для взрослого человека составляет от 550 рублей, а на курсе лечения необходимо 2 таких упаковки, что также подтверждает высокую стоимость препаратов от коронавируса. Следовательно, пандемия стала причиной изменений в фармацевтической отрасли, во многом связанных с рыночными законами: рост спроса на отдельные группы фармацевтических товаров привел к неизбежном росту цен, что в конечном счете положительно сказалось на показателях производственно-экономической деятельности фармацевтических производителей, тем самым способствуя активному развитию бизнеса в фарминдустрии.

Фармацевтическая отрасль имеет важное социальное значение, связанное с возложенной на нее ролью обеспечения населения эффективными и безопасными лекарственными препаратами, но в условиях пандемии ее социальные функции сместились на второй план, а первостепенным стало наращивание объемов продаж и максимизация прибыли. В сложившихся условиях большое значение имеет государственное регулирование фармацевтического рынка, которое в действительности является формальным. Несмотря на существование перечня ЖНВЛП, на лекарственные препараты, актуальные в период пандемии, практически не осуществляется контроль цен, что приводит к их неконтролируемому росту. Поэтому усиление государственного контроля над ростом цен и обеспечением их оптимального уровня в соответствии с базовым уровнем рентабельности фармацевтических производителей при сохранении лекарственной безопасности и эффективности производимой продукции в текущих условиях становится одной из ключевых задач.

Заключение

Говоря о финансовом положении ТОП-10 лидеров фармацевтического рынка России, можно отметить, что с ростом выручки на фоне пандемии произошло и укрепление финансового положения многих ключевых предприятий, в результате чего вероятность наступления их банкротства заметно снизилась. Очевидно, что начавшаяся пандемия COVID-19 оказала положительное влияние на фармацевтический рынок России, сформировав «ковидный» вектор его развития и новый бизнес-кластер, который продолжает получать активное развитие, к тому же не без участия государства, поскольку именно государство в лице системы здравоохранения является крупнейшим и единственным заказчиком массового производства вакцины. Сегодня производство вакцины Спутник V осуществляется уже на 9 площадках внутри страны, 4 из которых входит в ТОП-10 лидеров фармацевтического рынка. Кроме того, планируется развитие производства отечественной вакцины за пределами России на фармацевтических площадках других стран, что также расширяет возможности фармацевтического бизнеса. Учитывая тот факт, что по мнению медицинского сообщества и вирусологов коронавирус в различных своих мутациях еще длительное время будет циркулировать по миру, то актуальность производства вакцин и лекарственных препаратов для симптоматической и противовирусной терапии снизится еще не скоро, что делает данное направление в фармацевтическом бизнесе перспективным и прибыльным.

Библиографическая ссылка

Наджафова М.Н., Ноздрачева Е.Н., Зюкин Д.А. COVID-19 КАК ФАКТОР РАЗВИТИЯ ФАРМАЦЕВТИЧЕСКОГО БИЗНЕСА В РОССИИ // Вестник Алтайской академии экономики и права. 2022. № 4-1. С. 93-98;URL: https://vaael.ru/ru/article/view?id=2142 (дата обращения: 31.12.2025).

DOI: https://doi.org/10.17513/vaael.2142