Введение

В современных условиях кризисной ситуации как мелким, так и крупным компаниям становится все сложнее выживать, соперничать с конкурентами, с более успешными российскими и зарубежными компаниями. Кроме того, обострение политической ситуации на внешнеэкономическом уровне привело к экономическим санкциям, введенным в отношении российского государства рядом зарубежных стран, что безусловно сказалось на производственных отношениях, осуществлении деятельности экономических субъектов, а в ряде случаев, на ее прекращении. В сложившейся ситуации организации находятся в поисках эффективной системы управления, направленной на оптимизацию внутренних резервов, позволяющих успешно реализовать стратегию развития компаний в перспективном будущем. «В такой ситуации необходима оперативность в принятии управленческих решений по организации бизнес-процессов, обеспечению прибыльности хозяйственной деятельности на уровне стабильного финансового состояния» считает профессор Лытнева Н.А. [4].

На сегодняшний день все более популярным стало управление стоимостью компании, которое представляет собой один из подходов к управлению бизнесом, ориентированным на создание и приращение капитала. Стратегия управления стоимостью компании ориентируется на целевые установки бизнеса и предусматривает не только получение прибыли по результатам хозяйственной деятельности, но и наращивание элементов собственного капитала, увеличение стоимости чистых активов. В результате, увеличение стоимости компании характеризует повышение ее устойчивости и финансовой независимости, а снижение будет характеризовать снижение темпов бизнеса, ухудшение финансового положения компании, потерю автономности.

Решению многих вопросов в этом направлении способствует эпоха цифровизации, которая является прогрессивным фактором развития экономики и повышения благосостояния компании [1]. По мнению Мнацаканян А.Г. и Харина А.Г. «Использование цифровых инноваций и технологий становится дополнительным драйвером, обеспечивающим рост производительности, способствует выпуску новых или более качественных старых товаров и услуг, снижению затрат на их производство. Благодаря достижениям цифровой экономики, например, таким как цифровые платформы, облегчаются транзакции и расширяются возможности для обмена информацией между участниками рынка» [6].

Исследование управление стоимостью организации в ракурсе информатизации оценки критериев, определяющих приращение добавленной стоимости направлено на применение широкого спектра цифровых инструментов [9], автоматизированных специализированных программ для обработки показателей, характеризующих бизнес-процессы, хозяйственные явления и ситуации, результативность функционирования экономических субъектов, что обеспечит принятие эффективных управленческих решений.

Актуальность проблемы совершенствования управления стоимостью организации позволила сформулировать основную цель данного исследования, которая состоит в исследовании теоретических основ управления стоимостью компании, выявление закономерностей развития методологии ее оценки для разработки методического инструментария управления процессом создания добавленной стоимости с использованием цифровых технологий, обеспечивающих повышение эффективности и устойчивости бизнеса.

Достижения поставленной цели обеспечит решение следующих задач: исследование понятие и значимости управления стоимостью накопленного капитала организации, положенного в основу оценки бизнеса; использование научных подходов к изучению критериальных характеристик создания прибавочной стоимости компании в условиях цифровизации; совершенствование способов и приемов оценки активов, обязательств и капитала с применением автоматизированных программ; поиск оптимальных решений для повышения эффективности и результативности управления деятельностью организации.

Материал и методы исследования

Цифровые технологии в управлении бизнес-процессами предоставляет организациям широкие возможности по совершенствованию производства, внедрению инноваций, созданию новых бизнес-моделей и цепочек ценностей. В системе управления организацией одним из направлений развития цифровизации является применение компьютерных технологий и автоматизированных программ для формирования информации, с целью обобщения показателей, отражающих результаты производства и продажи продукции, факторы, влияющие на изменение себестоимости продукции и получение финансового результата, на прирост элементов собственного капитала.

В качестве таких программам могут использоваться: «Альт-Финансы», позволяющая осуществлять диагностический, ретроспективный и перспективный анализ стоимости созданного капитала и элементов его формирующих; «Мой финансовый аналитик», обеспечивающая оценку динамических тенденций созданной добавленной стоимости компании с построением прогнозов ожидаемых экономических выгод (доходов) по результатам хозяйственной деятельности; «Альт-Инвест», способствующая планированию и прогнозированию инвестиционной политике, направленной на создание добавленной стоимости и иные автоматизированные специализированные программы.

По мнению автора, исследование механизма управления стоимостью должно быть основано на комплексном подходе к оценке и анализу хозяйственной деятельности компании, который опирается на инструменты горизонтального и вертикального анализа, применение абсолютных и относительных величин, коэффициентного метода. Широкий диапазон способов и приемов управления стоимостью бизнеса вызван влиянием на ее изменение большого количества внутренних и внешних факторов, связанных с организацией производства, структурой выпускаемой продукции, состоянием материальной базы, обеспечением материальными, трудовыми и финансовыми ресурсами.

Проведенное нами исследование основано на применении для обобщения информации и оценки стоимости бизнеса программного продукта «Альт-Финансы». Источником информации послужила бухгалтерская (финансовая) отчетность компании в динамике. Использование метода балансового накопления для оценки результата бизнеса и созданной стоимости на основе бухгалтерского баланса и отчета о финансовых результатах позволяет определять размер общего капитала, анализировать его накопление или снижение за счет собственного и заемного капитала.

Оценка стоимости компании может осуществляться по двум направлениям:

- по стоимости активов (имущества) организации по данным бухгалтерского баланса с источником покрытия в сумме собственного и заемного капитала;

- по стоимости чистых активов организации с источником покрытия собственным капиталом [5].

Исследование основано на общенаучных методах изучения управления стоимость таких, как индукция и дедукция, анализ и синтез, классификация показателей, аналогия и моделирование и т.п. Это позволило изучить классические теории развития управления стоимостью фирмы, оценить современные более эффективные подходы.

Результаты исследования и их обсуждение

Для исследования стоимости организации использованы материалы крупной строительной компании ПАО «Орелстрой», функционирующей на рынке строительных услуг Орловской области продолжительное время и осуществляющей строительство производственных, социальных и жилых комплексов.

Использование методов экспресс анализа автоматизированного программного продукта «Альт-Финансы» позволило провести диагностику тенденций формирования и накопления стоимости компании, выделить основные компоненты, влияющие на его величину, изучить состав источников имущества организации и источников создания прибавочной стоимости, а также дать оценку показателям эффективности функционирования компании, определить рентабельность общего и собственного капитала, его оборачиваемость за последние пять лет, проанализировать устойчивость бизнеса в целях разработки направлений стратегии развития строительной деятельности организации.

Результаты анализа свидетельствуют о тенденции роста стоимости активов компании в динамике (таблица 1).

Таблица 1

Динамика стоимости ПАО «Орелстрой» в совокупности активов по данным бухгалтерского баланса

|

Состав активов компании |

Ед. измер. |

2016 год |

2017 год |

2018 год |

2019 год |

2020 год |

|

Внеоборотные активы |

тыс. руб. |

822 817 |

822 550 |

989 383 |

949 864 |

1537690 |

|

уд. вес, % |

18,63 |

17,33 |

23,16 |

17,90 |

17,22 |

|

|

Оборотные активы |

тыс. руб. |

3594363 |

3924472 |

3282287 |

4355646 |

7391618 |

|

уд. вес, % |

81,37 |

82,67 |

76,84 |

82,10 |

82,78 |

|

|

Стоимость имущества компании |

тыс. руб. |

4417180 |

4747022 |

4271670 |

5305510 |

8929308 |

Анализ стоимости имущества строительной компании свидетельствует о том, что в динамике наблюдается тенденция его роста, за пятилетний период стоимость компании возросла практически вдвое с 4417180 тыс. руб. в 2016 году до 8929308 тыс. руб. в 2020 г. Темпы роста стоимости активов составили за пятилетие 202,1%. На балансе ПАО «Орелстрой» находятся как внеоборотные так и оборотные активы. Прирост имущества обеспечен главным образом приростом оборотных активов, поскольку на их долю ежегодно в стоимости имущества приходится более 80%, а в 2020 году, удельный вес оборотных активов составил 82,78%. Стоимость оборотных активов в 2020 году составила 7391618 тыс. руб.

Данные бухгалтерского баланса свидетельствуют о том, что в силу специфики деятельности компании в составе оборотных активов основную долю занимает стоимость строительных материалов, находящихся на складе в запасах, а также в составе незавершенного и текущего строительства. Вторым по значимости является сумма дебиторской задолженности.

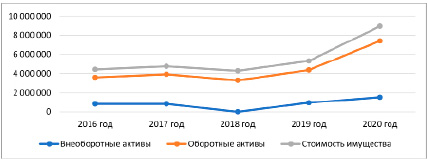

Наглядно тенденция изменения стоимости активов представлена графически на рисунке 1.

Вторым по значимости элементом оборотных активов является сумма дебиторской задолженности, которая ежегодно возрастала, поскольку компания расширила строительную деятельность и является одной из ведущих специализированных строительных компаний региона, что характеризуется увеличением объема строительных работ и услуг.

Отрицательным моментом является снижение наличия свободных денежных средств в обороте, которые на конец анализируемого периода составляли всего лишь 10024 тыс. руб.

Вместе с тем, проведенный экспресс анализ в системе программного продукта свидетельствует о снижении общей ликвидности баланса, имущество компании стало менее мобильным, возросла величина чистого оборотного капитала (таблица 2).

Рис. 1. Динамика состава активов строительной компании ПАО «Орелстрой»

Таблица 2

Показатели ликвидности активов ПАО «Орелстрой» в динамике

|

Показатели |

2016 год |

2017 год |

2018 год |

2019 год |

2020 год |

|

Величина коэффициента общей ликвидности, разы |

16,45 |

16,48 |

8,20 |

5,21 |

11,51 |

|

Показатель среднесрочной ликвидности, разы |

3,49 |

4,38 |

4,17 |

3,09 |

7,78 |

|

Показатель абсолютной ликвидности, разы |

0,60 |

1,28 |

1,26 |

0,50 |

0,58 |

|

Сумма чистого оборотного капитала, NWC, тыс. руб. |

3 375 908 |

3 686 369 |

2 881 868 |

3 520 391 |

6 749 627 |

Величина коэффициента общей ликвидности снизилась за последние пять лет с 16,45 раз в 2016 г. до 11,51 раз в 2020 году, это характеризует замедление процесса обращения общей стоимости имущества в денежные средства, что отрицательно может влиять на непрерывность строительного бизнеса и его обеспеченность денежными средствами. Данный вывод подтвержден получением организацией в текущем году большой суммы долгосрочного кредита, на конец года сумма долгосрочных заемных средств составила 1840934 тыс. руб.

Величина показателя среднесрочной ликвидности наоборот возрос за пятилетие практически вдвое и составил 7,78 раз. Он показывает возможность самой организацией покрыть текущие платежи. Вместе с тем, быстрый рост данного показателя может привести к замедлению оборачиваемости оборотного капитала [8].

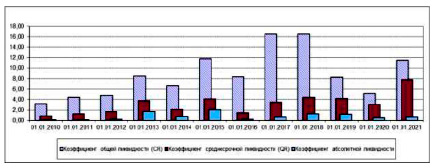

Динамика ликвидности активов исследуемой строительной компании представлена на рисунке 2.

Диаграмма наглядно демонстрирует снижение абсолютной ликвидности в отчетном году. В течение анализируемого периода данному показателю свойственна была нестабильность. В 2020 году значение коэффициента равно 0,58 раз, что характеризует возможность общества покрыть свои краткосрочные обязательства наиболее ликвидными средствами в составе денежных средств и краткосрочных финансовых вложений. Снижение этого показателя произошло в результате снижения краткосрочных обязательств и увеличения стоимости краткосрочных финансовых вложений [7].

Собственным источником стоимости компании является собственный капитал [2]. В бухгалтерском балансе состав элементов собственного капитала отражается в третьем разделе пассива баланса и характеризует изменение величины инвестированного и накопленного капитала в динамике. Состав элементов собственного капитала, обеспечивающих приращение добавленной стоимости бизнеса представлен на рисунке 3.

Рис. 2. Динамика показателей ликвидности имущества акционерного общества

Рис. 3. Состав элементов собственного капитала компании

Таблица 3

Динамика состава собственного капитала ПАО Орелстрой, тыс руб.

|

Показатели |

2014 год |

2015 год |

2016 год |

2017 год |

2018 год |

2019 год |

2020 год |

|

Инвестированный капитал |

|||||||

|

Размер уставного капитала |

125 |

115 |

111 |

400 109 |

400 109 |

400 109 |

400 109 |

|

Стоимость акций, выкупленных у акционеров |

137 340 |

27 936 |

0 |

0 |

0 |

0 |

0 |

|

Накопленный капитал (добавочная стоимость) |

|||||||

|

Сумма переоценки внеоборотных активов |

92 098 |

88 992 |

458 960 |

455 324 |

449 465 |

447 655 |

411 129 |

|

Размер добавочного капитала без суммы переоценки |

137 340 |

27 946 |

14 |

14 |

14 |

14 |

14 |

|

Величина резервного капитала |

19 |

19 |

19 |

10 477 |

29 541 |

29 541 |

29 541 |

|

Сумма накопленной нераспределенной прибыли |

1986424 |

2056184 |

2162830 |

1969197 |

2271543 |

2354440 |

2514999 |

|

Стоимость собственного капитала |

2078666 |

2145320 |

2621934 |

2835121 |

3150672 |

3231759 |

3355792 |

Оценка собственного капитала осуществлена по двум основным компонентам: инвестированный капитал собственниками публичного акционерного общества при создании общества и последующем пополнении уставного капитала и накопленного капитала, что способствовало изучению изменения размера прибавочной стоимости компании темпы развития деятельности которой ежегодно увеличиваются.

Для анализа собственного капитала, его инвестированной и накопленной части использованы данные бухгалтерского баланса ПАО «Орелстрой» (таблица 3)

Стоимость собственного капитала организации постоянно растет, в 2020 году его величина составила 3355792 тыс. руб., а в 2014 году она была равна 2078666 тыс. руб.

Инвестированный капитал компании состоит только из уставного капитала, который в 2014 г. составлял всего лишь 125 тыс. руб., а в 2017 г. акционерами были произведены дополнительные инвестиции, необходимость которых связана с изменениями в законодательстве, связанным с обеспечением кредиторов застройщиков, осуществляющих жилищное строительство по договору долевого участия. В результате дополнительного инвестирования уставный капитал общества составил 400109 тыс. руб.

Анализ состава собственного капитала свидетельствует о преобладании в нем накопленного капитала, сумма которого сформировалась за счет размера полученной при переоценке внеоборотных активов, создания резервного капитала, предусмотренного уставом ПАО «Орелстрой», добавочного капитала и нераспределенной прибыли. Накопленный капитал создан за счет нераспределенной прибыли, сумма которой ежегодно возрастала. В 2020 г. в бухгалтерском балансе отражена прибыль 2514999 тыс. руб.

Наличие собственного капитала и тенденция его роста определяют устойчивость бизнеса строительной компании [3], стабильное получение при были обеспечивает компанию собственными источниками, оптимизирует затраты по привлечению заемного капитала.

Использование компьютерных технологий, программного продукта для обработки информации по формированию и накоплению собственного капитала позволила дать оценку стоимости чистых активов, показателей рентабельности всех видов капитала, что характеризует успешные результаты бизнеса, стоимость которого имеет тенденцию роста, а также характеризуется созданием прибавочной стоимости. Вместе с тем, исчисленные коэффициенты рентабельности свидетельствуют об отсутствии стабильности в получении прибыли и эффективном использовании капитала строительной компании.

Динамика результатов коэффициентного анализа исследуемой строительной компании представлена в таблице 4.

Таблица 4

Анализ оценки эффективности использования капитала при создании стоимости организации в динамике, %

|

Коэффициенты |

2017 год |

2018 год |

2019 год |

2020 год |

|

Величина рентабельности всего капитала |

5 |

7 |

2 |

3 |

|

Размер рентабельности сформированного собственного капитала |

8 |

10 |

2 |

5 |

|

Величина рентабельности акционерного капитала |

105 |

77 |

19 |

41 |

|

Величина рентабельности постоянных активов |

26 |

34 |

10 |

16 |

|

Величина рентабельности оборотных активов |

6 |

10 |

3 |

3 |

Данные таблицы свидетельствуют о снижении всех показателей рентабельности, что характеризует снижение эффективности бизнеса. В частности, исчисленный показатель рентабельности всего капитала в динамике изменялся неравномерно и в 2020 г. составил всего лишь 2%. Поскольку данный показатель определяется как отношение чистой прибыли к общей стоимости имущества компании или к стоимости всего капитала [10], то он показывает по строительной компании, что резкое увеличение стоимости имущества, с 5305510 тыс. руб. в 2019 г. до 8929308 тыс. руб. пока еще не принесло отдачи. Темпы роста прибыли ниже темпов роста стоимости имущества, что и повлияло на снижение рентабельности всего капитала. Подобная ситуация наблюдается по другим показателям прибыли и требует регулирования эффективности использованной стоимости компании.

Заключение

Как показало исследование, применение цифровых технологий в управлении стоимостью организации в части применения автоматизированных продуктов для анализа и оценки стоимости компании, источников его создания, эффективности использования активов и обязательств способствует развитию способов и приемов управления элементами, формирующих стоимость бизнеса, способствует обработке большого массива информации для выявления тенденций и закономерностей изменения отдельных компонентов собственного и заемного капитала, оценке формирования и использования прибыли, что необходимо для принятия управленческих решений по созданию стоимости компании, способствующего повышению устойчивости бизнеса в жестких условиях конкуренции на внутреннем и внешнем рынках.

Библиографическая ссылка

Денисьева Г.В. РАЗВИТИЕ МЕТОДОВ УПРАВЛЕНИЯ СТОИМОСТЬЮ БИЗНЕСА НА ОСНОВЕ ЦИФРОВЫХ ТЕХНОЛОГИЙ // Вестник Алтайской академии экономики и права. 2021. № 12-3. С. 460-467;URL: https://vaael.ru/ru/article/view?id=2022 (дата обращения: 01.02.2026).

DOI: https://doi.org/10.17513/vaael.2022