Введение

Ускорение частоты возникновения кризисных явлений в национальной экономике и мировом экономическом пространстве вызывает возникновение дисбалансов в финансовой системе, где одно из приоритетных значений занимает банковский сектор национальной экономики. Обеспечение трансмиссионной капитальной функции в народном хозяйстве между всеми субъектами экономических отношений возложено на совокупность кредитных и финансовых организаций, которые органично переплетены в рамках банковской системы, складывающейся под воздействием множества факторов различного характера и функционирующей в рамках установленных институциональных норм.

Являясь неотъемлемой частью рыночной инфраструктуры, банковская система находится в двусторонней связи с реальным сектором национальной экономики. И все изменения, протекающие в народном хозяйстве, сказываются на состоянии всей банковской системы.

Несовершенство соответствующей институциональной среды существенно усложняет, а в некоторых случаях даже исключает возможность банковской эффективной инвестиционной деятельности.

Рассмотрим институциональную среду банковской системы с двух точек зрения:

1) внешняя среда, которая характеризует и формирует инвестиционный климат как ключевой элемент банковского дела, в котором банк является неотъемлемой частью;

2) внутренняя среда, которая выражается показателями деятельности отдельного банка [1].

В этом исследовании рассмотрим внешнюю институциональную среду банковской системы. Это предполагает распределение некоторых макроэкономических показателей, которые могут гипотетически влиять на деятельность банков.

Кроме того, необходимо выделить ряд кумулятивных показателей активности кредитных организаций, характеризующих роль банковского сектора в экономике. Они дадут представление о динамике показателей активности банковского сектора в соотношении с показателями, характеризующими ключевые макроэкономические параметры развития экономики.

Комплексный анализ внешней и внутренней институциональной среды банковской деятельности в экономической системе как набора формальных и неформальных правил позволит распределить факторы, влияющие на банковскую систему.

Большая часть исследований финансового сектора сосредоточена на изучении взаимосвязи финансового развития и экономического роста с использованием различных эконометрических методов. Эмпирические исследования предполагают и доказывают существование такой взаимосвязи, но в анализе часто упоминается только зависимость от ВВП.

П. Моннин и Т. Джокиппи рассматривают степень влияния стабильности банков на экономический рост и инфляцию. Исследование основано на отборе 18 стран ОЭСР [2]. Доказано наличие позитивной взаимосвязи между экономическим ростом и стабильностью банковского сектора. С другой стороны, исследование показало отсутствие точной взаимосвязи между инфляцией и стабильностью банковского сектора.

С.Х. Лоу, Азман-Шаини, М.Х. Ибрагим предполагают, что финансовый рынок начинает влиять на экономический рост только после достижения определенного уровня институционального развития. Кроме того, они показывают, что для экономического роста правило «больше финансирования лучше» не всегда верно, часто необходимо достичь оптимального уровня финансирования [3].

Анализируя вклад банковского сектора в платежный баланс (данные статистического анализа за десятилетний период), особенно его влияние на объем текущих операций и такие компоненты, как прямые и портфельные инвестиции, торговля услугами, довольно интересны некоторые исследования, связанные с институциональными факторами. В некоторых документах рассматривается влияние права в банковском секторе на экономический рост с использованием показателей банковского сектора и показателей развития фондового рынка рассматривается влияние качества экономических институтов на финансовое развитие развитой и развивающейся экономики [4].

В трудах Р. Левина и С. Зевроса подчеркивается значимость эффективной деятельности кредитно-финансовых институтов в обеспечении экономического развития через поиск различных детерминант такого влияния [5; 6].

Глобальные и технологические изменения мирового хозяйства неизбежно сказываются на степени взаимосвязи между банковской системой и трендами развития национальных экономик. Так, Ф. Аллен и Д. Гейл, исследуя характер функционирования финансовых рынков и их влияние на темпы экономического развития, пришли к выводу, что банковская система снижает свое воздействие на экономику в условиях возникновения новых технологий и инновационных продуктов [7], а также при финансировании вновь создаваемых компаний.

Структурные и трансформационные процессы, протекающие внутри национальных банковских систем, также способствуют изменению основных показателей устойчивости и стабильности экономик отдельных стран и регионов. В эмпирическом исследовании, посвященному влиянию состояния финансовой системы на уровень развития экономики в разрезе 10 стран с развивающимися рынками, выявлено, что основным драйвером экономического роста в таких государствах стал приток иностранного банковского капитала, приватизация государственных кредитно-финансовых организаций и проведение банковских реформ. В совокупности указанные процессы привели к снижению операционных издержек и стимулированию корпоративного кредитования [8].

Среди российских исследователей также прослеживается единство мнений относительно прямого воздействия состояния банковской системы и темпов экономического роста отдельных стран. Г. Тасунян, проведя оценку текущего состояния банковской системы и прогнозируя показатели ее долгосрочного развития, заключил, что катализатором роста российской экономики может стать только банковская система. Она должна отвечать конкурентным запросам потребителей, увеличивать масштабы своей деятельности и усиливать присутствие в экономике страны [9].

Велика роль банковской системы и в смене циклов развития национальной экономики, что эмпирически подтверждается в работе А. Раквиашвили. Исследовав подход Банка России к проведению денежно-кредитной политики, и оценив деятельность банков по кредитованию экономики, автор пришел к выводу, что Центральный банк России и вся банковская система является ключевым фактором в цикличности наступления кризисных явлений в национальной экономике [10; 11].

Таким образом, проведенный обзор позволяет выявить два фундаментальных подхода к исследованию банковского сектора: представители первого подхода анализируют влияние банковского сектора, его стабильности, кризисов банковского сектора на реальный сектор экономики и его различные экономические показатели. Второй подход позволяет проанализировать степень влияния макроэкономических показателей реального сектора на банковский сектор. В результате, в данном исследовании мы стремимся показать взаимосвязь между институциональной средой и внутренними показателями национальной банковской системы.

Целью данного исследования является выявление степени интеграции банковского сектора в национальную экономику Российской Федерации, что позволит охарактеризовать сложившуюся на данный момент институциональную среду взаимодействия двух секторов отечественной экономики и их влияние на формирование финансового результата банковской системы, как качественного критерия ее устойчивости.

Материал и методы исследования

Исследование строится на системном и институциональном подходе. Системный подход позволяет рассмотреть место совокупности кредитных организаций и их совокупных активов, депозитов и кредитов в создании добавленной стоимости отечественной экономики России. Систематизация показателей функционирования банковского сектора экономики позволила оценить общий вклад банковской системы в развитие российской экономики на протяжении последних лет. Институциональный подход строится на выявлении ключевых институтов, детерминирующих качественное состояние взаимодействия банковского сектора в рамках национальной экономики за последние годы. В исследовании применены общенаучные методы, такие как логическое обобщение, синтез, анализ. Непосредственно среди методов анализа были применены: динамический анализ, ретроспективная оценка, структурный анализ. Использованы метод рядов динамики и метод коэффициентов. Для оценки степени интеграции банковского сектора в национальную экономику России использованы статистические данные показателей функционирования банковского сектора экономики Банка России и макроэкономические показатели состояния национальной экономики Федеральной службы государственной статистики РФ. Временной горизонт для оценки данных составил период 2000-2020 гг.

Результаты исследования и их обсуждение

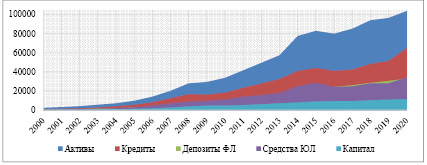

Ключевыми параметрами, характеризующими динамику развития банковского сектора российской экономики, являются показатели совокупных банковских активов, капитала, кредитного портфеля и депозитной базы, ретроспектива которых представлена на рисунке 1.

Совокупные активы банковского сектора выросли с 2,4 трлн. рублей в 2000 году до 103,8 трлн рублей в конце 2020 года (рис. 1). Темп прироста составил 40,9 кратный размер. Более чем в 60 раз выросло кредитование национальной экономики по всем видам кредитов и клиентской ориентированности. Увеличение депозитной базы населения составило еще больший размер в 68 раз. Меньшим ростом характеризуются средства юридических лиц и размер чистой прибыли и собственного капитала банковской системы – 39 и 38 кратный рост соответственно. Общий объем национальной экономики по показателю ВВП в текущих ценах вырос в 15 раз, что значительно ниже темпов прироста видов банковской деятельности.

На протяжении последних 20 лет показатели деятельности кредитных организаций в России активно росли с четким выделением нескольких периодов (см. рис. 1). Относительной стабильностью и линейным ростом характеризуется показатели деятельности банков за 2000-2008 гг., где проблемным этапом стал финансовый кризис 2009 года.

Рис. 1. Динамика показателей развития банковской системы России за период 2000-2020 гг. [12]

В данный временной промежуток сократился объем кредитования экономики, однако, все прочие виды банковской деятельности показали незначительный рост. Следующий период 2010-2015 гг. показал столь же значительные объемы роста всех показателей банковского сектора страны. Очередным переломным этапом стал экономический кризис 2014-2016 гг., который возник на мировых сырьевых рынках и перерос в валютный кризис России, сопровождавшийся двукратной девальвацией национальной денежной единицы и резким спадом цен на углеводородное сырье. Ко всему прочему, учитывая введенные санкции в отношении крупнейших банков страны в виде запрета внешнего фондирования на срок более 30 дней, совокупным итогом явился большой ущерб банковскому сектору и уровню его устойчивости, что потребовало от государства докапитализации в размере более 2 трлн. рублей на поддержку кредитных организаций, имеющих статус значимых для развития экономики [13].

Данный период сопровождался спадом совокупных банковских активов (-3,5%), кредитного портфеля (-6,9%) и депозитов населения (-14,5%).

Третий период с 2017 года и по настоящее время характеризуется ростом, но не аналогичным тем темпам, которые были в период до 2016 года. Если в первый этап развития банковской системы с 2000 по 2008 года все рассматриваемые показатели деятельности банков росли в среднем на 37-38% в год, а кредитование и вовсе на 45%, то во второй период 2010-2015 гг. банковские активы, кредитование и депозиты выросли в среднем на 19% в год, при этом собственный капитал снизил темпы прироста до 12% в год. Последние три года рассматриваемые показатели отражают низкие темпы прироста – в среднем 5-6,5% в год.

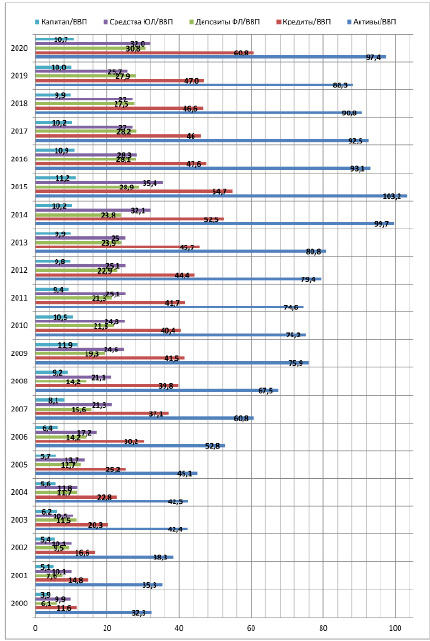

Развитие банковской системы всегда сопряжено с национальной экономикой, которая прямо или косвенно воздействует на ключевые параметры функционирования кредитных институтов. Российский банковский сектор активно интегрировался в динамику развития отечественной экономики, как это видно из данных рисунка 2.

На протяжении периода с 2000 до 2015 год показатели банковской деятельности все больше росли пропорционально развитию экономики России, достигнув по соотношению совокупных банковских активов и ВВП страны величины своего максимума в 103,2%. Однако в последние 5 лет данная динамика имеет негативную тенденцию к спаду, что свидетельствует о планомерном разрыве в векторах движения банковского сектора и национальной экономики [14]. Во-первых, темпы роста банковской системы заметно замедлились и не обеспечивают альтернативного сопоставления в ВВП государства. Во-вторых, регуляторное усиление со стороны Банка России к движению средств на счетах банковской системы привели к росту кэшизации экономики и бегству капитала со стороны как корпоративных клиентов, так и розничных. Относительную устойчивость показывает кредитование, которое в отличии от прочих величин по отношении к ВВП страны продолжает расти. После 2015 года прослеживается некоторая дивергенция между банковскими активами и показателем добавленной стоимости национальной экономики, достигнув минимального значения в 2019 году (88,3%). По итогам 2020 года наблюдается резкое увеличение доли совокупных банковских активов в национальной экономике, что было вызвано замедлением темпов экономического роста страны в связи с последствиями пандемии COVID-19 и теми мерами, которые были введены для снижения эпидемиологической напряженности. С другой стороны, динамика развития банковской системы не претерпела тех же негативных последствий, что и макроэкономические показатели, сохранив свою устойчивость [15].

Таким образом, кризисные явления в периоды 2009 года и 2014-2016 гг. нанесли значительный ущерб динамике развития банковской системы страны в части роста активов и капитала.

Негативный эффект от смены экономических циклов и кризисных факторов отразился не только на показателях активов и пассивов банковской системы России, но и на величине финансового результата (рис. 3).

После финансового кризиса 1998 года началась политика по реструктуризации банковской системы в начале 2000-х годов, и как итог, прослеживается стабилизация удельного веса убыточных кредитных организаций до 2007 года с минимальным значением в 1%. Однако, финансовый кризис 2008 года вызвал значительный спад объема чистой прибыли по банковскому сектору (205,1 млрд рублей), что привело к росту доли убыточных кредитных организаций в размере 11,3%.

Рис. 2. Динамика показателей банковской системы по отношению к ВВП России в текущих ценах за период 2000-2020 гг. [12]

Рис. 3. Динамика объема чистой прибыли банковского сектора России и удельного веса убыточных кредитных организаций за период 2000-2020 г. [16]

Показатели финансового состояния и концентрации чистой прибыли банковской системы России по отдельным годам [16]

|

Год |

Количество банков всего, ед. |

Объем чистой прибыли, млрд руб. |

Количество убыточных банков, ед. |

Объем убытков, млрд руб. |

Доля топ-5 банков в чистой прибыли, % |

|

2020 |

406 |

1 608,1 |

104 |

33,3 |

72 |

|

2014 |

833 |

589 |

126 |

264 |

69 |

|

2010 |

1 008 |

573,4 |

81 |

21,7 |

63 |

|

2009 |

1 058 |

205 |

120 |

79,8 |

8,8 |

|

2007 |

1 136 |

508 |

11 |

0,9 |

54,8 |

После 2009 года и докапитализации российской банковской системы наблюдается повышение финансовых показателей кредитных организаций до 2012 года. После периода восходящего тренда по росту чистой прибыли банковской системы в 2013 году незначительно прослеживается спад показателя финансового результата и увеличение доли убыточных кредитных институтов, хотя экономического кризиса в данный год не происходило. Начало экономической нестабильности пришлось на вторую половину 2014 года с активизацией «санкционного» давления и кризисов на сырьевых и валютных рынках. Данное обстоятельство обусловило серьезные негативные последствия для всей финансовой системы. Пик кризиса пришелся на 2015 год, когда при чистой прибыли в 192 млрд рублей, объем убытков неустойчивых кредитных организаций превысил 500 млрд рублей, а удельный вес подобных институтов вырос до 24,6%, что значительно превышало аналогичные показатели 2009 года.

Возникает достаточно парадоксальная ситуация – на фоне роста объема чистой прибыли всей банковской системы, прослеживается также увеличение удельного веса убыточных кредитных организаций. По итогам 2020 года совокупный объем чистой прибыли всех кредитных организаций, имеющих лицензию на осуществление банковских операций, составил более 1,4 трлн рублей, при этом доля убыточных кредитных организаций – 25,3%. Данное обстоятельство объясняется следующей тенденцией, отображенной в таблице.

Количество убыточных банков в России менялось в зависимости от изменения экономического состояния. В предкризисный период 2007 года количество банков составляло 1 136 единиц, из которых убыточными было менее 1% кредитных организаций, и соответственно, объем убытка был минимален. На долю крупнейших пяти банков страны приходилось 54,8% всей чистой прибыли системы. По мере смены экономических циклов в стране менялась и структура финансового состояния банковского сектора национальной экономики. В кризисный 2009 год значительно вырос объем убытка в банковской системе, выросло и количество убыточных кредитных организаций, при этом удельный вес прибыли крупнейших банков сократился, что говорит о высоких потерях данной категории кредитных организаций в период финансового кризиса 2008-2009 гг. По итогам 2010 года наблюдается восстановление экономической стабильности в стране, в банковской системе снижается совокупный убыток убыточных кредитных организаций, их удельного веса, однако резко повышается концентрация чистой прибыли в пятерке крупнейших банков страны. Дальнейшие периоды 2014 и 2020 гг. характеризуются ростом удельного веса убыточных кредитных организаций и увеличением концентрации финансового результата банковской системы в топ-5 банков страны.

Заключение

Важно отметить, что в последние 5 лет объем чистой прибыли банковской системы менялся ежегодно без линейного роста, при этом удельный вес убыточных кредитных организаций продолжает оставаться существенным. Если рассмотреть временные интервалы 2000-2007 гг. и 2010-2012 гг., то прослеживается обратно пропорциональное движение между показателями чистой прибыли и удельным весом убыточных кредитных организаций. При росте положительного финансового результата всей системы происходит снижение количества и доли убыточных кредитных организаций, что логично. Однако с 2015 года подобной зависимости не прослеживается. Рост чистой прибыли банков не привел к спаду удельного веса убыточных кредитных организаций, и его величина остается высокой при 4-х кратном сокращении общего количества кредитных институтов за последние 20 лет.

Институциональные преобразования последних лет, которые включают в себя сокращение количества действующих кредитных организаций в рамках проводимой политики финансового оздоровления, привели к ухудшению финансовой эффективности небольших банков, в результате чего наблюдается столь высокая доля убыточных банков в условиях их количественного сужения. С другой стороны, отзыв лицензий у малых и средних банков привел к перераспределению активов и банковского капитала между крупнейшими игроками рынка банковских услуг, что обусловило рост уровня концентрации финансового результата в распоряжении топ-5 банков России.

Исследование выполнено при финансовой поддержке гранта РФФИ № 20-010-00189.

Библиографическая ссылка

Ибрагимов К.Х., Таштамиров М.Р., Мусханова Х.Ж. РАЗВИТИЕ БАНКОВСКОЙ СИСТЕМЫ РОССИИ В УСЛОВИЯХ ИНСТИТУЦИОНАЛЬНОЙ СРЕДЫ И ЭКОНОМИЧЕСКОЙ КОНЪЮНКТУРЫ // Вестник Алтайской академии экономики и права. 2021. № 12-1. С. 96-104;URL: https://vaael.ru/ru/article/view?id=1970 (дата обращения: 14.01.2026).

DOI: https://doi.org/10.17513/vaael.1970