Введение

Начавшийся в конце 2019 стабильный спад мировых цен на нефть и, как следствие, на продукцию нефтегазовой отрасли, вызванный первоначально комплексом политических причин, окончательно усугубился резким падением спроса основных потребителей энергоресурсов – транспорта, промышленности, прочих отраслей – вследствие мер борьбы с коронавирусной пандемией.

Компании нефтегазового сектора экономики сталкиваются в своей деятельности со следующими наиболее значимыми рисками: ограничение доступа к запасам, в связи с глобальной конкуренцией и политической ситуацией на мировом рынке; риск ухудшения условий налогообложения деятельности компаний; неустойчивость цен на нефть; низкая эффективность инвестиций; риск, связанный с ростом затрат; риск дефицита кадровых ресурсов; сложности, связанные с работой в малоизученных и трудных природных условиях; неопределенность энергетической политики; опасность производства для экологии регионов; конкуренция, вызванная появлением новых технологий.

Целью данного научного исследования является выявление и ранжирование основных рисков, существующих в деятельности нефтегазовых компаний (по данным отчетности ПАО «Газпром»), а также оценка эффективности существующей в компании модели «Система управления рисками и внутреннего контроля (СУРиВК)».

Результаты исследований и их обсуждение

Рассмотрим специфическую модель управления рисками на примере ПАО «Газпром», крупнейшей нефтегазовой компании России. ПАО «Газпром» является мировым лидером по величине запасов (около 17%) и объемам добычи (около 12%) природного газа в общемировом масштабе. В России ПАО «Газпром» обеспечивает 68% добычи газа и около 11% добычи нефти и газового конденсата [5].

Выручка компании выросла за 5 лет с 2015 до 2019 года с 6 073,3 млрд рублей до 7 659,6 млрд рублей, т.е. более чем в 1,2 раза. Прибыль, на одну акцию относящаяся к акционерам ПАО «Газпром нефть», увеличилась с 34,29 рублей до 53,47 рублей или в 1,5 раза [1].

В 2018 году в компании была утверждена новая стратегия развития до 2030 года, основной целью которой является превратить компанию в ориентир для других российских и зарубежных компаний в области безопасности, технологичности и эффективности.

Управление рисками ПАО «Газпром» в рамках единой корпоративной системы определяется как непрерывный циклический процесс принятия и выполнения управленческих решений, состоящий из идентификации, оценки, реагирования на риски, контроля эффективности и планирования деятельности по управлению и мониторингу рисков, встроенный в общий процесс управления компанией. Данный процесс направлен на оптимизацию величины рисков в соответствии с интересами ПАО «Газпром» и распространяется на все области его практической деятельности. Так как ПАО «Газпром» является компанией реального сектора экономики, следует ограничиться набором типичных рисков, проранжированных по уровню значимости для ПАО «Газпром», на основе отчетности.

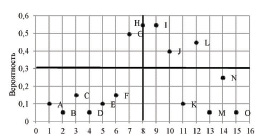

На основании отчета о результатах деятельности компании [2] имеющиеся риски были ранжированы и сведены в общую таблицу, по данным которой нами построена диаграмма «два на два», представленная на рисунке.

Таблица 1

Основные показатели развития ПАО «Газпром» за 2015-2019 гг

|

Показатели |

2015 |

2019 |

Темп роста, % |

|

Выручка от продаж, млн руб. |

6073318 |

7659623 |

126,1 |

|

Прибыль за период, млн руб. |

787056 |

1202887 |

152,8 |

|

Прибыль на одну акцию, руб |

34,29 |

53,47 |

155,9 |

Источник: Справочник «Газпром в цифрах 2015-2019 год». URL: https://www.gazprom.ru/f/posts/77/885487/gazprom-in-figures-2015-2019-ru.pdf

Диаграмма «два на два» ранжирования рисков ПАО «Газпром»

Источник: построена авторами по данным отчетности ПАО «Газпром» за 2019 год.

Риски, входящие в группу А, а именно: H (Валютный риск), I (Процентный риск), J (Ценовой риск), L (Риск ликвидности) имеют большое влияние на деятельность компании «Газпром», т. е. вероятность возникновения этих рисков велика, а возможные последствия могут оказаться губительными для компании, если вовремя не нейтрализовать их влияние.

Риски, входящие в группу B, а именно: G (Кредитный риск), также как и предыдущие риски, имеет большое влияние на деятельность корпорации, так как в случае возникновения такого рода риска, компания потерпит значительные потери.

Риски, входящие в группу С, а именно: К (Правовой риск), М (Риски потери репутации), N (Политический риск), О (Риск чрезвычайных ситуаций) имеют достаточно большую долю вероятности возникновения. Однако если такой риск все же настанет, то они нанесут, лишь незначительные последствия компании «Газпром».

Риски, входящие в группу D, а именно: А (Производственный риск), В (Экологический риск), С (Организационный риск), D (Имущественный риск), Е (Логистический риск), F (Информационный риск) практически не оказывают влияния на деятельность корпорации. Они имеют маленькую вероятность возникновения, и в случае возникновения такие риски нанесут незначительные последствия организации[3].

По результатам проведенного нами анализа выделены наиболее опасные риски для компании, а именно:

- производственный (отставание темпов добычи газа от темпов потребления говорит о том, что компании необходимо изыскивать новые производственные мощности, а, следовательно, и новые источники финансирования своей деятельности, что невозможно выполнить в кратчайшие сроки в условиях экономических изменений);

- риск потери репутации (большой объем долга – 4,58 трлн руб.) уменьшает возможности ПАО по выплате дивидендов своим акционерам, что не прибавляет компании инвестиционной привлекательности);

- логистический (ввиду конфликтов РФ и Украины компании необходимо искать пути обхода недружелюбной территории через изыскания новых коротких путей поставок газа до потребителей);

- политический (частые изменения в составе власти в государствах-импортерах продукции ПАО «Газпром» вынуждают компанию постоянно вести переговоры по условиям поставок, что вызывает некоторое состояние нестабильности);

- правовой (главный нормативный документ для ПАО «Газпром» – это федеральный закон «О недрах», который часто претерпевает структурные изменения, что не позволяет компании составить долгосрочный план своей деятельности);

- валютный (так как ПАО «Газпром» является крупным заемщиком, и многие контракты оплачиваются в валютах других государств, то этот риск связан с колебаниями курсов этих валют по отношению к рублю, что оказывает сильное влияние на финансово-хозяйственную деятельность компании);

- ценовой (доходность и успешность компании зависят от цен на нефть и газ, особенно в ситуации частых экономических и политических изменений).

В целях нейтрализации негативных последствий различных видов рисков в ПАО «Газпром» была разработана эффективная Система управления рисками и внутреннего контроля (СУРиВК), позволяющая своевременно идентифицировать и оценивать потенциальные события, обстоятельства, внешние и внутренние факторы, влияющие на достижение поставленных целей, и реагировать на них. СУРиВК является частью корпоративного управления ПАО «Газпром» и интегрирована с системами планирования, управления проектами и программами управления производственной безопасностью. СУРиВК распространяется на всю деятельность ПАО «Газпром» и организаций Группы Газпром, включает все уровни управления и виды деятельности, все риски ПАО «Газпром» и организаций Группы Газпром [2].

Способы реагирования на риск (методы управления рисками), используемые организациями Группы Газпром:

- уклонение от риска (избежание/исключение риска), отказ от мероприятий/деятельности, в результате которых возникает риск, отказ от потенциальных источников риска;

- снижение (сокращение) риска – реализация мероприятий, осуществление действий, направленных на уменьшение уровня риска;

- перераспределение (передача) риска – разделение риска с другой стороной или сторонами, страхование;

- принятие (сохранение/удержание) риска – отсутствие действий, применяемых при других способах реагирования на риск, самострахование, хеджирование.

Заключение

Состав идентифицированных основных факторов риска Компании не претерпел в отчетном году существенных изменений. При этом ПАО «Газпром» проводит оценку возможного влияния краткосрочных и среднесрочных последствий распространения заболевания, вызываемого коронавирусом, на свою деятельность, в том числе на уровень финансовых и рыночных рисков, а также рисков, связанных с деятельностью ПАО «Газпром».

Управление рисками должно быть непрерывно, циклично и нести оперативный характер, а также использовать все существующие на предприятии ресурсы. Специфика модели управления рисками должна быть направлена на четкое понимание самого риска и выявление эффективных способов, направленных на управление, минимизацию и ликвидацию рисков.

Библиографическая ссылка

Платонова Т.Е. ПРОБЛЕМЫ ИЗУЧЕНИЯ ВНУТРЕННИХ И ВНЕШНИХ РИСКОВ, СУЩЕСТВУЮЩИХ В ДЕЯТЕЛЬНОСТИ КОМПАНИЙ НЕФТЕГАЗОВОЙ ОТРАСЛИ, НА СОВРЕМЕННОМ ЭТАПЕ РАЗВИТИЯ ЭКОНОМИКИ В РОССИИ // Вестник Алтайской академии экономики и права. 2021. № 4-2. С. 232-235;URL: https://vaael.ru/ru/article/view?id=1671 (дата обращения: 18.02.2026).

DOI: https://doi.org/10.17513/vaael.1671