Оценка эффективности лизинга нашла отражение в многочисленных исследованиях [1, 2, 4, 5, 8-10] последнего времени. С развитием лизинга в РФ в начале третьего тысячелетия появились исследования по оценке эффективности лизинга методом критерия эквивалента [1], оценка возвратного лизинга [10], исследования организационных аспектов [4, 5. 8] новой для того времени лизинговой деятельности, либо определение эффекта каждого отдельного субъекта системы лизинга [6].

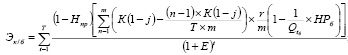

Результаты исследования. Исходное выражение, по предлагаемой оценке совокупного лизингового эффекта, выглядит следующим образом:

СЛЭ = Эл/п + Эл/д + Эл/д +

+ Эп/о + Эк/б + Эс/к + Эг → МАХ; (1)

где СЛЭ – совокупный лизинговый эффект;

Эл/п, Эл/д, Эп/о, Эк/б, Эс/к, Эг – эффект лизингополучателя, лизингодателя, производителя предмета лизинга, банка, страховой компании и бюджетной эффективности.

Рассмотрим эффект каждого отдельного участника лизинга.

Задача лизингополучателя сводится к реализации наиболее приемлемых схем финансирования, то есть, приобретение необходимых активов в собственность или их аренда на условиях лизинга.

Величина налога на добавленную стоимость (далее НДС), уплачиваемый при кредитной и лизинговой схеме финансирования, отличаются друг от друга в одном, но существенном аспекте. Расходы по обслуживанию обязательств перед лизингодателем следует зачитывать перед бюджетом, в отличии от банковского кредита, платежи по которому не облагаются НДС [3].

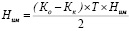

Налог на имущество организации рассчитывается при лизинге с капитализацией, в случае, когда лизинговое имущество находится на балансе предприятия – реципиента и предлагается рассчитывать следующим образом:

, (2)

, (2)

где Ко – первоначальная стоимость предмета лизинга без учета НДС;

Кк – стоимость предмета лизинга на конец отчетного периода;

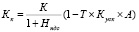

,(3)

,(3)

,(4)

,(4)

где Нндс – ставка НДС;

К – стоимость предмета лизингового договора;

Куск – специальный коэффициент амортизации, не превышаемый 3 [7].

А – ставка амортизационных отчислений.

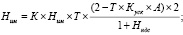

В общем виде Ним представляется как:

(5)

(5)

где Ним – ставка налога на имущество организаций.

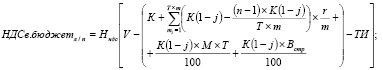

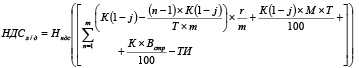

НДС, уплачиваемый лизингополучателем в бюджет, находится по общей формуле:

НДСв.бюджет л/п = НДСуплач – НДСполуч.

НДСв.бюджет л/п = Нндс × V – Нндс × ЛП = (1 + Нндс)( V – ЛП – Т.И.).

(6)

(6)

где V – выручка от реализации продукции за период лизингового договора;

j – доля авансового платежа, уплачиваемого лизингополучателем;

ТИ – себестоимость продаж.

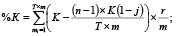

Рассмотрим элементы денежных потоков при кредитной схеме финансирования. Проценты по кредиту, уплачиваемые согласно кредитному договору за весь его период, определяются по модели:

(7)

(7)

К – величина кредита;

n – номер платежа согласно графику выплат по кредитному договору;

Т – срок кредита;

m – периодичность начисления процентов по кредиту;

r – годовая ставка% по заемному капиталу;

i – количество выплат;

j – доля авансового платежа, уплачиваемого лизингополучателем.

Основная сумма долга погашается, как правило, равными долями, рассчитываемые как отношение общей суммы кредита на число платежей. Математически это можно выразить в следующем виде:

, (8)

, (8)

где n – число платежей согласно графику погашения задолженности перед кредитным учреждением.

Рассмотрим денежные потоки при лизинговой схеме финансирования. Лизинговый платеж в общем виде можно представить как сумму следующих элементов:

ЛП = (1 + Нндс)(К + %К + МЛК + СП + ДУ); (9)

где МЛК – величина лизингового удорожания,

СП – страховые платежи;

ДУ – дополнительные услуги, оказываемые лизингодателем;

Нндс – ставка НДС.

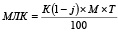

Рассмотрим поподробнее элементы данной суммы. Выражение для расчета выплаты лизингового удорожания выглядит следующим образом:

, (10)

, (10)

где М – годовой процент лизингового удорожания;

Т – срок лизингового договора;

На величину данного показателя влияют два фактора:

− процент лизингового удорожания (МЛК);

− срок лизингового договора.

Страховые платежи могут входить в структуру лизинговых платежей или осуществляться напрямую по договоренности со страховой компанией.

Если страховые платежи входят в состав лизинговых платежей равными долями, то величина каждого страхового взноса будет рассчитана по следующей формуле:

, (11)

, (11)

где К – страховая сумма – стоимость лизингового имущества;

Встр – процент страхового взноса от страховой суммы;

НДС рассчитывается как умножение ставки налогообложения на «чистый» лизинговый платеж.

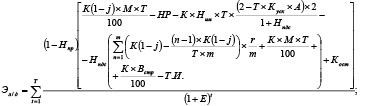

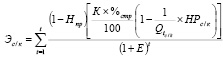

Подставляя выражения «5», «6», «7», «8», «10» и «11» в модель денежных притоков и оттоков, то можно получить математическую модель определения эффективности деятельности лизингополучателя с учетом схемы финансирования. В этом случае она будет выглядеть как разница между приведенной величиной денежных потоков по кредиту и приведенным значением денежных потоков по лизингу. Положительная разность говорит о том, что лизинг предпочтительней кредита. Генерация эффективности лизингополучателя можно увидеть на рисунке 1. Цель лизингодателя – получение экономического эффекта от сдачи предмета лизинга в аренду. НДС, уплачиваемый в бюджет лизингодателем можно определить по формуле (12).

. (12)

. (12)

Данное выражение за счет составляющих «1», «5», «6» и «10», которые не учитываются методами, описанными в научной литературе, обеспечивает большую детализацию расчетов, что повышает ее точность и адекватность.

Преобразовав значения отдельных элементов, эффект лизингодателя можно представить в виде (13). Затратные составляющие выражения 13 включаются в себестоимость и, следовательно, благодаря этому генерируется экономия по налогу на прибыль каждом денежном потоке. На рисунке 2 представлена зависимость эффекта лизингодателя при лизинге без капитализации в зависимости от специального коэффициента (Куск) и доли аванса (j). Для уточнения расчетов, значение специального коэффициента даны в целых числах, то есть помноженное на 10.

(13)

(13)

Рис. 1. Генерация эффекта лизингополучателя в зависимости от указанных переменных

Рис. 2. Эффект лизингодателя в зависимости от указанных переменных

Выгода производителя (продавца) максимально обеспечивается в случае осуществления первого этапа сделки – поставки предмета лизинга лизингополучателю и оплаты за него поставщику. В этом случае, эффективность от реализации предмета лизинга находится как разница между стоимостью оборудования и его производственной себестоимостью. В приведенном виде данная формула будет выглядеть в следующем виде:

. (14)

. (14)

Эффект кредитного учреждения складывается как разница между доходом от кредитования лизинговых операций и накладными расходами на их осуществление (формула 15).

Графически зависимость эффекта банка от размера авансового платежа, уплачиваемого лизингополучателем выглядит следующим образом (рисунок 3):

Рис. 3. Зависимость эффекта банка от величины авансового платежа

Также можно найти эффект страховой компании от страхования участников лизинговой сделки. В данном случае за доход выступают страховые суммы, уплачиваемые лизингодателем (формула 16).

Графически данная зависимость выглядит следующим образом (рисунок 4).

Рис. 4. Зависимость эффекта страховой компании от авансового платежа

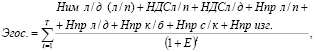

Бюджетный эффект складывается в первую очередь в виде налоговых поступлений от субъектов системы лизинга. При этом, мы считаем, следует учитывать налоги, база которых генерируется только при реализации лизингового процесса. К таким налогам можно отнести налог на имущество, НДС, взимаемый с лизингополучателя и лизингодателя, налог на прибыль с участников системы лизинга.

Налог на предмет лизинга уплачивается либо лизингополучателем и лизингодателем. НДС рассчитывается по выражениям «6» и «12», соответственно для лизингополучателя и лизингодателя. Налог на прибыль находится как произведение ставки налога на прибыль организаций на значение чистого притока у соответствующего участника лизинговой сделки в определенный период времени.

Приведенный бюджетный эффект от реализации лизингового механизма можно определить по следующей модели (формула 17).

, (15)

, (15)

где Нр – накладные расходы, генерируемы при осуществлении кредитования лизингодателя;

Qtб – доход банка за период контракта.

, (16)

, (16)

где НРс/к – накладные расходы;

Qtc/к – выручка страховой компании в период страхового договора;

%стр – процент страховых платежей.

(17)

(17)

где Ним л/д (л/п) – налог на имущество, уплачиваемый лизингодателем (лизингополучателем);

НДС л/д (л/п) – НДС, уплачиваемый лизингодателем (лизингополучателем);

Нпр – налог на прибыль, уплачиваемый соответствующим участником лизингового механизма.

Рис. 5. Соотношение бюджетного эффекта в зависимости от коэффициента ускорения амортизации (ОУ) и авансового платежа (ОХ)

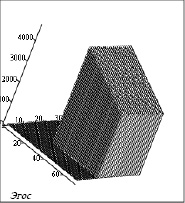

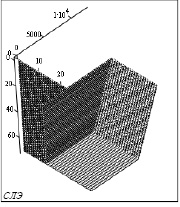

Рис. 6. Зависимость СЛЭ от величины исходных переменных

Зависимость между бюджетного эффекта от доли авансового платежа и величины выбранного специального коэффициента можно посмотреть на рисунке 5.

Совокупный лизинговый эффект находится по представленному выше выражению (1) и наблюдается следующая зависимость данного показателя от вышеуказанных факторов (рисунок 6).

Заключение

В заключении можно сказать, что нами предложена методика оценки совокупной эффективности лизингового процесса. Данная методика позволяет определить точную величину эффекта каждого участника системы лизинга в отдельности, включая государство и образованный данными субъектами совокупный лизинговый эффект.

Библиографическая ссылка

Рябчук П.Г., Уварин А.В. ЭФФЕКТИВНОСТЬ СУБЪЕКТОВ СИСТЕМЫ ЛИЗИНГА: СУЩНОСТЬ И МЕТОДИКА ОЦЕНКИ // Вестник Алтайской академии экономики и права. 2021. № 4-1. С. 108-114;URL: https://vaael.ru/ru/article/view?id=1655 (дата обращения: 02.02.2026).

DOI: https://doi.org/10.17513/vaael.1655