Введение

Как отмечает автор в ранних работах [1], институциональный механизм денежно-кредитной политики включает как один из элементов инструменты денежно-кредитной политики.

О.С. Сухарев в своем исследовании отмечает: «Многочисленные оценки, что экономическая политика не срабатывает, не приводит к результату – достижению цели, заставляют вернуться к истокам – принципу «цели-инструменты» …» [2]. Я. Тинберген [3, 4] в теории экономической политики предполагал формирование системы эконометрических уравнений, в которых связывались цели политики и ее инструменты.

Денежная база является одним из базовых инструментов денежно-кредитной политики ряда стран в настоящее время. Особую актуальность представляет исследование ее влияния на достижение такой экономической цели, как экономический рост.

Денежная база в определении Банка России представляет сумму отдельных компонентов наличных денег и средств кредитных организаций на счетах и в облигациях Банка России в валюте Российской Федерации [5]. Таким образом, денежная база – деньги, которые непосредственно эмитированы Центральным банком.

Денежная база является индикатором насыщения деньгами экономики. Денежная база более зависима от политики Центрального банка, чем денежные агрегаты, поскольку она связана с рефинансированием банков, валютными интервенциями и прямыми количественными ограничениями.

Проведенные ранее исследования демонстрируют наличие зависимостей между инструментами денежно-кредитной политики и экономическими показателями (целевыми показателями денежно-кредитной политики). При анализе воздействия инструмента денежно-кредитной политики на целевые экономические показатели поменяется понятие «управление» на «зависимость», что определяется при применении эконометрических методов. Целью данной статьи является определение аспектов, которые связаны непосредственно с управляющим воздействием инструмента денежной базы на достижение целевого экономического показателя ВВП. Также определены лаги влияния указанного управляющего инструмента на экономический рост. Временные лаги в каждой стране варьируются и определяются такими факторами как деловой цикл, ожидания и авторитет центрального банка страны.

Для проведения анализа влияния денежной базы на экономический рост были использованы данные о динамике соответствующих показателей стран – Россия, США, Бразилия, Германия, Норвегия, Дания, Индия, Китай, Япония.

Материал и методы исследования

Для исследования будем применять модель, реализованную в работе О. Афанасьевой и Д. Коровина [6]. Необходимо указать на то, что регрессионный анализ часто используется для того, чтобы определить зависимость фактора (Y) от нескольких переменных (Х), потенциально определяющих его динамику.

В данном случае исследуем не зависимость факторов, а эффективность управления, достижения макроэкономического показателя цели денежно-кредитной политики при помощи инструмента денежно-кредитной политики – денежной базы. Понятие «зависимости» в классических регрессионных и эконометрических моделях наследуется из классической теории вероятности и формально означает то, что случайные события А и В независимы, если выполняется условие:

Р(АВ) = Р(А)Р(В).

В нашем случае одно из событий не является случайным, поскольку значение параметров инструментов ДКП является результатом директивной процедуры. Такое восприятие зависимости, на которых основываются все теоремы, определяющие корректность и значимость выводов, не дает возможности анализировать «управляемость» макроэкономическими целевыми показателями.

В данном случае будем говорить, что наблюдается наличие управления фактором А значений фактора В, если изменение значений показателя характеризующих А влекут однозначно определяемое (с допустимым заранее уровнем ошибки) направление изменения показателей фактора В.

Пусть {Xk} и {Yk} два временных ряда. Если показатель ρ, вычисляемый как функция корреляции этих рядов по модулю равен 1, то значит существует линейная функция, связывающая значения этих рядов как:

Yk = a1Xk + a0.

Если предположить, что Xk – значения фактора управления, а Yk – результат реакции на это управление, то в случае |ρ|=1, можно утверждать о наличии управления на данном промежутке времени.

Рассмотрим последовательности {Xk+s} и {Yk+s}, которые отличаются от предыдущих, исключением s самых старых элементов и включением s новых элементов в последующие s моментов времени. Если показатель ρ по-прежнему |ρ|=1, но знак его сменился на противоположный, то это указывает, что на временном интервале, содержащем все значения последовательностей, управления фактором (значение Yk) не наблюдается.

Воспользуемся этим принципом для получения выводов об эффективности управления.

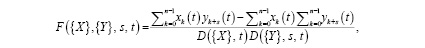

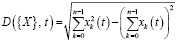

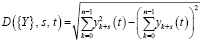

Построим функцию

где

,

,

xk(t) – значения управляющего параметра в момент времени t+wk (инструмента ДКП), yk+s(t) – значения управляемого параметра в момент времени t+w(k+s) (макроэкономического показателя), w-шаг времени, определяющий дискретность временных рядов, s -параметр временного лага, выбираемый так, чтобы временной лаг запаздывания управления был равен sw. Моменты времени t выбираются с шагом w, количество шагов n. Число шагов не может быть большим. Если мы выберем все значения на интервале исследования- то получим единственное значение корреляции, интерпретировать которое с точки зрения управления некорректно. Брать малое значение шагов n также нет смысла – процедура управления, если она существует, должна предполагать, что реакция управляемого фактора будет ожидаемой, а характер ожидания определить на коротких промежутках будет сделать невозможно. Путем перебора разных периодов мы установили, что оптимальное значение n то, которое определяет период воздействия равным трем годам.

Очевидно, что построенная функция, являющая по сути операцией нахождения коэффициента корреляции для двух последовательностей xk(t), yk+s(t), и обладает теми же характеристиками, что указаны выше и при этом является функций дискретного времени t. Её исследование как функции от переменной t даст возможность определить эффективность управления.

Если на некотором интервале t функция близка к 1 или -1, то это означает, что на этом временном интервале использование управления, определяющего значения хk, эффективно для воздействия на показатель yk+s.

Если траектория осциллирует, то можно предположить, что на данном временном промежутке управление неэффективно.

Если траектория функции реализована в форме «ступени», то можно предположить, что присутствует ещё один элемент управления. «Ступень» (значения функции F, которая «близко к постоянной» в течение некоторого времени) означает, что в течении некоторого времени параметры управления были согласованы (не изменялись совместно в одном направлении), а уход со «ступени» определялся иной комбинацией управляющих параметров.

Если поведение исследуемого показателя меняется, а изменений управляющего показателя xk(t) в этот период не происходит, то можно считать, что этот показатель xk(t) не является управлением.

Однако, установленные значения показателя xk(t) могут являться базовыми или фоновыми, гарантирующими тренд динамики показателя yk.

Таким образом, для интерпретации результатов необходимо учитывать факт изменения показателя xk(t) в течение периода nw. Если в течение этого периода изменений не было, то рассматривать вопрос об управляемости не имеет смысла.

Если при реализации «управления» показатель yk не изменяет своего тренда, и собственную динамику, то есть не реагирует на возмущение, а график корреляции лежит в диапазонах значений (в полосах около) +1 / -1, то считаем, что вывод об «управляемости» не корректен.

В этом случае, «негативные» результаты корреляции, наблюдаемые на этом временном интервале, такие как изменение знака функции, приближение графика к нулю, не являются значимыми.

Для поиска временного лага s реализуем следующую процедуру.

Переберем всевозможные месячные лаги s = 0,…,36 (поиск более длительного запаздывания аналитической ценности не представляет, поскольку слишком много воздействий иного характера может произойти в течении этого времени).

В случае если фактор последовательности Х является управлением, должны получить в идеале в качестве функции F либо график – С1(t)=1, константа 1 (положительная связь), либо график – С2(t)= -1 константа (-1) (отрицательная связь). Либо, если изменение внешней среды меняется и можно говорить о изменении направления влияния фактора для достижения прежнего эффекта, то график F будет представляться как кусочно-линейная функция, на одном периоде равная 1, на другом (-1). Обозначим эту функцию С3(t).

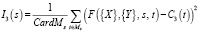

Введем меру различия I(s) с потенциально идеальным состоянием управления и выберем такое значение s, при котором эта мера принимает минимальное значение. Таким образом, если управление есть, определим запаздывание, при котором это управление наиболее эффективно.

Критерием эффективности будет функционал

.

.

Здесь Ms – множество моментов времени, на которых производится сравнение наших функций F и функции, определяющей идеальное управление C3(t), символом card обозначена мощность этого множества (количество элементов).

Однако, высокие значения этой функции могут достигаться и в случае такой осцилляции графика F, при котором в точках множества Ms она принимает значения или 1, или -1. Очевидно, эта ситуация не определяет управление. Для исключения такой экстраординарной ситуации (при проведении исследования её не обнаружено), наряду с гипотезой I3(s) рассматриваем гипотезы I1(s) и I2(s). В ходе исследования гипотеза I3(s) всегда практически совпадала либо с I1(s) либо с I2(s), что указывает на отсутствие возможности смены направления воздействия инструментом на показатель.

Минимальное значение I3(s) указывает на лучшее соответствие F({X}, {Y}, s, t) идеальному управлению. Следовательно, в качестве лага мы выбираем соответствующее значение s.

Возможно дальнейшее исследование скорости реакции на управляющие факторы (если управление признается) по разным странам, разным инструментам и разным макроэкономическим показателям. Однако, это выходит за рамки настоящего исследования.

Предложенная модель является оригинальной. Она не использует применения сложных математических инструментов, использование которых, как например, эконометрические модели, основаны на верности условий теорем. Последние требуют выполнения для корректности выводов, однако, как показывает практика и проведенный анализ условия теоремы Гаусса-Маркова не выполняются для широкого круга спецификаций на данных всех стран на временных интервалах 2004-2018 одновременно. Последнее определяет невозможность провести полноценный анализ, подобный приведенному, которого до этого до сих пор и не было сделано.

Простота модели, состоящая на логическом алгоритме интерпретации результатов основана на положениях основ теории вероятностей и теории временных рядов Феллера и Бокса.

Результаты исследования и их обсуждение

Экономические интерпретации возможных результатов моделирования

Возможные результаты – построенные графики будут отражать поведение функции F в заданный промежуток времени t, на основе которого можно будет констатировать качество управления.

Возможные варианты поведения функции F представлены в таблице 1.

Таблица 1

Возможные варианты поведения функции F

|

Вариант поведения |

Характеристика |

Вероятные причины |

|

Близка к 1 или -1 в течение длительного временного периода |

использование управления, определяющего значения хk, эффективно для воздействия на показатель yk+s |

Регулятор корректно определил инструменты и время их воздействия |

|

Осциллирует |

Неэффективное управление |

Регулятор не корректно определил инструменты/ период воздействия |

|

Колебания, ступенчатое изменение графика около 0 (значения функции) |

Эффективность управления снижена, присутствует некий фактор, изменяющий поведение F |

В экономике страны присутствуют внешние (возможно неэкономические) или не выявленные внутренние факторы, оказывающие значительное влияние на денежно-кредитную политику |

|

Константа 0 / отсутствие значимого движения |

Отсутствие какого-либо эффективного воздействия |

Нет данных по изменению фактора/ значение фактора оставалось постоянным в течение длительного периода времени |

Однозначно интерпретируемой является ситуация, в которой график функции F({X}, {Y}, s, t) будет колебаться в левой полуокрестности единицы или в правой полуокрестности минус единицы. Это означает, что на всем изучаемом промежутке времени t, на котором строится график, фактор X является управляющим. В зависимости от положения графика установлены прямая и обратная зависимость:

- влияние либо положительное (с ростом величины Х показатель Y тоже растёт, при убывании Х показатель Y убывает),

- либо отрицательное (с ростом величины Х показатель Y убывает, при убывании Х показатель Y растет).

Однозначно интерпретируемым результатом является осцилляция траектории F({X}, {Y}, s, t) с высокой амплитудой в полосе, содержащей как множество в отрицательной, так и в положительный полуплоскости. Это означает, что переменная X не может быть выбрана как управляющая переменная.

Плохо интерпретируемой является ситуация, в которой траектория слабо отклоняется от нуля. Это означает, что величины не коррелируют, управление не наблюдаемо или не значимо.

Если траектория в определенный момент реализовала «колебание» в полуплоскость с другим знаком, а затем вернулась к прежней области локализации, то подобная ситуация возможна в результате недостатка информации. Такие колебания траектории будем игнорировать, считая, что временное отклонение является коррекцией макроэкономического фактора либо эффектом влияния внешних факторов, не относящихся к предмету исследования (например, значимое политическое событие в стране).

С другой стороны, такое резкое отклонение от «привычного» поведения может интерпретироваться как реакция субъектов на внешнее возмущение (такие отклонения наблюдаются, например, в 2008 году – в период глобального экономического кризиса, парализовавшего расчетно-платежные системы нескольких стран).

Необходимо заметить, что графики F невозможно привязать к конкретному моменту t. В данном случае делаем выводы о возможности использования фактора Х на периоде 3 года плюс s месяцев лага после момента t. Это определяет расчетная формула.

Исходные данные

Для проведения исследования были использованы следующие источники:

Официальные сайты Банка России, ФРС США, Резервного Банка Индии, Норвежского банка, Народного Банка Китая, Центрального банка Бразилии, Бундесбанка, Национального банка Дании, Банка Японии.

База данных Thomson Reuters (Countrycard: economics); База данных Thomson Reuters (Datastream); Сайт Международного Валютного Фонда;

Cайт Всемирного банка. Данные выбирались с периода 1 января 2000 года по 1 июня 2020 года.

Периодичность данных – месяц. Пропущенные данные достраивались путем повторения предыдущего по времени значения.

Дальнейшие действия по применению модели

Для каждой страны определяется график изменений функции F за 2000-2021 гг., определяющий зависимость между Денежной базой и ВВП.

По траектории функции F определяются качественные параметры управления в стране (возможные варианты поведения описаны выше в таблице).

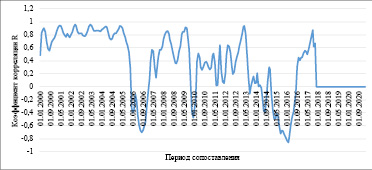

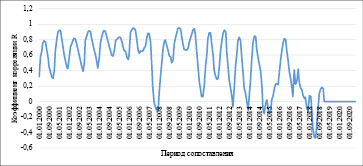

В России денежная база имела устойчивую прямую зависимость с ВВП, в период с мая 2007 г. по май 2009 г. наблюдаются изменения в характере связи (рис. 1.). До 2017 связь была менее устойчива (наблюдаются осцилляции, которые, тем не менее, не уходят в отрицательную область).

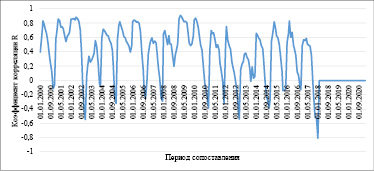

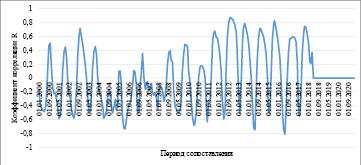

В США связь денежной базы с ВВП имела неустойчивую динамику: до 2006 года наблюдается положительный характер управления (положительный характер управления, положительная связь – интерпретируем как возможность управления, при котором увеличение значений инструмента приводит к увеличению значений параметра), в 2006 году зафиксирована потеря управления до 2007 г., далее восстановление на непродолжительном участке до мая 2009 г., после 2014 г. года не было возможности управлять до января 2017 г. (рис.2).

Рис. 1. Результаты моделирования значения функции F, отражающей степень влияния денежной базы на ВВП в России

Примечание: Ед. измерения: R – доли, период сопоставления – месяцы.

Минимальное значение I3(s) достигается с лагом s=9 (мес.)

Рис. 2. Результаты моделирования значения функции F, отражающей степень влияния денежной базы на ВВП в США

Примечание. Ед. измерения: R – доли, период сопоставления – месяцы.

Минимальное значение I3(s) достигается с лагом s=20 (мес.)

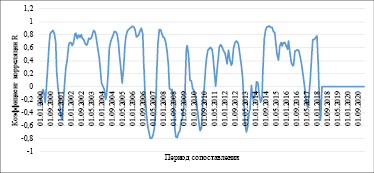

В Бразилии наблюдается положительное, но неэффективное управление, возможно связанное с усилением коррупционных явлений или других факторов – фиксируется осцилляция (рис. 3).

В Германии наблюдается нулевые значения F, что отражает полное отсутствие управленческих воздействий.

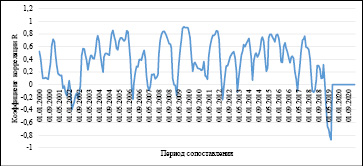

В Норвегии наблюдается осцилляция, особенно в периоде 2006-2014 годов, что указывает на несостоятельность управления, положительный характер управления наблюдался с конца 2014 г. до 2017 г. (рис. 4).

В Дании наблюдается осцилляция, что указывает на несостоятельность управления (рис. 5).

В Индии наблюдается нулевое значение корреляции, что отражает полное отсутствие управленческих воздействий. Минимальное значение I3(s) достигается с лагом s=300 (мес.).

В Китае наблюдается осцилляция, указывает на несостоятельность управления (рис. 6). Однако, до 2007 года осцилляция не выходит в отрицательную область. Это значит, что управление могло осуществляться, но на коротких периодах, после которых возникал период «отката» или «восстановления».

Рис. 3. Результаты моделирования значения функции F, отражающей степень влияния денежной базы на ВВП в Бразилии

Примечание. Ед.измерения: R – доли, период сопоставления – месяцы.

Минимальное значение I3(s) достигается с лагом s=18 (мес.)

Рис. 4. Результаты моделирования значения функции F, отражающей степень влияния денежной базы на ВВП в Норвегии

Примечание. Ед.измерения: R – доли, период сопоставления – месяцы.

Минимальное значение I3(s) достигается с лагом s=15 (мес.)

Рис. 5. Результаты моделирования значения функции F, отражающей степень влияния денежной базы на ВВП в Дании

Примечание. Ед.измерения: R – доли, период сопоставления – месяцы

Минимальное значение I3(s) достигается с лагом s=0 (мес.)

Рис. 6. – Результаты моделирования значения функции F, отражающей степень влияния денежной базы на ВВП в Китае

Примечание. Ед.измерения: R – доли, период сопоставления – месяцы.

Минимальное значение I3(s) достигается с лагом s=7 (мес.)

Рис. 7. Результаты моделирования значения функции F, отражающей степень влияния денежной базы на ВВП в Японии

Примечание. Ед.измерения: R – доли, период сопоставления – месяцы.

Минимальное значение I3(s) достигается с лагом s=15 (мес.)

Таблица 2

Результаты исследования зависимости (функции F) между денежной базой и ВВП

|

Страна |

Результат поведения (величина лага s, мес.) |

Выводы о возможности/качестве управления |

|

Россия |

9 |

Эффективное управление, отдельные нарушения |

|

США |

20 |

До 2007 г. управление, после 2010 г. потеря управления, после 2014 г. не было возможности управлять до января 2017 г. |

|

Бразилия |

18 |

Осцилляция, положительное, но неэффективное |

|

Германия |

300 |

Нет управления |

|

Норвегия |

15 |

Осцилляция, неэффективное управление, положительный характер управления с конца 2014 г. до 2017 г. |

|

Дания |

0 |

Осцилляция, неэффективное управление |

|

Индия |

300 |

Нет управления |

|

Китай |

7 |

Осцилляция, до 2006 положительная, далее неэффективное управление |

|

Япония |

15 |

Осцилляция, неэффективное управление |

В Японии наблюдается осцилляция, что указывает на несостоятельность управления (рис. 7).

По данным исследования зависимости между денежной базой и ВВП в исследуемых странах составлена таблица 2.

Исключая страны, где выявлено отсутствие управления (Германия, Индия), в среднем наибольшее влияние денежной базы на ВВП фиксируется через 10 месяцев.

Заключение

В целом исследование воздействия денежной базы на ВВП, по предложенной модели показало наличие трех сценариев управления.

Первый – в течение 2000-2018 года изменение денежной базы определяло рост ВВП, с нарушениями реакции на управление в отдельные периоды. Таким периодом для каждой страны был, например, период экономического кризиса 2008 года, когда платежные системы стран по цепочке были парализованы (начиная с США). В период с 2014 года по 2017 г. эффективность управления в той или иной степени снижалась, либо управление становилось неэффективным. В группу стран с таким сценарием входят Россия, США, Китай.

Второй сценарий – отсутствие явной реакции на управляющее воздействие. По этому сценарию развивались такие страны как Япония, Индия и Германия из исследованной совокупности стран.

И третий сценарий – переходный. По своей сути он ближе ко второму, предложенный метод по причине специфики поведения управляющего воздействия (показатели практически постоянно растут, но с разной скоростью) детектирует некоторую связь, поэтому временами фиксируется положительное (однонаправленное) воздействие. Это наблюдается в Бразилии, Норвегии, Дании, Китае.

Библиографическая ссылка

Афанасьева О.Н. ДЕНЕЖНАЯ БАЗА И ДОСТИЖЕНИЕ ЭКОНОМИЧЕСКОГО РОСТА В РАЗЛИЧНЫХ СТРАНАХ // Вестник Алтайской академии экономики и права. 2021. № 4-1. С. 5-13;URL: https://vaael.ru/ru/article/view?id=1640 (дата обращения: 19.01.2026).

DOI: https://doi.org/10.17513/vaael.1640