Введение

Оценки значения и последствий мирового финансового кризиса, связанного с пандемией коронавируса 2020 года, противоречивы и неоднозначны. Для Российской Федерации финансовый кризис спровоцирован обрушением цен на углеводороды и охарактеризован как самый мягкий за два десятилетия. К такому выводу пришли эксперты Аналитического кредитного рейтингового агентства (АКРА), передает РБК [15]. Специалисты подчеркнули, что сейчас общий уровень финансового стресса значительно меньше, поэтому у граждан и компаний не так много стимулов к тому, чтобы выводить деньги из банковской системы. Кроме того, внутренний валютный рынок находится в более стабильном положении, а цены на иностранные товары изменились слабо, поэтому нет резкого скачка инфляции. В АКРА считают, что к докризисным показателям страна вернется к 2022-2023 году. Тем не менее, острым и актуальным является проблема финансирования корпораций в условиях миррового кризиса. Более оптимистичные прогнозы относительно стабилизации обстановки сделали в Министерстве экономического развития: там уверены, что экономика сможет восстановиться уже во втором квартале будущего года. В общей сложности спасение экономики от последствий пандемии обошлось в 4,5% от ВВП [15].

Правительство Российской Федерации сформировало денежные запасы для спасения экономики страны в условиях пандемии: средства заложены в бюджет на будущий год. Пакеты мер по поддержке экономики и граждан принимались с апреля 2020 года. В общей сложности меры по спасению экономики в условиях пандемии и вызванного ей кризиса обошлись России в четыре триллиона рублей. Действие мер продлили на 2021-й [16].

Вместе с тем, со всей остротой встаёт вопрос о финансировании деятельности корпораций, потерявших доходы в связи с кризисом, обусловленным пандемией коронавируса.

Актуальность темы исследования обусловлена существенной ролью развития отечественных корпораций различных форм собственности как представителей крупного бизнеса, вносящих заметный вклад в развитие экономики Российской Федерации, что обусловлено как их способностью к обеспечению рабочих мест, так и высоким потенциалом в формировании национального ВВП. Кроме того, значение корпораций связано со способностью генерировать приток инвестиций, поскольку мировая экономика проходит новый виток развития глобализации. В связи с этим, важность обоснованного выбора подходов к стратегии финансирования корпораций в условиях мирового кризиса во многом определяет конкурентоспособность России на мировом рынке и уровень благосостояния нации в ближайшей и долгосрочной перспективе.

Целью статьи является исследование теоретических основ финансирования деятельности корпораций в условиях мирового кризиса.

Материал и методы исследования

Данной проблемой занимались такие ученные как И.М. Осадчая [6], Ф.А. Дмитракович [1], А.С. Зеткин [2], С.П. Кюрджиев [4], Т.К. Карсанов [3], Н.Н. Тренев [8], В.А. Трифонов [9], В.О. Федорович [10], а также другие исследователи.

В процессе анализа использованы общие методологические подходы к оценке финансовых процессов и инструментов, а также методы логического анализа проблем в сфере управления собственными источниками финансирования деятельности высших учебных заведений.

В 2020 году мировая экономика переживает достаточно серьёзный спад, который может перерасти в финансовый кризис, устранение последствий которого станет задачей нескольких последующих лет [7].

27 марта 2020 года Международный валютный фонд зафиксировал начало мировой рецессии. Спустя 2 недели организация опубликовала доклад, в котором кризис был описан как «худший спад со времен Великой депрессии». Эксперты МВФ оценили предстоящие потери в трлн, что составляет около 10% мирового ВВП [14]. Чтобы понять природу и возможное развитие нынешнего кризиса, разберемся в его причинах. Спусковым крючком для кризиса стал коронавирус SARS-CoV-2, который вспыхнул в Китае в конце 2019 года и в течение трех месяцев распространился по всему миру. Когда смертельная опасность пандемии стала очевидной, многие государства ввели карантинный режим. Не стала исключением и Россия: дни с 30 марта по 11 мая 2020 года были объявлены нерабочими, а некоторые ограничения были продлены на более длительный срок [15].

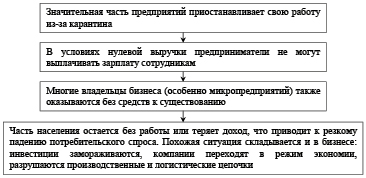

Механизм развития финансового кризиса описан последовательностью этапов, которые отражены в виде схемы, представленной на рисунке 1.

Результатом сложившейся ситуации стал удар по большинству предприятий, как в Российской Федерации, так и за рубежом, причем пострадали как коммерческие, так и государственные представители крупного бизнеса. Ситуация была значительно осложнена тем, что в условиях вынужденного карантина услуги и товары многих корпораций и отраслей оказались на рынке невостребованными. В частности, население развитых стран существенно сократило расходы на эксплуатацию автотранспорта (как частных автомобилей, так и общественного транспорта), от туристических поездок, покупок недвижимости и других крупных сделок.

Рис. 1. Основные этапы мирового финансового кризиса 2020 года

Наиболее значимым из последствий для экономики России стало падение цен на нефть. Если в начале года «черное золото» торговалось выше $65 за баррель, то уже в марте котировки марки Brent пробили отметку в $30 [16]. Это стало одним из негативных последствий и отрицательно сказалось на доходах федерального бюджета Российской Федерации.

Предкризисное развитие событий было ознаменовано противоречиями, проявившими себя особенно ярко на примере деятельности корпораций:

- интернационализация операционной деятельности и диверсификация рынков сбыта продукции и услуг;

- использование аутсорсинга ряда обслуживающих операций и неключевых процессов предпринимательской деятельности;

- снижение влияния и роли банков как финансовых институтов (дезинтермедиация) на международных рынках и возрастающая роль инвесторов и венчурного капитала;

- растущая взаимозависимость корпораций и транснациональных банков,

- внедрение систем автоматизации бизнес-процессов;

- высокий уровень персонификации принятия управленческих решений в современных корпорациях [9].

Данные тенденции являются причиной того, что процесс управления корпорациями становится значительно сложнее, на что в особенности влияет цикличность наблюдаемого финансового кризиса.

Чтобы справиться с последствиями финансового кризиса, многие правительства и центробанки развернули программы поддержки экономики. Одним из наиболее успешных примеров поддержки частного сектора и финансирования корпорации стал обширный пакет мер для поддержки экономики, несущей потери в ходе пандемии коронавируса, который был одобрен кабинетом министров Германии в марте 2020 года. Беспрецедентный в истории ФРГ пакет помощи предусматривал финансирование различных мер посредством новой задолженности в объеме 156 млрд евро. Кроме того, было принято решение о создании Фонда экономической стабильности объемом 600 миллиардов евро. Он будет включать кредитные гарантии на общую сумму 400 млрд евро, которые откроют компаниям дополнительный доступ к капиталу в кризисные времена.

Особенность антикризисного управления корпорацией заключается в повышенной сложности управленческих процессов. Финансовый кризис глобального масштаба проявляется, прежде всего, в ряде признаков, имеющих негативный характер, в том числе:

- нехватка денежных средств вследствие падения объёмов реализации товаров и услуг;

- повышение дебиторской задолженности вследствие отсутствия наличных денежных средств у заказчиков и покупателей;

- рост просроченной кредиторской задолженности;

- падение деловой активности корпораций;

- снижение кадрового потенциала вследствие возможного недовольства персонала сформировавшейся ситуацией;

- другие неблагоприятные факторы [13].

Уровень психологической и моральной нагрузки и повышение требований к менеджерам, принимающим важные финансовые решения стратегического значения, существенным образом возрастает. При этом кризис оказывает действие двоякого характера, а именно, с одной стороны несёт в себе угрозы банкротства и ликвидации корпорации, но с другой стороны, открывает окно возможностей для совершенствования и адаптации к новым условиям деятельности.

Результаты исследования и их обсуждение

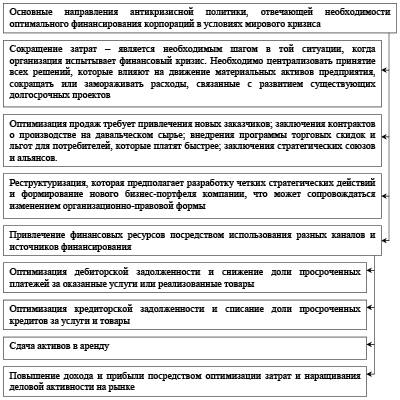

Основные направления антикризисной политики, отвечающей необходимости оптимального финансирования корпораций в условиях мирового кризиса отражены в виде схемы, представленной на рисунке 2.

Таким образом, основные методы нейтрализации негативных влияний и направления преодоления финансового кризиса корпорациями – это: сокращение операционных и общехозяйственных затрат; увеличение поступления денежных средств в организацию; проведение реструктуризации дебиторской и кредиторской задолженности; проведение реорганизации или реструктуризации предприятия. Успех преодоления финансового кризиса во многом зависит от навыков и умения финансовых менеджеров управлять развитием бизнеса в условиях неопределенности финансовых рынков и ограниченности финансовых ресурсов [2].

Рис. 2. Основные направления антикризисной политики, отвечающей необходимости оптимального финансирования корпораций в условиях мирового кризиса

В условиях кризисного состояния наиболее важно сократить одни затраты и увеличить другие, которые могут сделать компанию прибыльной. Необходим быстрый приток денежных средств в организацию. Работы в выбранных стратегических направлениях не могут финансироваться только за счет внутренней экономии. Возникает необходимость привлечения заемных средств со стороны, что само по себе затруднительно. Поэтому так важно определить оптимальное соотношение всех мер воздействия, необходимых для того, чтобы предприятие сначала могло «удержаться на плаву», а затем начать новый более эффективный этап в своей деятельности [3].

Эти и другие меры преодоления финансового кризиса помогут корпорации выйти на новый этап в ее деятельности. В то же время нет никакой гарантии, что организация в дальнейшем станет прибыльной. Сложность антикризисного управления состоит во внедрении кардинальных изменений, направленных на получение прибыли в наикратчайшие сроки.

Наиболее позитивным направлением антикризисной политики корпорации является обоснование текущей стратегической позиции и разработка стратегии развития корпорации. Зачастую разработка стратегии выхода из кризиса требует привлечения инвестиций, необходимых для адаптации к новым условиям рынка и внедрения новых технологий, обеспечивающих высокую конкурентоспособность. Целесообразным вариантом поиска источников финансирования является поиск заинтересованных инвесторов в виде частных лиц, организаций или государства.

В настоящее время финансирование деятельности корпораций за счет средств инвесторов может реализовываться в форме:

1) кредитных инвестиций;

2) инвестиций в ценные бумаги, эмитируемые субъектами инновационной деятельности:

- акции;

- облигации;

- векселя;

3) прямых вложений в денежной форме в виде:

- ценных бумаг;

- основных фондов;

- промышленной и интеллектуальной собственности и прав на них. Это осуществляется на основе заключения партнерских соглашений о совместном ведении инновационной деятельности;

4) лизинга и иных способов привлечения инвестиций [4].

Необходимо отметить, что финансовый кризис налагает ряд дополнительных ограничений на стоимость, сроки и условия кредитования и инвестирования в поддержку корпораций в сложных условиях, для которых характерны низкая предсказуемость сроков погашения кредитов, высокий уровень рисков, низкая достоверность информации о положении дел на рынке.

Таким образом, основными способами финансирования корпораций в условиях кризиса являются: кредитование корпораций государством и частными институтами кредитно-финансового рынка, размещение на фондовом рынке ценных бумаг, прямые инвестиции в интеллектуальную собственность и развитие технологий, а также привлечение новых акционеров и учредителей.

В связи с этим, главные проблемы финансирования корпораций в условиях кризиса – это: высокие риски операций на кредитно-финансовом рынке и на рынке инвестиций; отсутствие чёткого видения и предсказуемости направлений развития рынка; снижение покупательской способности и падение объёмов сбыта; непредвиденные ситуации на рынках валют и другие проблемы.

Заключение

В заключение необходимо отметить направления антикризисного развития корпораций и приоритетные шаги в области нейтрализации стоящих перед ними проблем. Важно понимать, что существенные преобразования в сфере деятельности корпораций, направленные на преодоление финансового кризиса должны быть предприняты не только руководством самих корпораций, но и обоснованы и введены на уровне государства. В отдельных случаях целесообразно активное вмешательство надгосударственных институтов, которые наделены соответствующими полномочиями, включая МВФ и ЕБРР. При этом, распределение полномочий между структурами данного порядка и представителями государств является наиболее оптимальным на условиях передачи надгосударственным структурам отдельных функций регулирующего и контролирующего характера, поскольку на международном уровне проблемы корпораций, действующих на глобальном рынке, могут быть решены более оперативно и эффективно. Это обеспечивается, в том числе, за счет возможности быстрой мобилизации финансовых ресурсов в необходимом объёме, что позволяет корпорациям быстрее преодолеть последствия финансового кризиса.

Разумеется, все это – очень непростые задачи, которые невозможно решить быстро и безболезненно. Но определенные шаги в этом направлении уже предпринимаются. К примеру, повышается ответственность МВФ за состояние мировой финансовой системы; увеличиваются финансовые ресурсы МВФ, предназначенные для оказания упреждающей финансовой поддержки тех стран, которые проводят надлежащую экономическую политику, но сталкиваются с трудностями в получении внешних кредитов из-за ухудшения ситуации на мировом рынке. В условиях нынешнего финансового кризиса, имеющихся в распоряжении МВФ ресурсов, стало явно недостаточно. Но с помощью разработанных и принятых мер, в ближайшие годы МВФ сможет располагать достаточным объемом ресурсов для поддержки тех стран и корпораций, которые в этих средствах будут нуждаться. По объему это будет близко к ресурсам международных спекулятивных фондов с той существенной поправкой, что их ресурсы, как правило, концентрируются на каком-то одном слабом звене мировой финансовой системы, тогда как деньги МВФ нужны сразу многим странам и распыляются между ними.

Библиографическая ссылка

Фейзуллаев М.А., Кейзерова С.Ю. ПРОБЛЕМЫ ФИНАНСИРОВАНИЯ КОРПОРАЦИЙ В УСЛОВИЯХ МИРОВОГО КРИЗИСА // Вестник Алтайской академии экономики и права. 2020. № 12-3. С. 615-620;URL: https://vaael.ru/ru/article/view?id=1556 (дата обращения: 28.12.2025).

DOI: https://doi.org/10.17513/vaael.1556