Повышение уровня жизни российских граждан абсолютно закономерно влечет за собой рост требований, предъявляемых к жилью. Это касается и внутриквартирного комфорта, и расположения жилого дома, и окружающей его инфраструктуры. Поэтому российские граждане должны иметь возможность улучшать свои жилищные условия различными способами (приобретение готового жилья в собственность, аренда, участие в долевом строительстве и т.д.). Без удовлетворения потребности человека в жилье невозможно говорить ни о каких других социальных приоритетах общества. Кроме того, жилищный вопрос тесно связан с миграцией трудовых кадров и демографической ситуацией в стране.

По данным Росстата обеспеченность жильем в России составляет 25,9 кв. м на человека. По этому показателю мы уступаем не только развитым странам Запада (Норвегия – 74 кв. м, США – более 60 кв. м, Дания – 50,6 кв. м, Германия и Франция – 43 кв. м, Финляндия – 39 кв. м), но и странам Восточный Европы (около 35 кв. м на человека) и Китаю (30 кв. м) [5, 7]. Расчеты показывают, что для достижения хотя бы уровня Восточной Европы нам предстоит в течение 15-20 лет ежегодно вводить не менее одного квадратного метра на душу населения, то есть около 145 млн. кв. м в год.

В рамках Федеральной целевой программы «Жилище» был определен важный социальный показатель – коэффициент доступности жилья. Он представляет собой частное от деления принятой типовой, средней стоимости квартиры (общая площадь 54 кв. м на семью из трех человек) на годовой доход этой семьи. Или иными словами, сколько лет семья со средним доходом должна работать, чтобы накопить на покупку квартиры. В большинстве регионов России коэффициент доступности равен 5,5 – 6, однако есть регионы, где коэффициент имеет значение 8 -9.

Такой показатель также широко применяется и в мировой практике. Считается, что жилье доступно, если годового дохода домохозяйства достаточно для того, чтобы накопить на квартиру площадью 110 кв. м за три года. В частности, коэффициент доступности жилья в Нью-Йорке составляет 2,7, в Париже – 3, Мельбурне – 3,6, Лондоне – 4,7, Токио 5,6, Стокгольме – 6, Амстердаме – 7.8.

Очевидно, что в настоящее время одним из ключевых направлений государственной политики является обеспечение доступности жилья и развитие жилищного строительного сектора. В этой связи возникает вопрос необходимого симбиоза двух важнейших составляющих: экономической доступности жилья и его качества.

Доступность жилья может быть обеспечена двумя основными способами: приобретением в собственность или аренда. В большинстве развитых европейских стран доля жилья в собственности населения составляет не более 20-30%. В России значительная доля населения, по-прежнему, стремится приобрести квадратные метры жилой площади в собственность, а не на условиях аренды или найма, зачастую в угоду экономически невыгодным условиям ипотеки или с привлечением других кредитных продуктов. Высокая доля жилья в собственности у населения также во многом связана с приватизацией, которая продолжается уже более 25 лет.

В то же время, многие российские исследователи считают, что активно должен развиваться арендный рынок жилья, чтобы иметь возможность удовлетворять потребности домохозяйств с доходами, недостаточными для покупки жилья. С одной стороны, зарубежный опыт показывает, что в случае аренды наниматель не тратится на текущий и капитальный ремонты и налог на имущество, а в случае перемены места работы может легко от этого жилья отказаться. Но, с другой стороны, строительство арендного жилья не выгодно инвестору, так как:

а) инвестиции имеют низкую рентабельность вследствие высоких затрат на строительство и низкие доходы от арендных платежей;

б) высокая стоимость земельных участков и необходимость обустройства инженерной инфраструктуры обуславливают длительные сроки окупаемости инвестиций;

в) практически отсутствуют механизмы государственного содействия частным инвесторам при строительстве арендного жилья.

С учетом изложенных выше факторов, а также сложившейся ментальности населения, которая не предполагает социальную и рыночную аренду квартир и домов, вопрос разработки новых доступных механизмов привлечения ресурсов граждан в жилищное строительство сейчас как никогда актуален.

Основной целью работы стало изучению существующих инструментов решения жилищной проблемы населения в условиях применения механизма государственно-частного партнерства, а также анализ динамики показателей жилищного сектора в России.

В ходе написания был использован аналитический метод исследования данных, применены статистические и дедуктивные инструменты изучения материала.

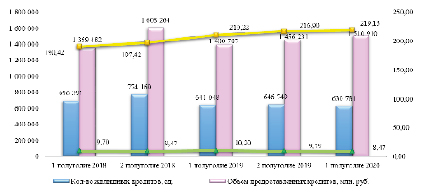

Основными источниками финансирования строительства являются средства населения (60% проектов профинансировано за счет продажи жилья на стадии строительства) и кредиты банков (применяется в 40% проектов) [6]. Так по итогам 2018 года российскими гражданами была оформлена 1 470 551 единица жилищных кредитов, общий объем которых составил 2 967 746 млн. рублей, то есть средний размер одного кредита составил порядка 2 млн. рублей. При этом средняя взвешенная ставка процента по кредиту была зафиксирована на уровне 9,59%, а срок погашения превысил 16 лет. Аналогичные показатели за 2019 год продемонстрировали негативную динамику (рис. 1), а именно:

объем кредитования составил 2 856 938 млн. рублей, что на 3,7 % меньше, чем в предшествующем году;

количество выданных жилищных кредитов зафиксировалось на уровне 1 287 797 единиц;

средний размер кредита на одного заемщика увеличился на 9,9 % к уровню 2018 года и составил 2 218 тыс. рублей;

значение процентной ставки в средней взвешенной величине составило 9,99 %;

средний срок кредитования вырос на 1 год и 8 месяцев (равен 17 лет 10 месяцев) [3].

За первое полугодие 2020 года тенденция в области ипотечного жилищного кредитования улучшилась, что подтверждается снижением средней взвешенной ставки до 8,47% годовых и общим объемом выданных жилищных кредитов в размере 1 510 910 млн. рублей.

Причины сложившейся динамики на рынке жилищного кредитования мы видим в следующем:

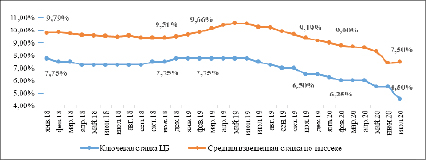

- во-первых, это тренд на снижение процентной ставки по ипотечным кредитам, которая колебалась в диапазоне от 9,99% до 8,33% (рис. 2). Безусловно, такой резонанс связан с изменениями ключевой ставки ЦБ РФ, которая также в этот период меняла свои значения от 7,75% до 4,25% (рис. 2), причем последнее исследуемое значение в основном связано с эпидемией 2020 год;

- во-вторых, в 2019 году были приняты изменения в законодательстве, регулирующие отношения сторон долевого строительства. Ужесточение требований 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» повлекло увеличение цен на новостройки, банкротство наименее финансово устойчивых некрупных застройщиков и невозможность работы с применением механизма долевого участия граждан в строительных организациях, не имеющих достаточного размера собственного капитала, опыта работы на рынке, количества введенных в эксплуатацию квадратных метров жилых помещений и т.п.

Рис. 1. Динамика показателей жилищного кредитования физических лиц-резидентов РФ

Рис. 2. Динамика ключевой ставки ЦБ и средней взвешенной ставки по ипотеке в 2018-2020 гг.

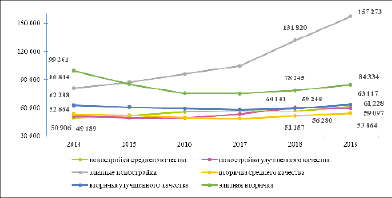

Рис. 3. Динамика средних цен на первичном и вторичном рынках жилья РФ

Еще одной причиной колеблющихся тенденций на рынке жилья стала ценовая политика (рис. 3), изменения которой являются следствием двух вышеназванных условий.

Из графика видно, что наиболее неэластичными группами к макроэкономическим изменениям в стране и отрасли стали «элитные новостройки» и «элитная вторичка». Выявленная динамика во многом зависит от покупательской способности и уровня спроса на рынке, так, например, скачок цен на элитные квартиры на первичном рынке в 2019 году может быть обусловлен значительным изменением законодательства (застройщики вынужденно подняли цены) и снижением ставки процента по ипотеке, что сильно простимулировало спрос на данную категорию недвижимости.

Конечно, пандемия 2020 года также стала одной из причин изменения объемов жилищного кредитования. Неблагоприятная эпидемиологическая обстановка послужила рычагом к увеличению объемов жилищного кредитования, что связано, в первую очередь, с потребностью граждан во вложении средств в наиболее прибыльные активы. Тем не менее, введенные в 2020 году программы льготного ипотечного кредитования уже приносят результаты, превосходящие аналогичный период 2019 года, что с высокой вероятностью может быть пролонгировано представителями власти на 2021 год.

_fmt.jpeg)

Рис. 4. Схема проектов и мероприятий государственной программы «Обеспечение доступным и комфортным жильем и коммунальными услугами граждан Российской Федерации»

С целью повышение доступности жилья и качества жилищного обеспечения населения правительством РФ была утверждена национальная программа «Обеспечение доступным и комфортным жильем и коммунальными услугами граждан Российской Федерации» (Постановление от 30 декабря 2017 года № 1710), в рамках которой обозначены ключевые показатели достижения основной цели, в том числе повышение доступности жилья в разрезе среднего годового дохода граждан.

Национальная программа включает несколько подпрограмм и приоритетных проектов (рис. 4), наиболее интересными из которых показались подпрограммы «Федеральный проект «Ипотека», Федеральный проект «Жилье», Федеральный проект «Обеспечение устойчивого сокращения непригодного для проживания жилищного фонда», Приоритетный проект «Ипотека и арендное жилье».

Основной задачей федерального проекта «Ипотека» является создание общедоступных условий ипотечного кредитования путем снижения процентной ставки до 8% годовых и фиксирования ее на этом уровне. В качестве инструментов, используемых для достижения цели, предполагается оперировать ликвидностью операций (повышение), кредитными рисками банка (снижение), применять механизмы рефинансирования, а также стандартизировать рынок ипотечного жилищного кредитования.

Одним из основных направлений государственной программы стал проект «Жилье», в рамках которого действует четыре крупных блока: повышение качества и модернизация технологий строительной отрасли, внедрение новых принципов проектирования, совершенствование механизмов государственной поддержки; снижение административной нагрузки на застройщиков, совершенствование нормативно-правовой базы и порядка регулирования в сфере жилищного строительства; эффективное использование земельного фонда в целях обеспечения жилищного строительства при условии сохранения зеленой среды; развитие высшего и среднего профессионального образования в области строительства и городского хозяйства, а также повышение квалификации специалистов в области архитектуры, градостроительства и строительства.

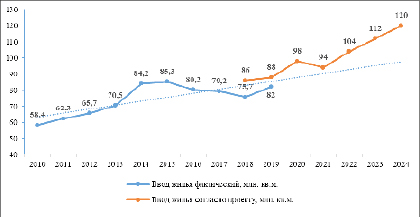

Важнейшим показателем эффективности реализации мероприятий в рамках проекта «Жилье» является объем ввода жилых помещений в год. Согласно паспорта программы к 2024 году ввод жилья ежегодно должен достичь уровня 120 млн. квадратных метров (рис. 5).

Рис. 5. Ввод жилья, фактически сложившийся с 2010 года и прогнозируемый в рамках федерального проекта «Жилье»

Выделенная пунктиром линия тренда позволяет предположить, что вероятнее всего в сложившихся условиях достижение плановых показателей в 2022-2024 гг. является невозможным, однако, при условии внедрения новых технологий в проектировании и строительстве, а также использования принципиально новых финансово-экономических и юридических инструментов, возможен некий скачок в будущем.

Следует отметить, что многие регионы использовали основные принципы и механизмы национальной программы и стали участниками различных ее подпрограмм и проектов. По итогам 2018 года в рамках мероприятия по стимулированию программ развития жилищного строительства субъектов РФ за счет поддержки проектов жилищного строительства в 33 субъектах обеспечен дополнительный ввод 7,7 млн. кв. метров жилья. Общий годовой объем ввода жилья составил 75,3 млн. кв. метров жилья, что на 12,7 млн. ниже планового уровня. Снижение данного показателя к плану и к значению за предыдущий период связано с низким количеством новых проектов и достаточно длительной адаптацией застройщиков к новым условиям (реформам). Положительный вклад в реализацию государственной программы был внесен в рамках мероприятия по обеспечению жильем молодых семей – 15,2 тыс. семей по итогам 2018 года получили свидетельства о праве на получение социальной выплаты, также улучшили жилищные условия 11,9 тыс. граждан, перед которыми федеральным законодательством установлены государственные обязательства по обеспечению жильем [2]. Так, например, различные проекты реализуются в Белгородской [4] и Свердловской [1] областях.

Таким образом, вопрос модернизации принципов регулирования сектора жилищного строительства, а также инструментов улучшения жилищных условий граждан, по-прежнему остается актуальным и требует разработки новых методов и подходов. В ходе аналитического анализа существующих проектов и программ были сделаны выводы о том, что, несмотря на различность юридической и финансовой сторон изученных подходов, основной принцип остается одинаковым – механизмы основаны на государственных субсидиях и дотациях. Отсюда получается, что экономическая составляющая для государства, как единицы процесса создания благоприятной жилищной инфраструктуры, снижается, уступая социальным целям. А именно происходит отвлечение федеральных средств для предоставления различного вида материальной помощи разным группам граждан в решении жилищного вопроса. Конечно, часть выделенных средств с течением времени вернется в бюджеты различных уровней в виде налоговых отчислений, но в целом эффективность таких механизмов снижается.

Исходя из всего вышесказанного, возникает потребность в разработке и применении новых методологий решения существующей проблемы, а именно применения новых подходов с участием частных структур (юридических лиц – застройщиков, например, или инвесторов; кредитных организаций – банков, КПК; кооперативов – жилищных накопительных и строительных; граждан) и государства в лице региональных властей, что позволит:

а) увеличить эффективность и сроки реализации федеральных программ;

б) вовлечь застройщиков и инвесторов в процесс создания благоприятной жилищной инфраструктуры, как следствие, снизить бюджетную нагрузку и дать возможность открытия для частных компаний новых направлений деятельности или реструктурирования существующих;

в) кредитным организациях и кооперативам стать эффективным инструментом финансового обеспечения как юридических лиц, участвующих в реализации той или иной программы, так и физических лиц – нуждающихся в улучшении жилищных условий граждан;

г) применять механизм работы жилищных накопительных кооперативов как инструмента планирования приобретения жилья на долгосрочную перспективу, используя только имеющиеся в настоящий момент ресурсы («касса взаимопомощи», инструмент сбережений).

Библиографическая ссылка

Селиверстов Ю.И., Шевченко М.А. АКТУАЛЬНЫЕ ВОПРОСЫ СОЗДАНИЯ БЛАГОПРИЯТНЫХ УСЛОВИЙ ДЛЯ РАЗВИТИЯ СТРОИТЕЛЬНОЙ ОТРАСЛИ И ОБЕСПЕЧЕНИЯ ГРАЖДАН ДОСТУПНЫМ ЖИЛЬЕМ // Вестник Алтайской академии экономики и права. 2020. № 10-2. С. 179-186;URL: https://vaael.ru/ru/article/view?id=1363 (дата обращения: 03.03.2026).

DOI: https://doi.org/10.17513/vaael.1363