Введение

На современном этапе развития практически у любой коммерческой организации возникают вопросы к процессу управления качественными и количественными показателями дебиторской задолженности. Чем больше производственно-финансовый цикл на предприятии, тем точнее должен быть прогноз показателей величины дебиторской задолженности, в плановом периоде и время ее инкассации. В зависимости от сферы деятельности и отрасли народного хозяйства, к которому принадлежит предприятие, на величину дебиторской задолженности могут оказывать влияние следующие основные факторы: кредитные отношений, которые сложились в прошлом; основные параметры договоров по условиям оплаты за поставленную продукцию (товары, работы, услуги); группировка покупателей согласно классификации АВС и/или XYZ в зависимости от типа, характера и объема закупаемой продукции, внутренних требований к параметрам и срокам движения финансовых ресурсов и т.д.

При формировании бюджета продаж, бюджета движения денежных средств и зависящих от них бюджетов, коммерческое предприятие ориентируется на реализацию готовой продукции и поступления за нее денежных средств, вследствие чего параметры дебиторской задолженности, оказывают существенное влияние на конечные результаты финансово-хозяйственной деятельности предприятия.

Подавляющее большинство компаний при формировании бюджета продаж определяет допустимую величину дебиторской задолженности и сроки ее погашения, это в первую очередь касается контрактов с каждым крупным контрагентом. Для отдельных сфер деятельности в народном хозяйстве, например, таких как строительная отрасль, данный процесс является одним из ключевых при формировании отдельных процедур и процессов финансового управления компанией. Данные действия необходимы для того, чтобы снизить неконтролируемый рост задолженности и обеспечить заданный допустимый и обязательный приход денежных средств на счета компании. При этом целесообразно формирование прогноза, в зависимости от внешней ситуации, в виде нескольких вариантов финансового плана, которые отличаются сроками и объемами погашения дебиторской задолженности. Такие финансовые прогнозы необходимы в первую очередь предприятиям с мелкосерийными и массовыми типами производства продукции. Именно для них возможна достаточно высокая волатильность поступления денежных средств и их эквивалентов за отгруженную продукцию согласно заключенных контрактов. Актуальность исследования определяется значительной теоретической и практической важностью проблемы информационно-методического обеспечения расчета допустимой величины дебиторской задолженности коммерческого предприятия.

Цель исследования

Снижение уровня дебиторской задолженности способствует росту доходов, за счет увеличения оборачиваемости ресурсов, снижает риск дефицита денежных средств в организации, а также воздействует на финансовую стабильность предприятия в целом. Авторы видят перед собой основную цель исследования во всестороннем рассмотрении процесса управления и формирования допустимой величины дебиторской задолженности в организациях строительной отрасли при заключении контрактов с коммерческими контрагентами. Данная проблема в первую очередь касается строительных предприятий, относящихся к субъектам малого и среднего предпринимательства.

Результаты и их обсуждение

В связи с тем, что объектом исследования выбраны коммерческие организации строительной отрасли, являющиеся субъектами малого и среднего предпринимательства, авторы выделили существенные отраслевые особенности, которые оказывают влияние на величину дебиторской задолженности. В частности, к ним относятся:

1) специфические условия труда;

2) масштабы деятельности предприятия;

3) наличие сезонного характера выпуска продукции, что оказывает влияние на себестоимость реализации в зависимости от времени года;

4) характер ее конечной продукции;

5) длительность финансового цикла;

6) наличие существенных ограничений в финансовой деятельности, связанных с существенным нормативно-правовым регулированием процессов реализации продукции в отрасли. В первую очередь, это касается жилищного строительства, государственных и муниципальных подрядов.

Рассматривая поставленную цель исследования, авторы считают, что предприятиям необходимо определять максимально допустимую величину дебиторской задолженности перед заключением каждого контракта за счет получения авансовых платежей. Понятно, что чем выше авансовый платеж по договору, тем лучше для предприятия. Однако на практике, при конкурентном рынке, практически никогда не наблюдается ситуации, когда присутствует 100 % предоплата.

В таких условиях определение значения процента авансового платежа, позволяет организации:

во-первых, проранжировать клиентов с точки зрения финансовых показателей контракта для строительной организации;

во-вторых, может быть использовано для определения, как самой суммы авансового платежа, так и графика платежей.

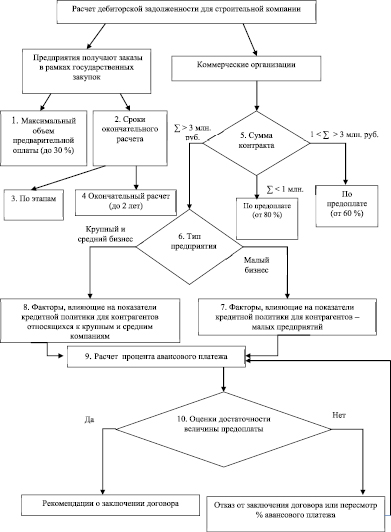

Далее рассмотрим, как можно прийти к определению величины авансового платежа при заключении договора или отдельного этапа контракта на проведение строительно-монтажных работ (СМР) организацией. Для понимания данного процесса на рисунке представлена схема расчета дебиторской задолженности для строительной компании.

Для любой строительной компании важно понимать, как можно принять участие в государственных и муниципальных контрактах и тендерах на строительство и ремонт. Строительство жилья по госзаказу регулируется нормами федерального законодательства [1], по которому функционирует общая контрактная система в сфере закупок товаров, работ, услуг за государственные или муниципальные деньги.

Выполнение заказов осуществляется по алгоритму, определенному ФЗ о контрактной системе закупок. По этому закону фактически все подрядные работы выполняются в основном за счет подрядчика, и только после окончательной приемки выполненных работ с проверкой их на соответствие государственному заказу заказчик выплачивает исполнителю оговоренную в контракте стоимость постройки жилых квадратных метров.

На начальном этапе рассматривается, как проходят авансовые платежи в бюджетной системе РФ в строительной сфере. По договорам и контрактам о выполнении строительных, реконструкционных и ремонтных работах размер авансового платежа составляет до 30 %, но не более доведенных лимитов бюджетных обязательств по соответствующему коду бюджетной классификации РФ, если сумма договора не превышает 600 млн. рублей.

На втором, третьем и четвертом этапах необходимо внимательно рассматривать, как происходит расчет по периодам и окончательный расчет. Согласно ГК РФ [2] единовременная выплата (ст. 486, 735, 746, 781) – производится только после выполнения поставщиком своих обязанностей. В договоре устанавливается, каким документом подтверждается факт исполнения обязательств. От даты его подписания и устанавливается срок перечисления. Понятно, что в такой ситуации говорить об авансовых платежах не приходится. Однако здесь необходимо сказать об удорожании строительно-монтажных работ, т.к. исполнитель должен профинансировать их полностью за свой счет.

Стороны могут предусмотреть условие о выплатах частями. Согласно действующему законодательству [2] в договоре указывают период исполнения каждого этапа, размер платежа по ним и дату окончательного выполнения обязательств и расчета.

Далее будут расписаны этапы расчета авансового платежа для коммерческих организаций в сфере строительства. Именно на данных этапах строительная организация может реально управлять процессом формирования величины дебиторской задолженности, т.к. именно перед подписанием договора на выполнение строительно-монтажных работ существует возможность установить величину авансового платежа.

Методика расчета прогнозной величины дебиторской задолженности для строительной компании в рамках одного контракта или этапа выполнения СМР

Согласно действующему законодательству, а именно части 2.1. статьи 52 Градостроительного кодекса РФ [3], авторы считают, что строительная компания является членом саморегулируемой организации. Вследствие чего, она может заключать договора на выполнение строительно-монтажных работ свыше 3 млн. руб.

Если же сумма в договорах подряда до одного миллиона рублей, то стоит установить размер аванса от 80 % от суммы контракта. Если стоимость контракта варьируется в промежутке 1 < ∑ > 3 миллионов рублей, то по мнению авторов стоит установить размер авансового платежа от 60 %. Контракты, в которых сумма превышает 3 миллиона рублей, следует указать тип предприятия.

На шестом этапе рассмотрим типы предприятия. По мнению Савельевой И.П. [4] малый и средний бизнес в строительной отрасли, в настоящее время вытеснен в сферу субподрядных работ и специализируется на устройстве внутридомовых сетей, монтаже отопительного и вентиляционного оборудования, электромонтажных, кровельных, отделочных и других видах работ. Это связанно с политикой крупных застройщиков, которые доверяют небольшим компаниям только такие виды работ, при условии соблюдения сроков и качества.

К факторам, влияющим на успешное функционирование малых и средних строительных предприятий-контрагентов (этап 7), относятся: организационно-правовая форма собственности, вид хозяйственной деятельности, специализация. Определить влияние такого фактора, как численность работающих на одном предприятии (рабочих, специалистов, управленцев), практически невозможно, т. к. этот показатель значительно разнится.

К числу основных факторов, влияющих на показатели кредитной политики относительно контрагентов являющихся представителями среднего и крупного бизнеса (этап 8) относится репутация. Положительная деловая репутация компании определяет факт принятия контрагентами решения по вопросам сотрудничества с ней, помогает привлечь высококвалифицированные кадры, обеспечивает доступность к инвестиционным ресурсам и высококачественным профессиональным услугам, выступает своеобразным кредитом доверия. Как вариант, можно узнать информацию на сайте ИФНС (https://www.nalog.ru) [5]; на сайте Арбитражного суда – какие иски поданы в отношении этой компании и какие иски подала компания (http://www.arbitr.ru) [6]; на сайте ФССП России – есть ли в отношении указанной компании исполнительные производства (http://fssprus.ru) [7].

Далее рассмотрим сводные показатели (этап 9), влияющие на кредитную политику организации, вне зависимости от масштабов контрагента. Предложенные показатели должны быть информативными и доступными для предприятия. Они базируются на информации из бухгалтерской отчетности и внутренних статистических данных о взаимоотношениях с компанией-контрагентом.

В качестве основных авторы предлагают рассмотреть 4 показателя, по которым будет рассчитываться процент авансового платежа. Ниже представлены данные показатели с привязкой к процентной величине авансового платежа.

1) насколько своевременно расплачивался претендент по своим счетам в прошлом (0-35 процентов);

2) сколько непогашенных долгов разного типа сейчас есть у контрагента (0-35 процентов);

3) продолжительность работы с претендентом (0-15 процентов);

4) количество имеющихся у претендента в настоящий момент договоров и контрактов (0-15 процентов).

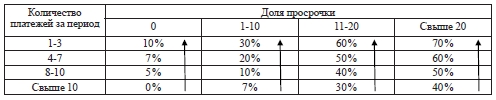

Сформируем матрицу для первых двух показателей. Полученные результаты представим в таблице 1.

Так, например, из табл. 1 видно, что при таком количестве платежей как (4-7) и доле просрочки в 0 %, контрагенту будет доступен авансовый платеж в 7 %. Но чем больше платежей задерживал контрагент, тем больше будет авансовый платеж. Так, при меньшем количестве платежей (1-3) и при большей доле просрочки (более 20 %) авансовый платеж будет 70 %.

Определение ранговых номеров сведем в форму, представленную в таблице 2.

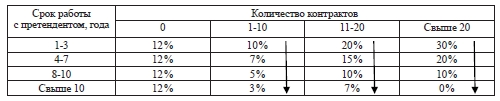

Рассмотрим матрицу для последующих двух показателей (3 и 4). Результаты сведем в таблицу 3.

Из таблицы 3 видно, что при таком сроке работы с претендентом как 8-10 лет и количестве контрактов в 0, контрагенту будет доступен авансовый платеж в 12 %. Из первого столбца видно, что авансовый платеж в размере 12 % является константой. Но чем больше количество контрактов имеет контрагент, тем меньше будет авансовый платеж. Так, при таком же сроке работы с претендентом как 8-10 лет, но количество контрактов свыше 20, авансовый платеж будет 10 %.

Определение ранговых номеров представлено в таблице 4.

Таблица 1

Матрица для определения величины авансового платежа (по показателям 1 и 2)

Таблица 2

Матрица для определения величины авансового платежа (по показателям 1 и 2)

|

Количество платежей (i) |

Доля просрочки (j) |

|||

|

j1 |

j2 |

j3 |

j4 |

|

|

i1 |

X11 |

X12 |

X13 |

X14 |

|

i2 |

X21 |

X22 |

X23 |

X24 |

|

i3 |

X31 |

X32 |

X33 |

X34 |

|

i4 |

X41 |

X42 |

X43 |

X44 |

Таблица 3

Матрица для определения величины авансового платежа (по показателям 3 и 4)

Таблица 4

Матрица для определения величины авансового платежа (по показателям 3 и 4)

|

Срок работы с претендентом, года |

Количество контрактов |

|||

|

j1 |

j2 |

j3 |

j4 |

|

|

i1 |

Y11 |

Y12 |

Y13 |

Y14 |

|

i2 |

Y21 |

Y22 |

Y23 |

Y24 |

|

i3 |

Y31 |

Y32 |

Y33 |

Y34 |

|

i4 |

Y41 |

Y42 |

Y43 |

Y44 |

Из 4 показателей представленных ранее следует, что можно сформировать сводную рекомендуемую величину авансового платежа по n-му контракту (формула 1):

ΣДЗn = Xij + Yij, (1)

где ΣДЗn – рекомендуемая величина предоплаты в % от суммы n-го контракта.

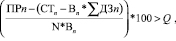

В качестве критерия оценки достаточности величины предоплаты (этап 10), авторы считают, что необходимо провести сравнительный анализ относительно безрисковой процентной ставки (безрисковой нормы доходности). Данный расчет представлен в виде формулы 2.

(2)

(2)

где ПРn – расчетная прибыль (берется из проектно-сметной документации) от n-проекта (этапа проекта);

СТn – расчетная себестоимость работ, услуг (берется из проектно-сметной документации) от n-проекта (этапа проекта);

Вn – выручка по договору от реализации n-проекта (этапа проекта);

N – количество полных лет, реализации проекта (этапа проекта);

Q – безрисковая процентная ставка, равна ключевой ставке Банка России [8] или ставки бескупонной доходности Московской биржи [9].

Если не выполняется условие, прописанное в формуле 2, то тогда возможны две рекомендации: первая – отказ тот заключения договора; вторая – пересмотр процента авансового платежа по договору или отдельному этапу в сторону увеличения.

Заключение

Все вышеизложенные значения приведут к расчету оптимальной величины дебиторской задолженности. На основании информации, полученной перед заключением договора о выполнение работ, строительная компания может управлять процессом формирования дебиторской задолженности, достаточно точно прогнозировать кассовые разрывы и планировать привлечение дополнительного финансирования. Планирование поступления платежей от дебиторов обеспечивает финансовую устойчивость строительной организации. Что в свою очередь позволяет предприятию получать достаточную для воспроизводства и развития прибыль, своевременно и в полном объеме выполнять свои обязательства по платежам перед поставщиками, персоналом, и в итоге, предотвратить возникновение финансового кризиса.

Библиографическая ссылка

Еремеев Д.В., Мартынова Т.А., Казанская Н.Н., Князева И.О. ФОРМИРОВАНИЕ ВЕЛИЧИНЫ ДЕБИТОРСКОЙ ЗАДОЛЖЕННОСТИ В СТРОИТЕЛЬНОЙ ОРГАНИЗАЦИИ // Вестник Алтайской академии экономики и права. 2020. № 8-1. С. 48-54;URL: https://vaael.ru/ru/article/view?id=1254 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.1254