Введение

Зависимость от сырьевых товаров, от доходов от экспорта сырьевых товаров или от импорта сырьевых товаров определяется путем применения критерия, предложенного в публикации UNCTAD and FAO (2017 г.) [1], а также Nkurunziza, Tsowou and Cazzaniga (2017 г.) [2]. Зависимость от экспорта (импорта) сырьевых товаров определяется как отношение объема экспорта (импорта) сырьевых товаров (сельскохозяйственной продукции, полезных ископаемых, руды, металлов и нефти) к общему объему товарного экспорта в денежном выражении. Страна считается зависимой, по экспорту, если показатель выше 0,60 (зависимой по импорту – если соответствующий показатель выше 0,3).

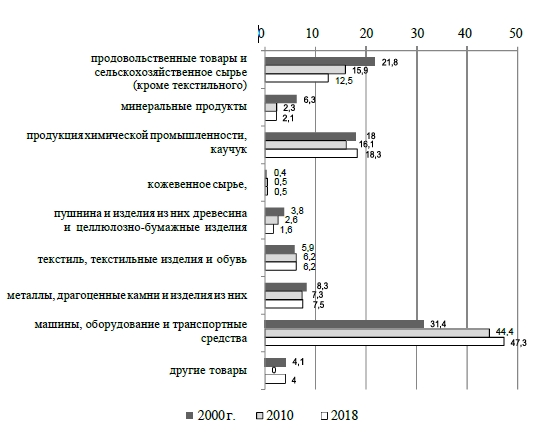

Структура импорта товаров Российской Федерации в динамике показана на рисунке 1. По группе «машины, оборудование и транспортные средства» коэффициент зависимости импорта в 2018 г. составляет 47,3% (в 2017 г. – 44,4%), что выше нормативного значения 30% и свидетельствует о зависимости страны от импорта машин и оборудования, росте этой зависимости. Это объясняется преобладающим заимствованием зарубежных технологий.

Рис. 1. Структура импорта Российской Федерации в динамике, %

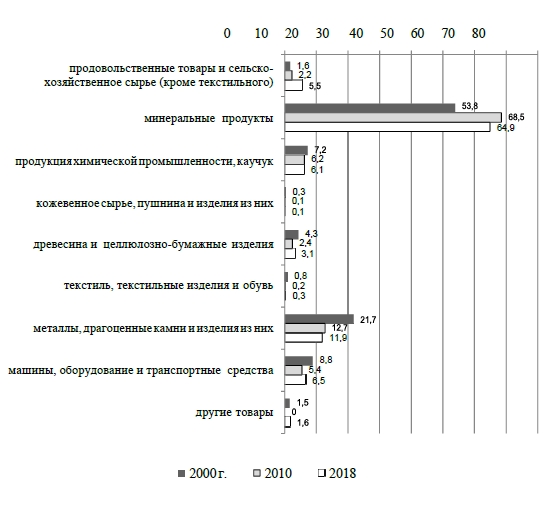

Рис. 2. Структура экспорта Российской Федерации в динамике, %

Структура экспорта товаров Российской Федерации в динамике показана на рисунке 2. По группе «минеральные продукты» коэффициент зависимости экспорта в 2018 г. составляет 64,9% (в 2017 г. – 68,5%), что выше нормативного значения и свидетельствует о зависимости страны от экспорта минеральных продуктов, росте этой зависимости.

Цель исследования – определить основные направления стимулирования экспорта продукции АПК.

Материал и методы исследования

Материалом для исследования послужили данные Росстата, официальные документы Минэкономразвития России, Минсельхоза России, ФАО и других международных организаций. Использовались методы: монографический, сравнительного анализа, абстрактно-логический, экспертных оценок, корреляционно-регрессионный, экономико-математический.

Результаты исследования и их обсуждение

Зависимость от сырьевого экспорта влияет на экономический рост и его социальную составляющую (рисунок 3). Хотя по заявлению министра финансов России А.Г. Силуанова снижение цен на нефть оказывает сильное негативное влияние на экономику, но большее внимание сейчас необходимо обратить на последствия от пандемии нового коронавируса, поскольку она влияет непосредственно на целые отрасли [3].

Снижение зависимости Российской Федерации по экспорту возможно за счет расширения экспорта других видов продукции [4].

Рис. 3. Влияние снижения цен на сырьевые товары на социальную составляющую роста

Перед сельским хозяйством поставлена задача – увеличить до 2024 г. объем экспорта более чем в два раза, до 45 млрд долл. Уже сегодня российские производители достигли большинства показателей, предусмотренных Доктриной продовольственной безопасности, происходит переход от импортозамещения к росту экспорта. Объем экспорта продукции АПК вырос с 17,8 млрд долл. США в 2016 г. до 25,8 млрд долл. США в 2018 г. Зерно и масложировая продукция занимают лидирующие позиции в объеме экспорта отечественного АПК. Постепенно увеличиваются поставки мяса.

По прогнозам Минсельхоза, экспорт зерновых к 2024 г. составит более 11 млрд долл., что предполагает увеличение валового сбора зерновых культур на 28%.

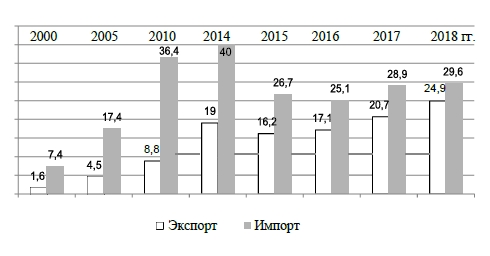

Данные рисунка 4 свидетельствуют о поступательном росте объемов экспорта продовольственных товаров и сельскохозяйственного сырья – в 15,5 раз с 2000 по 2018 г. При этом импорт сократился в период с 2014 по 2016 г., что связано с санкционными ограничениями и реализацией политики импортозамещения. Однако объемы импорта продовольственных товаров и сельскохозяйственного сырья превышают объемы экспорта и в 2017 и 2018 гг. импорт возрос. Высокие объемы импорта обусловлены ресурсной зависимостью сельскохозяйственного производства, так как семена, вакцины и препараты для животных, племенной скот и инкубационное яйцо завозятся по импорту. Ситуация должна поправиться за счет реализации программ по селекции и семеноводству, развитию селекционно-генетических центров.

Экспортные возможности сельскохозяйственных товаропроизводителей определяются тенденциями мирового рынка, обусловленных ростом населения и его доходов, что расширяет возможности экспорта в странах Юго-Восточной Азии и Африки; соблюдением норм здорового образа жизни в развитых странах, что способствует повышению интереса к органическим продуктам; ростом производства биопродуктов, получаемых в ходе глубокой переработки сельскохозяйственных культур; ростом спроса на биотопливо; получением продуктов с новыми потребительскими свойствами с помощью генетической модификации, например, создание сортов пшеницы без глютена; внедрением ландшафтно-адаптивной системы земледелия на базе Интернета вещей.

С 2000 г. Россия является одним из лидеров-экспортеров зерна, поставляя продукцию в 150 стран. В экспорте продукции АПК в 2018 г. зерновые составили 42,1%, или 10,5 млрд долл. Чтобы удерживать достигнутые позиции на мировом рынке необходимо не только развивать передовые технологии, внедрять инновации в производство и переработку зерновых, но и учитывать глобальные тренды развития рынка сельскохозяйственной продукции и продовольствия.

Несмотря на лидерство России в экспорте зерновых культур, удельный вес экспорта продуктов глубокой переработки очень низкий. Прирост доли России в мировом экспорте зерновых культур возрос на 2,7 п.п., экспорт продуктов глубокой переработки из зерна возрос в структуре экспорта на 0,41 п.п., т.е. преобладает сырьевой экспорт. В регионах есть положительный опыт расширения экспорта продуктов переработки зерна. Так, в Алтайском крае, в 2018 г. экспорт продуктов перемола в натуральном выражении вырос почти на 17 тыс. т к 2017 г. Поставки за рубеж составили 88,5 тыс. т. на 27,5 млн долл. США. В Воронежской области глубокую переработку зерновых осуществляет крахмалопаточный завод ООО СП «ДОН» мощностью 150 т кукурузного зерна в сутки, который производит кукурузный крахмал, модифицированный крахмал, глютен, зародыш. Продукция экспортируется в Беларусь.

К наиболее востребованным товарам глубокой переработки зерна с высокой добавленной стоимостью относят модифицированный крахмал, аминокислоты, глюкоза и глюкозо-фруктозные сиропы, а также органические кислоты и биопластик. Компания «Ньюбио» строит в Волгоградской области новый высокотехнологичный комплекс по глубокой переработке зерна кукурузы мощностью 130 тыс. т в год. Завод будет перерабатывать 50% выращенного в области зерна кукурузы и производить мальтодекстрины (полисахариды), крахмал и компоненты кормов. Половина от всего объема планируется экспортировать в страны Южной Америки, Африки, Южную Корею, Японию, Индонезию.

Рис. 4. Экспорт и импорт продовольственных товаров и сельскохозяйственного сырья, млрд долл.

Для расширения экспорта необходимо продвигать региональные бренды и развивать маркетинг, повысить известность российских продуктов с географической идентификацией до уровня зарубежных.

Институциональную поддержку сельскохозяйственному экспорту оказывают Россельхозбанк и АО «Российский экспортный центр».

Российский экспортный центр (РЭЦ) – государственный институт поддержки несырьевого неэнергетического экспорта. В 2017 г. РЭЦ поддержал АПК на 1,3 млрд долл. Российские экспортеры получают до 80% субсидии в РЭЦ при участии в выставочных мероприятиях. Другая важная программа – Made in Russia. Это сертификация под брендом Российской Федерации, которая предусматривает серьезную промоушн-программу в 11 странах мира.

Россельхозбанк реализует комплекс мер для эффективного обслуживания и финансирования экспортеров АПК: акция «Агроэкспорт», предоставляющая клиентам пакет услуг без комиссии, Центр компетенций по обслуживанию ВЭД для консультирования, реализация программы акселерации для экспортеров совместно с АО «Российский экспортный центр», синхронизация продуктов банка с мерами государственной поддержки.

Ориентируясь на сегмент малых форм хозяйствования, АО «Россельхозбанк» предлагает цифровую экосистему РСХБ Farming as a Service (Сельское хозяйство как услуга). Она позволит фермерам автоматизировать решение основных задач: банковское обслуживание, поиск и привлечение сезонных рабочих, получение квалифицированной ветеринарной помощи, возможности цифрового управления фермой, продвижения продукции и ее сбыт, в т.ч. на сегмент HoReCa, развитие агротуризма.

По оценкам Россельхозбанка потенциал импортозамещения для большей части страны практически исчерпан и составляет не более 5% [5]. Агропромышленный комплекс Дальнего Востока обладает самым большим потенциалом развития АПК среди всех макрорегионов России. Здесь сохраняется дефицит предложения сельскохозяйственной продукции для внутреннего потребления и есть значительные перспективы увеличения объемов экспорта. Дополнительный объем сельхозпродукции, востребованной на территории ДФО, составил, по оценке РСХБ, 1,25 млн т, из которых большая часть приходится на молоко-сырье, тепличные овощи, свинину и мясо бройлера. Основным экспортным товаром для региона станет соя. Планируется строительство завода в г. Уссурийск Приморского края, который будет выпускать до 220 тыс. т соевой продукции в год: масло, шрот, лецитин, оболочка, концентрат, меласса.

Регионы Российской Федерации дифференцированы как по существующей доле региона в экспорте продукции, так и по возможностям удвоения его объемов.

Ростовская область по итогам 2018 г. сохраняет первое место в России по экспорту продукции АПК – 23,9 млн т на сумму 5,4 млрд долл. США – 21,7% общероссийского объема. Отличительная особенность региона – развитый комплекс зернохранилищ с общим объемом единовременного хранения 4,1 млн т зерна, 32 портовых терминала. В структуре экспорта 73,1% занимает зерно, 13% жиры и масла животного или растительного происхождения, 45 – корма для животных. Продукция поставляется в 109 стран мира. Ростовская область экспортирует продукцию АПК, произведенную в других регионах.

Краснодарский край занимает третье место или 10% среди экспортеров России после Ростовской области и г. Москва. Основной экспортный продукт – зерно. В 2018 г. экспорт региона составил 10 млн т или 2 млрд долл. США. 20% регионального экспорта составляет продукция пищевой и перерабатывающей отрасли, в основном масложировая. Среди стран-экспортеров – Турция, Египет, Вьетнам, Израиль, Индонезия.

Экспорт продукции АПК Республики Мордовия составил в 2018 г. более 16 млн долл. США. 13 предприятий Республики поставляют продукцию в 25 стран, в т.ч. макаронные, кондитерские изделия.

ГК «Содружество» Калининградской области планирует строительство завода по производству белковых концентратов (SPC) мощностью 500 т/сутки с объемом финансирования 4,5 млрд руб. 90% продукции будет экспортироваться.

Инвестиционный проект «АПП «Ставрополье» стоимостью 9,5 млрд руб. предусматривает создание плодоовощного комплекса с заводом по производству замороженных овощей и сублимировнных продуктов; завода по глубокой переработке кукурузы.

Для Карачаево-Черкесской Республики перспективной продукцией для экспорта является баранина. В 2018 г. экспорт продукции животноводства составил более 4,35 млн долл. США, в т.ч. экспорт баранины – 862 т. Основные поставки осуществлялись в Республику Иран (59% общего экспорта). Для развития экспорта в республике до 2022 г. реализуется инвестиционный проект по разведению овец карачаевской породы на 50 тыс. голов на сумму 785 млн руб.

Объем экспорта мяса баранины на Ставрополье возрастет за счет реализации проекта «Дамате» с объемом инвестиций 2 млрд руб. Инвестиционный проект предусматривает строительство мясохладобойни и откормочника по разведению и содержанию племенного мелкого рогатого скота. Расчетный выпуск основной мясной продукции 25,4 т/сутки. Предусматривается сертификация продукции по стандартам «халяль», «кошер».

Компания ООО «ЭкоНиваАгро» Воронежской области завершила строительство четырех молочных комплексов, в 2019 г. было введено семь. В 2020 г. будут открыты два комплекса по технологии органического производства. Компания инвестирует в проекты по переработке молока. Молочный завод в Аннинском районе был сертифицирован на экспорт продукции в Китай. Планируется экспортировать сыр, сухое молоко, детское питание, масло в Китай, страны Юго-Восточной Азии, арабские страны.

ООО «Ромадановосахар» Республики Мордовия поставляет мелассу свекловичную и жом сухой свекловичный гранулированный в страны Прибалтики и Германию. Жомосушильный комплекс строится в Орловской области ООО «Залогощенский сахарный завод». Объем экспорта сахара и свекловичного жома в 2020 г. увеличится на 1 млн долл. США, планируемые рынки сбыта Швеция и Узбекистан.

Государственная поддержка несырьевого экспорта осуществляется через АО «Российский экспортный центр» (РЭЦ), Российское агентство по страхованию экспортных кредитов и инвестиций (АО «ЭКСАР»), АО «Росэксимбанк».

В динамике среди мер поддержки преобладает нефинансовая и агентская поддержка.

РЭЦ совместно с Минсельхозом России ведется работа по продвижению на зарубежных рынках российского национального зонтичного бренда Good Food Russia, объединяющего российскую пищевую продукцию, изготовленную из натуральных компонентов и отвечающую российским и международным стандартам.

РЭЦ предлагает организациям, планирующим развивать экспортную деятельность, пройти обучение в «Школе экспорта РЭЦ» на базе РЭЦ с привлечением РАНХиГС, ВШЭ, РЭУ им. Плеханова.

Экспорт продукции АПК сдерживается высокими издержками производства в агропромышленном производстве, низкими темпами модернизации материально-технической базы, неупорядоченностью налоговых и таможенных процедур – возврата НДС при экспорте; сокращения стран традиционных экспортеров из-за санкционных барьеров.

Ограничения для перевозки зерна на экспорт существуют в территориально удаленных регионах, как логистические, так и виде высоких тарифов на перевозки. Для Сибири и Алтайского края необходимо создание новых и развитие существующих мощностей портовой перевалки и сухопутных пограничных переходов в Забайкалье, на Дальнем Востоке и Азово-Черноморском бассейне. Необходимо оптимизировать железнодорожные тарифы и увеличить парк подвижного состава.

Многие экспортные рынки остаются недоступными для экспортной продукции. Неблагополучная ситуация с болезнями животных ограничивает доступ на рынки Японии, Республики Кореи, ЕС, Вьетнама мяса птицы, свиней.

Для выполнения требований стран ЕС по подтверждению отсутствия применения экспортной подконтрольной продукции остатков лекарственных средств, оформления ветеринарных сертификатов, необходимо проведение испытаний в аккредитованных лабораториях каждой партии экспортируемой продукции. По условиям контрактов страны-импортеры требуют проведения проверки не реже одного раза в год. Однако не все аккредитованные лаборатории могут проводить весь спектр исследований и территориально доступны сельскохозяйственным товаропроизводителям. Необходимо проводить дальнейшую унификацию и гармонизацию нормативно-правовой базы в сфере таможенных платежей и ветеринарных требований стран-участниц ЕАЭС.

В Новосибирской области завершается строительство одного из крупнейших в России молочных заводов с производительностью 1150 т молока в сутки. Строящийся завод, находящийся под управлением ГК «ЭкоНива», станет одним из крупнейших в России производителей молочной продукции, в том числе – сыров российской, голландской, швейцарской групп, сливочного масла, йогуртов и сухой деминерализованной сыворотки. Сыры планируют поставлять в центральную часть России и на экспорт, в страны юго-восточной Азии.

Российский лидер по производству бутилированного подсолнечного масла в стране компания «Юг Руси» (марки «Золотая Семечка», «Злато», «Аведовъ», «Аннинское», «Юг Руси», и др.) планирует к 2020 г. увеличить объем экспорта более чем на 200 млн долларов за счет дозагрузки перерабатывающих мощностей. На текущий момент «Юг Руси» обладает мощностями по переработке 2,1 млн т маслосемян в год, сетью элеваторов общей емкостью по хранению 1,4 млн т зерна, морским портовым терминалом в г. Ростове-на-Дону общей пропускной способностью 2,8 млн т в год.

Новые возможности для экспорта открывает вступление в силу Федерального закона «Об органической продукции и о внесении изменений в отдельные законодательные акты Российской Федерации» от 03.08.2018 N 280-ФЗ. Приказом № 524 Минсельхоза России утверждены программы продвижения и увеличения объемов экспорта отдельных видов продукции АПК до 2020 г., в том числе продукции микро-, малых и средних предприятий паспорта федерального проекта «Экспорт продукции АПК». В числе утвержденных программ – развитие экспорта нишевой продукции с высокой маржинальностью, в которую вошла локальная отраслевая программа органическое сельское хозяйство.

За исключением стран ЕС и Северной Америки (США и Канада), экспорт органической продукции регулируется так же, как и традиционной. Однако импорт и экспорт органической сельскохозяйственной продукции часто выводятся из-под квотирования путем признания эквивалентности системы регулирования органической продукции и органического соответствия зарубежных стран (Аргентина, Индия, США, Европейский Союз, Япония) и прямой органической сертификации аккредитованными/признанными органами страны-импортера (США, Китай, Япония).

В странах с экспортно-ориентированным сельским хозяйством (Индия, Аргентина, Тунис) основная доля поддержки связана не с агроэкологией, а с повышением объема экспорта, компенсируются затраты на сертификацию, на маркетинг и продвижения национальной органической продукции, снижаются налоговые платежи.

Вместе с тем при всех положительных эффектах, ожидаемых от роста экспорта продовольственных товаров и сельскохозяйственного сырья, обратим внимание на влияние экспортных поставок на экономический рост.

В.В. Ивантер и соавторы отмечают, что экспортные поставки являются «связанными» в силу необходимости поддержания относительной внешнеторговой сбалансированности; сложившийся режим воспроизводства мощностей в самих отраслях-экспортерах определяет нагрузку на экспорт как источник финансирования инвестиций или в обеспечение качественных характеристик продукции, необходимых для эффективной конкурентной борьбы на внешних рынках; явление «анклавизации» отечественной экономики, когда предприятие прекращает производить продукцию, отвечающую спросу, адекватному отечественным производственно-технологическим условиям и другой ценовой среде, и переключается на поставки продукции за рубеж, перестаивает не только ассортимент, но и технологию производства, постепенно все больше изолируется от национальной экономической и технологической среды и становится анклавом мирового хозяйства на российской территории» [6].

Рассмотрим возможности увеличения объемов экспорта с учетом увеличения объемов потребления продуктов питания населения при достижении соответствующих норм потребления, роста численности населения по данным высокого прогноза Росстата, сокращения импорта в 2 раза в свете решения задач по импортозамещению. По экспорту рассчитывалась возможность его удвоения в физических объемах к 2024 году, хотя в прогнозах Минэкономразвития России предполагается рост объемов экспорта продовольственных товаров и сельскохозяйственного сырья ежегодно на 8,5% и роста цен на экспортную продукцию на 4% [7].

Нормы потребления достигнуты по мясу и яйцу. По этим видам продукции возможно удвоение экспорта и сокращение импорта. Также рост экспорта возможен по картофелю и овощным культурам. В потреблении мяса нарушена структура потребления по видам мяса. Рекомендуется потребление говядины 20 кг на душу населения в год, свинины – 18 кг/ год, баранины – 3 кг/год. Преобладает потребление мяса птицы – 48 кг вместо 31 кг. Изменение структуры в соответствии с нормами потребления зависит от роста платежеспособности населения и соответственно потребительского спроса. По молоку и молокопродуктам, фруктам и ягодам потребление не соответствует нормам, экспорт целесообразно оставить на том же уровне, возможно сокращение импорта. Необходим рост производства по молоку на 30%, по фруктам и ягодам – на 50%.

Для продовольственных товаров объемы потребления определим по балансам товарных ресурсов [8]. По некоторым товарам нормы потребления по растительным маслам, сахару выше рекомендованных, поэтому рост не запланирован. Удвоение экспорта и сокращение импорта на 50% возможно при росте производства на 3-5 % по молочным и мясным продуктам и до 20% на кондитерские изделия. Рост экспорта кондитерских изделий позволит поддержать сахарную отрасль, так как переход к здоровому образу жизни требует снижения его потребления с 39 кг/чел до 24 кг/чел. в год, а излишки сахара приводят к нестабильности цен и банкротству производителей.

Еще одна сторона расширения экспорта – поддержание цен на отечественном рынке. В таблице 1 представлены сравнительные данные по средним ценам в розничной торговле, у сельхозтоваропроизводителей, внешней торговли.

Таблица 1

Сравнение цен на продовольственные товары, долл. США за т.

|

Вид цены |

Вид продукции |

2016 г. |

2017 г. |

2018 г. |

2018 г. к 2016 г. |

|

Средние фактические экспортные цены |

Картофель свежий или охлажденный |

101 |

127 |

122 |

120,8 |

|

Средние потребительские цены на отдельные виды продовольственных товаров |

Картофель |

333,8 |

386,3 |

343,2 |

125,6 |

|

Средние цены производителей сельскохозяйственной продукции |

Картофель |

168,9 |

201,5 |

180,6 |

130,7 |

|

Средние фактические экспортные цены |

Мясо птицы свежее и мороженое |

1023 |

1059 |

1040 |

101,7 |

|

Средние потребительские цены на отдельные виды продовольственных товаров |

Куры охлажденные и мороженые |

2283,1 |

2192,5 |

2177,5 |

116,5 |

|

Средние цены производителей сельскохозяйственной продукции |

Птица сельскохозяйственная живая |

1192,6 |

1181,5 |

1019,8 |

104,5 |

|

Справочно: курс доллара |

60,66 |

57,60 |

69,47 |

- |

|

Примечание. Рассчитано по данным Росстата

Как видно из таблицы 1 цены в розничной торговле в 2-3 раза превышают цены экспорта и цены у сельскохозяйственных товаропроизводителей. Цены экспорта растут меньшими темпами, чем розница и цены производителей. Постепенное выравнивание цен экспорта и внутренних цен ограничит возможности экспорта. Сельскохозяйственным товаропроизводителям необходимо снижать себестоимость продукции, а государству – регулировать цены в розничной торговле.

Расширять экспорт продовольственных товаров и сельскохозяйственного сырья необходимо не любой ценой, а приоритетно удовлетворяя потребности собственного населения.

Выводы

Таким образом, экспортные возможности сельскохозяйственных товаропроизводителей определяются тенденциями мирового рынка. Перспективы расширения экспорта сельскохозяйственной продукции связаны с освоением азиатских рынков, развитием экспорта продуктов глубокой переработки, органической продукции.

Увеличение объемов производства сельскохозяйственной продукции возможно на основе повышения урожайности, развития орошения, применения новых высокопроизводительных сортов, использования современных средств защиты растений, внесения удобрений развития мелиорации, повышения качества продукции, ее конкурентоспособности. Потенциал для прироста производства зерна в сортосмене озимых культур, использовании элитных семян, внедрения ресурсосберегающих технологий и научных разработок. Целесообразно также предоставление предприятиям пищевой и перерабатывающей промышленности льготных кредитов на закупку сырья.

Библиографическая ссылка

Труба А.С., Марков А.К., Можаев Е.Е. ОСНОВНЫЕ НАПРАВЛЕНИЯ СТИМУЛИРОВАНИЯ ЭКСПОРТА ПРОДУКЦИИ АПК // Вестник Алтайской академии экономики и права. 2020. № 7-1. С. 197-206;URL: https://vaael.ru/ru/article/view?id=1227 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.1227