Введение

Актуальность проблематики разработки и совершенствования инструментария моделей и методов оценки и рейтингования коммерческих банков по уровню надежности связана с необходимостью модернизации известных и адаптации новых методик, основанных на использовании расширенного набора первичных показателей надежности и сведения их в интегральном показателе, позволяющим делать обоснованные выводы о сравнительном положении исследуемого коммерческого банка по индексу надёжности в ряду его конкурентов на региональном и федеральном уровнях.

Цель исследования – критическая оценка известных и широко применяемых в российской банковской практике методик оценки и рейтингования универсальных коммерческих банков по уровню надежности и выбор направлений их адаптации к изменяющимся условиям функционирования и ограничениям финансового рынка.

Объект исследования – методики оценки сравнительного положения исследуемого коммерческого банка по уровню надежности финансово-экономической основы.

Предмет исследования – финансовые и нефинансовые показатели коммерческих банков, характеризующие уровень надежности финансово-экономической основы, находящихся в открытом доступе.

Методологические основы исследования

Деятельность коммерческих банков в Российской Федерации регулируется следующими нормативно-правовыми документами, которые составили основу нормативной базы исследования:

- гражданским Кодексом Российской Федерации [1];

- федеральным законом от 10 июня 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» [2];

- федеральным законом от 02 декабря 1990 г. № 395-1 «О банках и банковской деятельности» [3];

- федеральным законом от 10 декабря 2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле» [4];

Гражданский кодекс определяет правовое положение кредитных организаций как хозяйствующих субъектов. Федеральный закон «О Центральном банке Российской Федерации (Банке России)» закрепляет принципы взаимоотношений кредитных организаций, устанавливает права и обязанности Банка России и его полномочия по контролю соблюдения требований нормативных актов.

В федеральном законе «О банках и банковской деятельности» приведена структура банковской сферы РФ, порядок выдачи лицензий и регистраций кредитных организаций.

Нормативно-правовой акт «О валютном регулировании и валютном контроле» дает право негосударственным кредитным предприятиям на совершение валютных операций и устанавливает контроль за их проведением.

Авторы провели детальный анализ источников по проблематике оценки и учета в моделях банковской фирмы рисков кредитно-инвестиционной деятельности, оценки и управления надежностью субъектов рынка, в том числе и банковских организаций [5-14].

Особое внимание было уделено конкретизации понятий надежности финансово-экономической основы банка и устойчивости его деятельности в турбулентной рыночной среде. Наряду с собственными наработками авторов в этом направлении привлекались и другие источники [15-19].

В статье широко использовался массив нормативно-справочной информации, заимствованный из информационно-аналитических сайтов [20-27].

Результаты исследования и их обсуждение

1. Понятие и факторы надежности коммерческого банка.

В соответствии с инструкциями регулятора коммерческие банки обязаны создавать резервы в целях обеспечения надежности своей финансово-экономической основы [15]. В порядке, установленным ЦБ, кредитные организации должны классифицировать активы по риску и выделять сомнительные операции. Кредитным организациям предписано соблюдать обязательные нормативы, предельные значения которых установлены законодательством РФ (Федеральный закон «О Центральном Банке Российской Федерации»).

Процедура оценки надежности коммерческого банка, как правило, включает последовательность взаимосвязанных действий [13]:

1. общая оценка финансовой основы надежности банка;

2. общая оценка качества исполнение банком обязательств перед клиентами;

3. оценка ликвидность активов банка;

4. оценка доли рисковых сделок;

5. оценка качества операций с физическими и юридическими лицами.

В оценках надежности коммерческого банка выделяют следующие уровни [5]:

1) абсолютная – банк покрывает большую часть обязательств перед клиентами в оговоренные сроки и имеет достаточную ликвидность пассивно-активных операций для условий «не шоковой» экономики;

2) относительная – банк покрывает значительную часть риска, однако не способен обеспечить достаточную ликвидность пассивно-активных операций в период масштабного кризиса или паники вкладчиков [12];

3) сомнительная – ликвидность банка достаточна для периодов подъема экономики и благоприятной экономической обстановки.

Далее будем также использовать дифференциацию факторов, влияющих на надежность финансово-экономической основы банка, на эндогенные и экзогенные. Экзогенные – факторы, характеризующие состояние макроэкономики и политической ситуации в стране, на глобальных рынках и др., в том числе, факторы ситуации форс-мажора, возникающие не по вине банка [14]. Эндогенные – факторы, негативно влияющие на надежность банковской организации и связанные с ее организационно-правовым полем: ошибки топ -менеджмента, некорректная стратегия управления, недостаточное взаимодействие с кредиторами и акционерами, политика сомнительных и рискованных сделок [11].

2. Методологические основы модели В.С. Кромонова оценки уровня надежности коммерческого банка.

Для расчета уровня надежности кредитной организации аналитики оперируют финансовыми показателями, публикуемые организациями раз в полгода. К ним относятся: рентабельность капитала, коэффициенты ликвидности, достаточность капитала, объемы депозитов [7].

В современной банковской практике широко применяется методика В. С. Кромонова, базирующаяся на мониторинге финансового положения кредитной организации. В соответствии с методикой В.С. Кромонова создается банковское предприятие, находящееся в «идеальном» финансовом состоянии [9]. Оценка уровня надежности анализируемого банка включает этапы:

- расчет первичных коэффициентов надежности;

- расчет интегрального индекса надежности.

Исходной информацией являются следующие абсолютные показатели по счетам второго порядка: уставной фонд (УФ); собственный капитал (К); обязательства до востребования (ОВ); суммарные обязательства (СО); фонд обязательных резервов (ФОР); ликвидные активы (ЛА); работающие активы (АР); защищенный капитал (ЗК) [6].

На основе этих данных рассчитываются 6 коэффициентов – «первичных индикаторов надежности» [15]:

1) Генеральный коэффициент надежности:

,

,

характеризующий степень защищенности рисковых вложений банка;

2) Коэффициент мгновенной ликвидности:

,

,

показывающий долю клиентских средств в объеме собственных кредитных ресурсов банка;

3) Кросс-коэффициент:

,

,

характеризующий риск, принимаемый банком при использовании заемных средств;

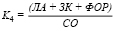

4) Генеральный коэффициент ликвидности:

,

,

отражающий способность банка в случае невозврата выданных ссуд погасить требования кредиторов за счет имеющейся ликвидности;

5) Коэффициент защищенности капитала:

,

,

показывающий долю ликвидных активов, размещенных в целях защиты от инфляции;

6) Коэффициент фондовой капитализации прибыли:

,

,

характеризующий темп капитализации полученной банком прибыли.

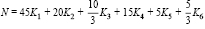

Интегральный индекс надежности банка предложено рассчитывать по формуле:

По мнению В. С. Кромонова максимальная величина индекса надежности равна 100.

Необходимо отметить, что интегральный индекс формируется для коммерческих банков, участвующих в рейтинговании и прошедших соответствующий отбор – на момент включения в рейтинг банк должен осуществлять кредитно-инвестиционную деятельность не менее двух лет.

3. Альтернативные методики оценки и рейтингования коммерческих банков по надежности.

Альтернативными методиками, которые широко используются на практике в России, являются CAMELS и методика Банка России.

Для стандартизации финансового состояния коммерческих банков ФРС США в 1978 г. разработана система CAMELS: аббревиатура по первым буквам ее составляющих [8, 24]:

C – достаточность капитала (capital adequacy) – количество капитала, необходимое банку для защиты вкладов и поддержания платежеспособности;

A – качество активов (asset quality) – контроль выданных кредитов, анализ области повышенного риска и выявление проблемных займов [10];

M – управление (management) – качество управления топ-менеджмента банка, основой служит оценка результата работы персонала;

E – прибыльность (earnings) – учитывает эффективность банка, изучает источники получения прибыли и вычисляет достаточность для масштабирования;

L – ликвидность (liquidity) – достаточность ликвидности для обеспечения выплат по обязательствам перед клиентами;

S – чувствительность к риску (sensitivity to risk) – зависимость банка от изменения процентной ставки.

В соответствии с Указанием Банка России от 11.06.2014 г. No3277-У «О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов» была введена методика оценки финансовой устойчивости коммерческого банка, основанная на шести группах показателей [25,26,27]:

1. Показатели собственных средств (качество и достаточность капитала);

2. Показатели активов – качество ссуд и других активов, формирование резервов на возможные риски;

3. Показатели доходности – рентабельность активов и капитала, структуры доходов и расходов;

4. Показатели ликвидности – краткосрочные, среднесрочные, долгосрочные ликвидные позиции банка, показатели риска перед кредиторами и вкладчиками;

5. Качество управление банком – показателя качества бизнес-планирования;

6. Прозрачность структуры собственности – достаточность раскрываемой информации в соответствии с федеральными законами и нормативными актами Банка России (ПУ1), доступности информации о лицах, под контролем либо значительным влиянием которых находится банк (ПУ2), и значительности влияния на управление банком резидентов офшорных зон (ПУ3).

4. Характеристика выбранных для анализа и оценки уровня надежности коммерческих банков.

В работе на предмет анализа и оценки уровня надежности рассмотрены следующие коммерческие банки: АО БАНК «СНГБ», АО «Альфа-Банк», АО «Возрождение», АО «АБ «РОССИЯ». Они значительно различаются масштабами деятельности, капиталом и структурами портфелей, что позволяет объективно оценить универсальность применяемой методики анализа надежности финансовой организации.

Согласно данным официального сайта Сургутнефтегазбанка, банк основан в 1965 г., как тюменское отделение Стройбанка СССР, занимавшееся финансированием капитального строительства в нефтегазовом районе. В 1990 г. переименован в Сургутнефтебанк. Основным пайщиком выступил Сургутнефтегаз с долей 24,4%. В 2016 г. банк стал открытым акционерным обществом. Является участником международных платежных систем Master Card, Visa, Мир (табл. 1) [21]. С 06.03.2020 банк получил оценку кредитоспособности от рейтингового агентства «Эксперт РА» – “ruA+” (стабильный уровень) [20]. Количество подразделений кредитной организации по состоянию на 01.01.2020 указано в таблице 2 [26].

Таблица 1

Сведения об эмиссии и эквайринге банковских карт Сургутнефтегазбанка

|

|

Эмиссия |

Эквайринг |

|

Виза (VISA Int.) |

+ |

+ |

|

МастерКард (MasterCard Int.) |

+ |

+ |

|

Мир (НСПК) |

+ |

+ |

Таблица 2

Подразделения кредитной организации АО БАНК «СНГБ» в РФ

|

Филиалы |

4 |

|

Дополнительные офисы |

15 |

|

Операционные кассы вне кассового узла |

3 |

|

Операционные офисы |

2 |

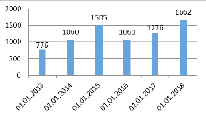

Динамика годовых финансовых результатов представлена на рисунке 1.

Рис 1. Динамика финансовых результатов АО БАНК «СНГБ» в 2013-2018 гг., в млн. руб. [20]

АО «Альфа-Банк» был основан в 1990 г., является крупнейшим частным банком в РФ. Ориентирован как на частных клиентов, так и бизнес. На начало 2020 г. Альфа-Банк обслуживал 17 млн частных и 538 тыс. корпоративных клиентов [26]. Является участником международных платежных систем – Master Card, Visa, Мир (табл. 3) [21].

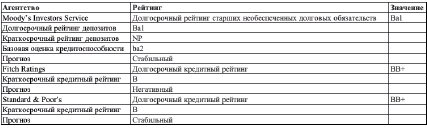

В России у банка 817 офисов и отделений в 105 городах и 110 отделений и филиалов за пределами России, среди них – дочерний Амстердамский торговый банк в Нидерландах. Представительства банка действуют в Великобритании, США и на Кипре (табл. 4). Рейтинги банка представлены на рис. 2.

Таблица 3

Сведения об эмиссии и эквайринге банковских карт Альфа-Банка

|

|

Эмиссия |

Эквайринг |

|

UnionPay (CUP) |

- |

+ |

|

АЛЬФА-БАНК |

+ |

+ |

|

Америкэн Экспресс (American Express) |

- |

+ |

|

Виза (VISA Int.) |

+ |

+ |

|

Джей Си Би (JCB Int.) |

- |

+ |

|

МастерКард (MasterCard Int.) |

+ |

+ |

|

Мир (НСПК) |

+ |

+ |

|

Мультисервисная платежная система |

+ |

- |

|

Таможенная карта |

+ |

- |

Таблица 4

Отделения организации АО «Альфа-Банк» в РФ

|

Филиалы |

7 |

|

Дополнительные офисы |

323 |

|

Операционные кассы вне кассового узла |

4 |

|

Кредитно-кассовые офисы |

307 |

|

Операционные офисы |

176 |

ПАО Банк «Возрождение» – российский коммерческий банк, один из крупнейших в стране. Создан в 1991 г. на базе Агропромбанка СССР (Москва). Банк работает с частными клиентами и бизнесом, также состоит в международных платежных системах: MasterCard, Visa, Мир (табл. 5) [25].

Кредитная организация имеет развитую сеть: 16 филиалов, 94 дополнительных офисов, 1 операционный офис, расположенные на территории Москвы, Московской области и 15 других регионов Российской Федерации. Данные по этому показателю представлены в таблице 6.

Таблица 5

Сведения об эмиссии и эквайринге банковских карт банка «Возрождение»

|

|

Эмиссия |

Эквайринг |

|

Виза (VISA Int.) |

+ |

+ |

|

МастерКард (MasterCard Int.) |

+ |

+ |

|

Мир (НСПК) |

+ |

+ |

|

Мультисервисная платежная система |

+ |

- |

Таблица 6

Подразделения кредитной организации АО КБ «Возрождение»

|

Дополнительные офисы |

73 |

|

Операционные кассы вне кассового узла |

3 |

|

Операционные офисы |

36 |

Банк «Возрождение» является средним российским банком (32-е место по активам и 35-е по собственному капиталу на 01.07.2019 г.). Сводные оценки, составленные рейтинговыми агентствами, представлены на рисунке 3.

|

Агентство |

Рейтинг |

Уровень |

|

S&P |

B+ |

Позитивный |

|

Moody’s |

Ba2 |

Развивающийся |

|

АКРА |

А-(RU) |

Стабильный |

|

Эксперт РА |

ruА- |

Стабильный |

Рис. 3. Публичный рейтинг банка «Возрождение»

Рис. 2. Публичный рейтинг Альфа-Банка [22]

«АБ Россия» – акционерный банк, созданный в 1990 г. в Санкт-Петербурге. Является коммерческой кредитной организацией без государственного участия в структуре собственности. Информация о банковских картах коммерческого банка представлена в таблице 7 [25].

Таблица 7

Сведения об эмиссии и эквайринге банковских карт банка «Россия»

|

|

Эмиссия |

Эквайринг |

|

UnionPay (CUP) |

- |

+ |

|

Виза (VISA Int.) |

- |

+ |

|

МастерКард (MasterCard Int.) |

- |

+ |

|

Мир (НСПК) |

+ |

+ |

Основными агентами банка выступают юридические лица. АБ «Россия»» является крупным банком, на отчетную дату (01 Апреля 2020 г.) величина активов-нетто составила 1021.68 млрд.руб. За год активы увеличились на 3,84%. Прирост активов-нетто положительно повлиял на показатель рентабельности активов ROI: за год рентабельность активов-нетто выросла с 1.64% до 2.99%. По состоянию на 15.04.2020 банк имеет следующую оценку от рейтингового агентства «Эксперт РА» – “ruAA” (стабильный высокий уровень кредитоспособности). АБ «РОССИЯ» имеют следующие значения ликвидности, установленные ЦБ РФ (табл. 8) [15].

АБ «Россия» контролирует активы в различных отраслях экономики. Через 100-процентную дочернюю компанию ООО ИК «Аброс» ему принадлежит 51-процентная доля одной из крупнейших российских страховых компаний «Согаз», 100% доля в группе лизинговых компаний «Зест», эффективная доля, 27,6% в ЗАО «Национальная Медиа Группа», которое владеет следующими активами: «Рен ТВ», ТРК ОАО «Пятый канал», ОАО «Первый канал», газета «Известия». Через «Согаз» банку принадлежит эффективная доля 38,3% управляющей компании ЗАО «Лидер», которое управляет негосударственным пенсионным фондом «Газфонд». Число филиалов банка «Россия» указано в таблице 9 [21].

Таблица 9

Подразделения АО «АБ «РОССИЯ»

|

Филиалы |

10 |

|

Представительства |

1 |

|

Дополнительные офисы |

32 |

|

Операционные офисы |

34 |

Таблица 8

Соблюдение «Акционерным Банком «Россия» нормативов ЦБ РФ [24]

|

Показатель финансовой устойчивости |

Значение на 01.05.2020 |

Среднее значение по всем банкам на 01.05.2020 |

Допустимое значение, установленное ЦБ РФ |

|

Норматив мгновенной ликвидности банка (Н2) |

35% |

183% |

≥ 15% |

|

Норматив текущей ликвидности банка (Н3) |

57% |

234% |

≥ 50% |

|

Норматив долгосрочной ликвидности банка (Н4) |

45% |

37% |

≤ 120% |

|

Норматив достаточности собственных средств (Н1.0) |

11.8% |

35% |

≥ 8% |

|

Норматив достаточности базового капитала банка (Н1.1) |

7.7% |

24% |

≥ 4,5% |

|

Норматив достаточности основного капитала банка (Н1.2) |

9.3% |

28% |

≥ 6% |

5. Детализация методики В.С. Кромонова и эмпирические вычисления для российских коммерческих банков.

Перед тем, как приступать к расчётам, введем обозначения [18]:

– обязательства до востребования (от 6 мес. до 1 г.) – депозиты и прочие привлеченные средства до востребования + средства на счетах банков-корреспондентов + средства на счетах юридических лиц (не кредитных организаций) + средства на счетах бюджетов всех уровней, Минфина, субъектов РФ и органов местного самоуправления;

– суммарные обязательства – средства кредитных организаций + средства клиентов, не являющихся кредитными организациями + выпущенные долговые обязательства;

– обязательные резервы – резервы кредитных организаций, депонированные в Банке России, + обязательные резервы кредитных организаций по счетам в иностранной валюте, депонированные в Банке России, + обязательные резервы кредитных организаций, депонированные в Банке России при невыполнении обязательств по усреднению;

– ликвидные активы – денежные средства и денежные эквиваленты + средства на счетах;

– работающие активы – ссудная задолженность + финансовые инструменты [17];

– защищенный капитал – основные средства + капитальные вложения + имущество, полученное в финансовую аренду, + прочее имущество + недвижимость, временно неиспользуемая в основной деятельности.

Адаптацию методики Кромонова В.С. для анализа и оценки финансовой надежности коммерческих банков проведем в три этапа. Вначале рассчитаем первичные коэффициенты Кi , далее на их основе рассчитаем интегральные показатели для выбранных банков. На третьем этапе взвесим соответствующие значения и составим собственный рейтинг надежности исследуемых коммерческих банков.

В таблице 10 отражены первоначальные показатели, приведенные в бухгалтерских отчетностях (МСФО или РСБУ) для исследуемых банков, которые далее используются в расчетах коэффициентов надежности по методике Кромонова В.С. (табл. 11) [26].

На основе полученных данных и с использованием методики В. С. Кромонова рассчитаем интегральные индексы надежности исследуемых банков за 2019 г.:

– ПАО «АЛЬФА-БАНК»:

N2019 = 24,7077%;

– АО Банк «СНГБ»»:

N2019 = 93,7249%;

– АО «АБ «РОССИЯ»:

N2019 = 30,8687%;

– ПАО Банк «Возрождение»:

N2019 = 148,0926%.

Таблица 10

Исходные данные для расчета первичных показателей надежности коммерческих банков в 2019 г., тыс. руб.

|

ПАО «АЛЬФА-БАНК» |

АО Банк «СНГБ» |

АО «АБ «РОССИЯ» |

ПАО Банк «Возрождение» |

|

|

Уставной фонд |

5 958 7623 |

292 700 |

547 312 |

250 432 |

|

Собственный капитал |

410 490 588 |

14 249 728 |

4 286 386 |

18 606 000 |

|

Обязательства до востребования (от 6 мес. до 1 г.) |

3 781 465 588 |

26 912 788 |

382 615 399 |

59 663 172 |

|

Суммарные обязательства |

3 221 926 887 |

28 146 445 |

904 897 316 |

226 666 000 |

|

Фонд обязательных резервов |

144 436 876 |

11 779 458 |

38 216 668 |

1 637 000 |

|

Ликвидные активы |

92 432 044 |

1 159 799 |

6 982 417 |

34 786 000 |

|

Работающие активы |

2 660 199 597 |

256 225 657 |

632 836 599 |

199 258 829 |

|

Защищенный капитал |

38 818 015 |

2 216 556 |

9 830 813 |

6 574 000 |

Таблица 11

Первичные показатели надежности коммерческих банков в 2019 г.

|

Коэффициент |

ПАО «АЛЬФА-БАНК» |

АО Банк «СНГБ» |

АО «АБ «РОССИЯ» |

ПАО Банк «Возрождение» |

|

Генеральный коэффициент надежности |

0,1543 |

0,0556 |

0,0068 |

0,0934 |

|

Мгновенной ликвидности |

0,0244 |

0,0431 |

0,0182 |

0,5830 |

|

Кросс-коэффициент |

1,2112 |

0,1099 |

1,4299 |

1,1375 |

|

Генеральный коэффициент ликвидности |

0,0856 |

0,5385 |

0,0608 |

0,1897 |

|

Коэффициент защищенности капитала |

0,0946 |

0,1556 |

2,2935 |

0,3533 |

|

Коэффициент фондовой капитализации прибыли |

6,8889 |

48,6837 |

7,8317 |

74,2956 |

6. Расчеты показателей надежности исследуемых банков по методике В.С. Кромонова

Подводя промежуточные итоги, следует отметить, что исследуемые коммерческие банки имеют различные уровни надежности, характеризуемые интегральным индексом, используемым в методике В.С. Кромонова [15]. Так, например, в 2019 г. ПАО Альфа-Банк показывал низкую степень надежности – менее 33,6%, АО «Сургутнефтебанк» находился в стабильном состоянии, демонстрируя некоторые признаки проблемной надежности (показатель в диапазоне от 67,3% до 100,8%), АО АБ «Россия» по этому показателю демонстрировал предкризисное состояние (значение показателя менее 35%), ПАО Банк «Возрождение» обладал высоким уровнем надежности (интегральный показатель имел значение выше 135%).

По приведенным в таблице 3 показателям можно предложить предварительные гипотезы. Значения генерального коэффициента надежности K1 у всех исследуемых коммерческих банков находятся на разных уровнях. Так, в случае невозврата рискованных активов, ПАО Альфа-Банк может покрыть ущерб собственным капиталом на 15,4%, АО Сургутнефтебанк – на 5,5%, АО АБ «Россия» – только на 0,7%, ПАО Банк «Возрождение» – на 9,3%. При этом согласно базовой методике, этот параметр должен приближаться к 100%.

Коэффициент мгновенной ликвидности у рассматриваемых коммерческих банков находится на уровне ниже нормативного (K2 < 1). Следовательно, банки не способны обеспечить высоколиквидными активами обязательства до востребования.

Показатели кросс-коэффициентов также находятся приблизительно на одном уровне (значения около 1) и демонстрируют, что банки почти все обязательства используют для кредитования заемщиков. Согласно методике В.С. Кромонова обязательства банка должны в три раза превышать работающие активы.

Значения генерального показателя ликвидности банков не превосходят 20-25%, что позволяет утверждать, что кредитные организации не могут полностью удовлетворить требования клиентов в назначенные сроки.

Коэффициент защищенности капитала для рассматриваемой группы кредитных организаций ниже 15%, что в 6-7 раз меньше необходимого значения. Поэтому инфляционные изменения стоимости капитала банков могут нанести серьезный ущерб их финансовой основе [19].

Показатель фондовой капитализации для рассматриваемых банков превышает нормативные значения, принятые в методике В.С. Кромонова: уставной капитал не более чем в 3 раза меньше собственного.

Перед финальным этапом составления рейтинга в целях комплексной оценки корректности методики В.С. Кромонова рассмотрим следующие официальные данные сравниваемых по надежности кредитных организаций (табл. 12) [21, 26].

Таблица 12

Краткая характеристика рассматриваемых кредитных организаций

|

|

ПАО «АЛЬФА-БАНК» |

АО Банк «СНГБ» |

АО «АБ «РОССИЯ» |

ПАО Банк «Возрождение» |

|

Специализация |

Универсальный |

Универсальный |

Универсальный |

Универсальный |

|

Территориальный уровень значимости |

Федеральный |

Региональный |

Федеральный |

Региональный |

|

Величина собственного капитала, в тыс. руб. |

410 490 588 |

14 249 728 |

4 286 386 |

18 606 000 |

|

Номер эшелона |

1 |

3 |

2 |

4 |

Составим таблицу, полученную на основе рассчитанных интегральных индексов надежности за 2019 г. для каждого из исследуемых коммерческих банков, и представим итоговый рейтинг (табл. 13).

Таблица 13

Итоговые индексы надежности и результаты рейтингования банков в 2019 г.

|

Коммерческий банк |

Интегральный индекс |

|

ПАО «АЛЬФА-БАНК» |

24,707677 |

|

АО Банк «СНГБ» |

93,724938 |

|

АО «АБ «РОССИЯ» |

30,868664 |

|

ПАО Банк «Возрождение» |

148,092596 |

Рейтинг

|

ПАО «АЛЬФА-БАНК» |

4 |

|

АО Банк «СНГБ» |

2 |

|

АО «АБ «РОССИЯ» |

3 |

|

ПАО Банк «Возрождение» |

1 |

Примечание: составлен авторами на основании значений, полученных по методике Кромонова В.С.

7. Итоговые выводы.

Рассчитанные показатели свидетельствуют, что методика Кромонова В.С. некорректно ранжирует банки по уровню надежности. Индекс надежности банка «Возрождение» составил 148%, что, однозначно, не соответствует реальности. Причиной отклонения является то, что банк сформирован еще до принятия Федерального закона от 02.12.1990 N 395-1, включающего статью 11 «Уставный капитал кредитной организации» [28]. Уставный капитал, согласно финансовой отчетности, составил 250 млн. руб., в то время как собственный капитал банка составляет 18 млрд. руб. Коэффициент фондовой капитализации прибыли составил 74,3 п.п. Подставив это значение в формулу расчета индекса надежности цитируемой методики, получим 123,82 п.п., что превышает предельное значение индекса на 23,82 п.п.

К1 – генеральный коэффициент надежности показывает, в какой степени банк диверсифицирует рисковые активы, демонстрирует их защиту собственным капиталом. Значение на уровне (К1 = 1) указывает на то, что банк использует преимущественно собственные средства, не прибегая к альтернативным источникам. Однако в современных реалиях банки активно используют эти источники, одним из которых являются корпоративные облигации [15,16]. Логично предположить, что для банка проще не увеличивать собственные средства, а снизить объем работающих активов, особенно – в случае, если регулятор ужесточит нормативы капитала и резервов. В этом случае конкурентоспособность банка снизится, что, в свою очередь, негативно отразится на его надежность («сработает» мультипликативный эффект). На 2019 г., исходя из приведенных расчетов, видим, что по этому показателю лидирует «Альфа-Банк» (0,15). Однако в общем рейтинге, данный банк занял последнюю позицию. Низкое значение показателя К1 свидетельствует, что в современных условиях коммерческие банки не заинтересованы в обеспечении доходных активов только своим капиталом.

Наше предположение заключается в том, что в современных условиях нормальное значение коэффициента K1 у “благополучного” банка должно находится в интервале от 0,1 до 0,2. Если значение существенно превышает 20%, то это свидетельствует о том, что менеджмент неправильно распределяет активы. С другой стороны, если банк не покрывает и 10% работающих активов, то это говорит о том, что менеджмент недостаточно страхует рисковые позиции.

Другим важным недостатком методики В.С. Кромонова является то, что она не учитывает прибыль банков. Важна именно экономическая прибыль – разница между доходами и полными издержками банка (полные издержки включают как явные, так и неявные, связанные с недополученной прибылью [16]).

Мы придерживаемся мнения, что при оценке надежности банка должна учитываться прибыльность на взятый риск: отношение рисков и прибыльности банка.

Еще одним показателем, искажающим результаты рейтингования является К6 – процент уставного капитала в общем капитале банка. Для рассмотренных выше банков характерно значительное отклонение в двух случаях. Эти банки были образованы до вступления в силу закона, ограничивающего величину уставного капитала на уровне, не меньше 300 млн. руб. В связи с этим, топ-менеджмент банка не заинтересован в пополнении уставного капитала, что равносильно «замораживанию» денежных средств, которые могут приносить дополнительную прибыль.

Заключение

На основании модельных расчетов сделаны выводы о недостатках методики В.С. Кромонова оценки и рейтингования коммерческих банков по уровню надежности. Предложены корректировки, используемые для расчета индекса надежности коммерческих банков, учитывающие текущую финансовую ситуацию. Часть полученных расчетов требует дополнительного, более детального изучения и проработки. Для того, чтобы разработать адекватную российским условиям модель рейтингования коммерческих банков, необходимо расширить выборку исследуемых негосударственных банковских учреждений и использовать актуальные данные, которые следует учесть в процедуре оценки надежности среднего по капиталу и масштабам деятельности универсального коммерческого банка, в частности, его прибыль в динамике.

Библиографическая ссылка

Горский М.А., Зарипов Р.Р., Решульская Е.М., Рудаков А.Д. МЕТОДИКИ ОЦЕНКИ И РЕЙТИНГОВАНИЯ КОММЕРЧЕСКИХ БАНКОВ ПО УРОВНЮ НАДЕЖНОСТИ // Вестник Алтайской академии экономики и права. 2020. № 7-1. С. 84-95;URL: https://vaael.ru/ru/article/view?id=1212 (дата обращения: 27.01.2026).

DOI: https://doi.org/10.17513/vaael.1212