Введение

Система финансирования научно-технического развития представляет собой весьма сложный и постоянно развивающийся механизм, который до 1991 г. в большей степени был основан на бюджетных ассигнованиях, а также децентрализованных источниках целевого назначения с использованием жестких нормативов. В последующие периоды в нашей стране начались реорганизационные мероприятия, связанные с финансированием НТП. Было отменено регламентированное распределение прибыли по фондам экономического стимулирования, ликвидировано большинство отраслевых централизованных фондов, заметно упрощена система контроля за оплатой труда, либерализованы цены. Естественно, что все эти перемены имели весьма важное значение и привели к разрушению имевшегося механизма.

Поиск источников финансирования является одним из ключевых вопросов управления проектами по внедрению результатов научных исследований в реальный сектор экономики. Принципы организации финансирования должны быть ориентированы на множественность таких источников и предполагать быстрое и эффективное внедрение инноваций с их коммерциализацией, обеспечивающей рост финансовой отдачи от инновационной деятельности. Правильный выбор источника финансирования инновационного проекта обусловлен необходимостью минимизации рисков потери вложенных средств. Инновационные проекты ранних стадий развития, при этом, в наибольшей степени подвержены возникновению указанных рисков.

Цель исследования: определить оптимальные источники финансирования инвестиционных проектов, а также представить графическую модель взаимосвязи денежных потоков и источников финансирования инновационных проектов на ранних стадиях их развития.

Материал и методы исследования

Объектом исследования выступила теоретическая база в области определения источников финансирования инвестиционных проектов. В качестве методов исследования использовались наблюдение, сравнение, анализ литературных источников, классификация, математико-статистические методы.

Результаты исследования и их обсуждение

Одной из важнейших составляющих бизнес-плана любого инновационного проекта является определение эффективной формы его финансирования. От того насколько корректно будет выбрана схема финансирования зависит финансовая эффективность реализации инновационного проекта, и как следствие благосостояние собственников и инвесторов проекта.

В научной литературе под источниками финансирования понимают денежные средства и другие активы, используемые в качестве инвестиционных ресурсов: основные и оборотные средства, имущественные права, нематериальные активы, кредиты, займы [13].

Согласно Методических рекомендаций по оценке эффективности инновационных проектов источники финансирования инновационных проектов можно классифицировать на:

- средства, образующиеся в ходе осуществления проекта (самофинансирование);

- средства, внешние по отношению к проекту, включающие:

а) средства инвесторов (в том числе собственные средства действующего предприятия – участника проекта), образующие акционерный капитал проекта;

б) субсидирование (безвозмездной основе);

в) денежные заемные средства (кредиты, займы);

г) средства в виде имущества, предоставляемого в аренду (лизинг) [1].

Придерживаясь рекомендованных принципов классификации, автор Старик Д.Э. [9] предлагает применять похожую систему источников финансирования:

1. Средства, образующиеся в ходе осуществления проекта

2. Средства, внешние по отношению к проекту:

- средства инвесторов;

- субсидии;

- денежные заемные средства.

3. Средства в виде имущества, предоставляемого в аренду.

Автор Устинов Е.А. в своем диссертационном исследовании на тему: «Сравнительный анализ источников финансирования инновационных проектов» отмечает, что наиболее разработанной и разветвленной классификацией источников финансирования является классификация с точки зрения правовой формы, исходя из которой все источники финансирования можно разделить на финансирование из собственных и заемных средств [17].

Многие авторы придерживаются подобной классификации, большинство из которых отмечают, что наиболее значимым и важным источником финансирования проектов являются собственные средства предприятий. При этом среди заемных источников выделяют:

1) заемные и привлеченные внебюджетные средства

2) заемные и привлеченные бюджетные средства [2, 7, 8, 12, 15].

Автор Чернышева Б.Н. предлагает совокупность источников инвестирования инновационной деятельности разделить на две группы: государственное (прямое и косвенное) и частное (негосударственное) финансирование [5].

Илюшкина Е.С., дополняя общепринятые системы классификации источников инвестирования проектов, предлагает классифицировать их следующим образом:

1. Собственные средства (амортизационные отчисления, нераспределенная прибыль, фонды накопления, страховые возмещения, уставный капитал, резервный капитал, добавочный капитал);

2. Заемные средства (банковские кредиты, облигационные займы, лизинг, коммерческие кредиты, кредиторская задолженность);

3. Привлеченные средства (эмиссия акций, паевые учредительные и прочие инвестиционные взносы, взносы учредителей и работников предприятия, гранты и благотворительные взносы);

4. Ассигнования из бюджетов различных уровней (государственные программы, средства бюджетов и внебюджетных фондов, фонды поддержки предпринимательства, кредиты ЦБ РФ);

5. Иностранные инвестиции (иностранные кредиты и займы, иностранные взносы в уставный капитал российских организаций, частные вложения нерезидентов, вложения иностранных государств, вложения международных организаций, репатриируемые капиталы) [14].

В продолжение исследования обозначенного вопроса не стоит забывать о необходимости четкого разграничения источников финансирования и методов их реализации, поскольку последние включают способы образования таких источников.

Авторы Оголева Л.Н., Ильенкова С.Д., Каширин А.И., Попова В.Л., Илюшкина Е.С. и другие предлагают все методы финансирования делить на прямые и косвенные [3, 4, 6, 10, 14].

Анализируя и обобщая точки зрения вышеуказанных авторов, было отмечено, что наиболее распространенными источниками прямого финансирования инновационных проектов являются: банковский кредит; средства от эмиссии ценных бумаг; сторонние инвестиции под создание проектного предприятия для реализации проекта; инновационный и инвестиционный кредит; доходы от краткосрочных проектов с целью финансирования долгосрочных; собственные средства фирмы (самофинансирование); государственное бюджетное финансирование; средства, полученные под обеспечение обязательств; венчурное финансирование.

Существующее многообразие рассмотренных источников финансирования повлекло необходимость их обобщения и систематизации.

Научная работа, проводимая ранее коллективом авторов в рамках исследования и совершенствования механизма венчурного инвестирования, позволила сформировать Методику повышения эффективности сделки венчурного инновационного проекта [16].

Следует отметить, что в рамках данного научного исследования с целью продолжения работы в обозначенном направлении, наиболее интересными представляются инновационные проекты, обладающие повышенным риском, а, следовательно, низкой заинтересованностью инвесторов. С учетом обозначенной особенности и на основании проведенного обзора среди мнений различных авторов можно сделать вывод, что не все рассмотренные источники финансирования могут быть использованы при инвестировании проектов на ранних стадиях развития.

Проблемами использования, в частности, являются:

- ограниченность финансовых возможностей источника финансирования;

- высокая степень риска неполучения прибыли инновационных проектов ранних стадий;

- недостаточная проработанность законодательной базы процесса финансирования высоко рисковых проектов;

- требование чрезмерного участия и «опеки» проекта, что может негативно сказываться на команде проекта и его перспективах.

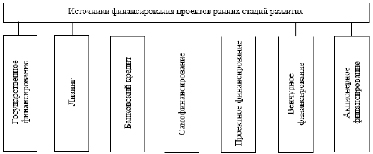

В этой связи, нами была сформулирована и предложена классификация основных источников, отражающая особенности инвестиционных проектов на ранних стадиях их развития (рисунок 1).

В рамках проведенного исследования нами был подробно рассмотрен каждый из источников финансирования с целью обоснования выбора его в качестве возможного и наиболее подходящего для использования в отношении инновационных проектов ранних стадий развития. Результатом анализа явилась сравнительная характеристика проблем, возникающих при выборе каждого из обозначенных источников финансирования и усложняющих их применение в инновационной сфере (таблица 1).

Анализируя причины недостатков (проблем) использования различных источников финансирования проектов на ранних стадиях реализации, рассмотренных в таблице 1, следует отметить, что все они имеют разную природу. Однако, систематизируя полученные результаты, можно определить, что основным ограничителем того или иного источника финансирования может стать рисковый характер инновационных проектов, их долгосрочность, проблема «длинных денег», в большинстве случаев отсутствие обеспечения, необходимость оплаты за пользование ресурсами на начальных этапах, когда еще отсутствуют поступления средств от реализации проекта и другие. Именно поэтому нельзя однозначно сказать, какой вид финансирования необходим для реализации всего проекта.

В международной практике существуют рекомендации по использованию определенного вида финансирования в зависимости от стадии инновационного проекта, выработанные Европейской Экономической Комиссией Объединенных Наций на основании Сравнительного обзора опыта стран ЕЭК ООН в области финансирования на ранних этапах развития предприятий [11].

При этом выбор финансирования зависит от уровня рисков, наличия обеспечения, срока окупаемости определенной стадии, целей инвесторов и других факторов, влияющих на результаты реализации проекта.

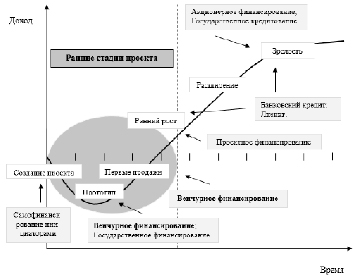

Используя зависимость между потоками денежных средств, источниками инвестирования проектов и стадиями их развития, полученную в результате исследований, проведенных членами Европейской Экономической Комиссии, и скорректировав ее с учетом особенностей инвестирования российских инновационных проектов, нами были сформулированы и графически представлены особенности взаимосвязи денежных потоков и источников финансирования в зависимости от стадий развития предприятия (рисунок 2).

Рис. 1. Классификация источников финансирования высоко рисковых инновационных проектов на ранних стадиях развития [составлено автором]

Таблица 1

Сравнительный анализ проблем, связанных с использованием различных видов источников финансирования инновационных проектов [составлено автором]

|

Источник финансирования |

Недостатки использования |

|

Государственное финансирование |

1. Кратко- и среднесрочный характер финансирования; 2. Отсутствие возможности реализации долгосрочных инновационных проектов. |

|

Самофинансирование |

1. Ограниченность объема средств, что является причиной невозможности реализации крупных проектов; 2. Более высокая стоимость по сравнению с альтернативными заемными источниками капитала, что повышает затраты на реализацию проекта. |

|

Акционерное финансирование |

1. Необходимость существенного раскрытия финансовой информации фирмы; 2. Появление дополнительных значительных расходов (составление и регистрацию проспекта эмиссии, оплата услуг финансового консультанта, депозитария, оценщика и др.); 3. Непредсказуемость результатов эмиссии, особенно при неблагоприятной ситуации на фондовом рынке; 4. Выплачиваемые дивиденды не уменьшают налогооблагаемую прибыль, и в тоже время увеличивают налогооблагаемые доходы акционеров; 5. Необходимость постоянного отслеживания биржевых котировок акций. Уменьшение капитализации фирмы, не являющееся следствием негативной рыночной конъюнктуры, может подрывать позиции фирмы в глазах инвесторов, и требуют оперативного реагирования. |

|

Банковский кредит |

1. Предпочтение не одобрять выдачу кредитов на слишком длительный срок; 2. Требование ежемесячной уплаты процентов; 3. Стремление избежать излишних рисков; 4. Выделение кредитных средств под ликвидный залог, отсутствующего у компаний на ранних стадиях развития. |

|

Венчурное финансирование |

1. Цена венчурного капитала выше, чем у других источников финансирования; 2. Желание венчурного капиталиста оказывать влияние на стратегию компании; 3. Стремление венчурного капиталиста взять управление в свои руки, если руководство компании окажется неспособным продвигать бизнес. |

|

Лизинг |

1. Невозможность использования для реализации малых инновационных проектов и проектов на ранних стадиях развития; 2. Несоответствие предмета лизинга потребностям, которые возникают в ходе разработки и реализации инновационного проекта; 3. Повышенная сложность организации, которая заключается в большем количестве участников; 4. При финансовом лизинге арендные платежи не прекращаются до конца контракта, даже если научно-технический прогресс делает лизинговое имущество устаревшим. |

|

Проектное финансирование |

1. Длительный период рассмотрения заявки; 2. Высокие затраты на подготовку документов для привлечения средств: составление бизнес-плана, проведение экономической, финансовой, технической, экологической, маркетинговой и других экспертиз; 3. Применяется только для тех продуктов, на которые уже сформирован коммерческий спрос; 4. Высокие требования к обеспечению; 5. Высокие комиссионные за оценку проекта и организацию финансирования; 6. Жесткий контроль инвестора за реализацией инвестиционного проекта; 7. Риск потери независимости заемщика. |

Рис. 2. Графическая модель особенностей взаимосвязи денежных потоков и источников финансирования инновационных проектов с высокой степенью риска в зависимости от стадий развития предприятия [составлено автором]

Заключение

Анализируя данные представленной на рисунке 2 графической модели, можно с уверенностью сказать, что наибольшую долю в финансировании проектов на ранних стадиях занимает венчурный капитал.

С учетом всего вышесказанного, можно утверждать, что венчурное финансирование занимает лидирующие позиции среди других источников капитала в системе коммерциализации научных разработок, а также при формировании и развитии инновационных компаний.

Полученные в результате данного исследования результаты имеют высоко значимую практическую ценность: в рамках дальнейших научных разработок нами будут рассматриваться методы, механизмы и условия реализации инновационных проектов на ранних стадиях путем венчурного инвестирования.

Библиографическая ссылка

Гармидер Д.А. ГРАФИЧЕСКАЯ МОДЕЛЬ ВЗАИМОСВЯЗИ ДЕНЕЖНЫХ ПОТОКОВ И ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ИННОВАЦИОННЫХ ПРОЕКТОВ В ЗАВИСИМОСТИ ОТ СТАДИИ РАЗВИТИЯ // Вестник Алтайской академии экономики и права. 2020. № 7-1. С. 64-70;URL: https://vaael.ru/ru/article/view?id=1209 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.1209