Введение

Необходимость инвестирования в основной капитал предприятий страны в целом очевидна, так как существуют потребности национальной экономики в обновлении основных производственных фондов.

Основной проблемой при реализации ускоренных инновационных процессов является вопрос поиска источника финансирования, позволяющего при максимально выгодных условиях, минимальной нагрузке, коротких сроках и в должном объеме осуществить воспроизводство основного капитала [1].

Цель исследования заключается в определении основных этапов реализации механизма финансирования процесса воспроизводства основного капитала промышленного предприятия.

Материалы и методы исследования

Для реализации механизма финансирования процесса воспроизводства основного капитала промышленного предприятия необходимо использовать все сформированные ранее теоретические положения [2].

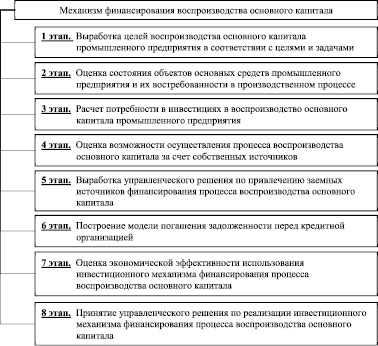

На рис. 1 представим основные этапы реализации механизма финансирования воспроизводства основного капитала предприятия промышленности.

Рассмотрим каждый этап реализации инвестиционного механизма финансирования воспроизводства основного капитала более подробно.

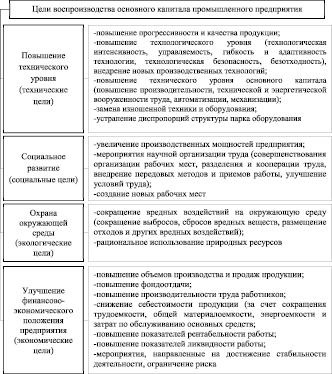

На первом этапе следует определить цели воспроизводства основного капитала промышленного предприятия в соответствии с целями и задачами организации. Возможные цели такого воспроизводства представлены на рис. 2.

Менеджеры, руководствуясь перечнем возможных целей воспроизводства, выбирают подходящие цели под конкретную ситуацию, при этом механизм финансирования воспроизводства основного капитала промышленного переходит на следующий этап.

На втором этапе следует оценить состояние объектов основных средств промышленного предприятия и их востребованность в производственном процессе. Для этого необходимо определить исходный уровень износа оборудования, его годности, а также загрузки [3].

Оценить на сколько загружено оборудование можно, используя коэффициент загрузки:

(1)

(1)

где Tф – фактический фонд времени работы оборудования;

Tп – полезный фонд времени работы оборудования.

Исходя из целей воспроизводства, следует определить более частные показатели износа:

– коэффициент физического износа:

(2)

(2)

где Ифиз – физический износ оборудования;

– коэффициент морального износа:

(3)

(3)

где Имор – моральный износ оборудования.

Также целесообразно оценить уровень годности оборудования, используя коэффициент годности, определяемый по формуле (3).

Рис. 1. Основные этапы реализации инвестиционного механизма финансирования воспроизводства основного капитала

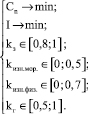

Для всех вышеперечисленных показателей необходимо установить лимиты, представленные в таблице [4].

Рекомендуемые ограничения для показателей при реализации механизма финансирования процесса воспроизводства основного капитала

|

Показатель |

Нормальное ограничение |

|

Коэффициент загрузки |

≥0,8 |

|

Коэффициент морального износа |

≥0,5 |

|

Коэффициент физического износа |

≥0,7 |

|

Коэффициент годности |

≥0,5 |

На третьем этапе следует провести исследование технических, финансовых и др. возможностей инвестирования в воспроизводство основного капитала промышленного предприятия, и, исходя из этого, произвести расчет потребности в инвестициях в воспроизводство основного капитала промышленного предприятия.

Расчет потребности в инвестициях в воспроизводства основного капитала сводится к определению объема денежных средств, необходимых для реализации поставленных целей. Иными словами, требуется определиться с объемом требуемого производственного оборудования в количественном измерении для удовлетворения лимитов по показателям рассчитанным на втором этапе.

Затем необходимо рассмотреть коммерческие предложения по приобретению рассматриваемого оборудования и определить требуемый объем финансовых средств.

Рис. 2. Цели воспроизводства основного капитала предприятия промышленности

При этом объем требуемых инвестиций будет рассчитываться по формуле:

(4)

(4)

где Сn – цена единицы n-оборудования;

mn – необходимое количество n-оборудования.

При этом необходимо, чтобы выполнялись следующие условия:

(5)

(5)

На четвертом этапе необходимо оценить возможность осуществления процесса воспроизводства основного капитала за счет собственных источников. Как уже говорилось в первой главе, такими источниками может выступать амортизационные отчисления и нераспределённая прибыль.

При использовании собственных источников финансирования или самофинансировании необходимо соблюдать ряд ограничений. Первым шагом выступает условие достаточности собственных средств для реализации инвестиционного процесса. В случае положительного исхода вторым шагом следует оценить рациональность использования собственных источников в полном объеме [5].

Такую оценку можно осуществить путем нахождения нижеперечисленных показателей:

– коэффициент самофинансирования (kc):

(6)

(6)

где СС – собственные средства (собственные инвестиционные ресурсы);

ЗС – заемные средства (в том числе государственные бюджетные и привлечённые средства).

– коэффициент финансовой устойчивости (kф.у.):

(7)

(7)

где ОБд – долгосрочные займы и кредиты (обязательства), срок привлечения которых составляет более 1 года;

В – валюта баланса.

– коэффициент финансовой независимости (kа):

(8)

(8)

При этом на данные показатели накладываются следующие ограничения:

(9)

(9)

После определения оптимального уровня собственных источников финансирования осуществляется переход на следующий этап.

Для пятого этапа характерна выработка управленческого решения по привлечению заемных источников финансирования процесса воспроизводства основного капитала. В случае недостаточности собственных средств для реализации процесса воспроизводства основного капитала, рассчитанных на четвертом этапе реализации инвестиционного механизма, необходимо определить способы привлечения внешних источников дополнительного финансирования.

Среди внешних источников финансирования наиболее привлекательными выступает кредит в соответствии с экспертным анализом. Поэтому для дальнейшей реализации инвестиционного механизма будут использоваться такой внешний источник финансирования, как кредит. Выбор в данной категории также обусловлен рядом ограничений, а именно затраты по привлечению финансовых источников должны быть минимальны:

(10)

(10)

На этапе определяется предмет кредитного договора, условия возвратности средств: сроки, процентные ставки и система дифференциации ставок.

На шестом этапе необходимо построить модель погашения задолженности перед кредитной организацией. На данном этапе в соответствии с условиями кредитного договора происходит вычисление системы платежей. Дифференциация процентных ставок будет осуществляться по мере изменения уровня эффективности использования основных средств, определяемой таким показателем как фондоотдача.

Периодом между контрольным измерением уровня эффективности использования основными средствами, а значит, и пересчета процентной ставки предлагается взять один месяц. Выбор такого срока обусловлен, с одной стороны, непостоянством монетарной политики государства, а с другой стороны, постоянным изменением рыночной конъюнктуры и реакцией промышленных предприятий на эти изменения.

В соответствии с новыми процентными ставками осуществляется расчет платежей перед кредитной организацией.

Для седьмого этапа характерна оценка экономической эффективности использования инвестиционного механизма финансирования процесса воспроизводства основного капитала. Эффект от реализации инвестиционного механизма финансирования воспроизводства основного капитала будет выражаться в нескольких направлениях:

1) меняется количественная и качественная структура основных средств, а значит, целесообразно оценить на сколько эффективнее они стали использоваться в хозяйственной деятельности, каково их состояние и ее динамика. Такая оценка возможна при помощи показателей фондоотдачи, индекса стоимости основных средств, коэффициентом годности, коэффициентом износа, коэффициентом обновления, коэффициентом выбытия и др.;

2) меняется производственная мощность промышленного предприятия, а значит, необходимо оценить рациональность данного решения с помощью коэффициента загрузки;

3) так как рассматривается реализация инвестиционного механизма, то необходимо провести традиционный анализ эффективности инвестиционного проекта, используя такие показатели, как чистый приведенный эффект, рентабельность инвестиций, внутренняя норма прибыли, и привести расчетный коэффициент эффективности;

4) в силу привлечения заемного капитала, т.е. изменение структуры источников формирования активов, стоит проверить соответствие финансовой устойчивости предприятия нормальным ограничениям.

На восьмом этапе происходит разработка окончательного управленческого решения, учитывающего все критерии, условия, ограничения, определённые на предыдущих этапах.

Выводы

Таким образом, основные этапы реализации механизма финансирования процесса воспроизводства основного капитала промышленного предприятия можно сгруппировать на три блока:

– блок информационного обеспечения (этапы 1-3);

– блок формирования финансового потока (этапы 4-6);

– блок оценки экономической эффективности (этапы 7-8).

Следовательно, все этапы, перечисленные выше, имеют место в том или ином блоке инвестиционного механизма финансирования воспроизводства основного капитала.

Библиографическая ссылка

Коровкина Н.И., Кульпина Е.И., Мелёхина К.В. ОСНОВНЫЕ ЭТАПЫ РЕАЛИЗАЦИИ МЕХАНИЗМА ФИНАНСИРОВАНИЯ ПРОЦЕССА ВОСПРОИЗВОДСТВА ОСНОВНОГО КАПИТАЛА ПРОМЫШЛЕННОГО ПРЕДПРИЯТИЯ // Вестник Алтайской академии экономики и права. 2020. № 6-2. С. 241-246;URL: https://vaael.ru/ru/article/view?id=1189 (дата обращения: 21.01.2026).

DOI: https://doi.org/10.17513/vaael.1189