Введение

Коренные преобразования национальной экономики, большинство из которых были осуществлены в последнее десятилетие ХХ века, поставили перед учеными, политиками, практическими работниками новую стратегическую задачу по определению возможных контуров и тенденций будущего состояния отечественной экономики. При этом в качестве ключевых факторов современного исторического этапа состояния российской экономики отмечают такие как: экономика государства, экономика отраслей и регионов, экономика малых предприятий, экономика физических лиц [10].

Цель исследования

Дать характеристику модели проектной экономики, как стратегического направления модернизации национальной экономики в условиях ее турбулентного характера и цифровизации, а так же рассмотреть позитивный опыт Ростовской области по разработке и реализации инвестиционных проектов в различных сферах региональной экономики, обосновать основные направления его дальнейшего развития.

Материал и методы исследования

Методами исследования являются методы, входящие в систему теоретико-познавательных категорий, научного инструментария и регулятивных принципов исследования процессов функционирования экономических субъектов. В частности, были использованы методы: анализ документов (научной литературы, статистических данных, данных хозяйственной деятельности организации, метода поиска новых решений, системный подход.

Результаты исследования и их обсуждение

В качестве основной альтернативы рыночной экономике, имеющей, в основном, ресурсоориентированный характер, предлагается модель проектной экономики. Количество современных публикаций, посвященных исследованию феномена проектной экономики, является довольно ограниченным, но все же позволяет сформировать представление относительно ее основных характеристик.

Известный исследователь нового этапа развития глобальной экономики академик Макаров В.Л. отмечает: «человечество построило информационное общество и экономику знаний. Следующий этап развития – это проектно-контрактная экономика, где проект есть иерархическая сеть контрактов, где все расписано как в юридическом контракте. Однако профессионалов, способных так сделать проект, пока нет. Нет и опыта создания таких проектов. Нет школы по обучению такой профессии. Все надо начинать с нуля…» [12]. Юрьева Т.В. определяет проектную экономику как особый вид социально-экономической системы, в которой экономическая деятельность осуществляется преимущественно посредством проектов программ, портфелей проектов и программ [13]. По мнению Ю. Крупнова проектная экономика является предельно личностной или персоналистской, то есть, в отличие от неолиберальной модели, лишь декларирующей верховенство личности, реально ставящей на личность и её созидательную способность [11]. При этом происходит замена «модели импортированного роста», построенной на доходах от продажи нефти, на модель инновационного развития.

В целом соглашаясь с определениями проектной экономики, следует отметить, что реализуемые проекты должны иметь системный характер и формироваться с учетом стратегических ориентиров развития страны в целом, ее региональных подсистем и отдельных хозяйствующих субъектов. Одновременно должен решаться вопрос о финансовом обеспечении проектов, в котором должны быть задействованы эмиссионно-кредитные центры, осуществляющие «точечную» целевую эмиссию без вывода эмитированных денег на финансово-кредитный рынок для предупреждения их нецелевого использования.

Ориентация модели развития страны на проектную экономику, декларируемую в политических и научных кругах, требует адекватной реакции от регионов, несмотря на то, что проектный подход является для них в большинстве случаев традиционным, реализуемым путем формирования и освоения системы инновационных проектов различного характера. Так, например, в Ростовской области объем реализованных и находящихся в стадии реализации, инвестиционных проектов составляет 617710 тыс.р. В перспективе до 2022 года будет реализовано 650 проектов, из них по позиции «100 Губернаторских инвестиционных проектов» будет создано 41276 рабочих мест.

Кроме того, в Ростовской области действует формула «семь «И» Губернатора» – это семь слагаемых формулы успеха, способной обеспечить опережающее развитие Ростовской области: инвестиции, инновации, индустриализация, инфраструктура, институты, интеллект, инициатива. По словам Губернатора Ростовской области В.Ю. Голубева, «ключевой вопрос для Ростовской области – это активизация инвестиционной политики, создание более привлекательных условий, более благоприятного инвестиционного климата для инвесторов. Регион в силу своего географического положения, наличия достаточно мощной промышленности, аграрного комплекса, транспортного узла имеет для этого все возможности» [5].

Немаловажным моментов в инвестиционной деятельности региона, является проведение в 2018 году на территории Ростовской области игр Чемпионата мира по футболу. Данное мероприятие позволило привлечь в регион инвестиций на сумму более $88 млн. долларов [5].

Интересным является опыт региона по привлечению инвестиций в моногород Гуково за счет создания в его пределах территории опережающего социального развития (ТОСЭР) [1-4].

ТОСЭР представляет собой часть территории субъекта Российской Федерации, включая закрытое административно-территориальное образование, на которой в соответствии с решением Правительства Российской Федерации установлен особый правовой режим осуществления предпринимательской и иной деятельности в целях формирования благоприятных условий для привлечения инвестиций, обеспечения ускоренного социально-экономического развития и сохранения комфортных условий для обеспечения жизнедеятельности населения [1-4].

Для резидентов ТОСЭР установлены льготы: по налогу на прибыль (0 % вместо 2 %, исчисляемых в федеральный бюджет; 5 % вместо 18 %, зачисляемых в региональный бюджет); по тарифам страховых взносов во внебюджетные фонды (в Пенсионный фонд 6 % вместо 26 %; в Фонд социального страхования Российской Федерации – 1,5 % вместо 2,9 %; в Фонд обязательного медицинского страхования – 0,1 % вместо 5,1 %).

Оценивая инвестиционные успехи Ростовской области, можно отметить, что она является одним из регионов России, имеющим множество преимуществ в инвестиционной сфере по сравнению с регионами-конкурентами.

Вместе с тем, несмотря на основные позитивные тренды в инвестиционной деятельности региона, переход к проектной модели требует определенной систематизации, упорядочения проектного управления его социально-экономическим развитием. Прежде всего, необходимо разделить все проекты, реализуемые в регионе на проекты федерального, регионального и муниципального уровня и осуществить их комплексную оценку с точки зрения приоритетности, вклада в ВРП, источников финансирования и решения актуальных социальных проблем. Особое внимание в регионе следует уделить, так называемым постдепрессивным муниципальным образованиям, которые прошли длительный этап реструктуризации угольной отрасли и остро нуждаются в привлечении инвестиций для модернизации муниципальной экономики.

В этой связи актуальной является проблема оценки инвестиционной привлекательности предприятий, осуществляющих свою деятельность в постдепрессивных муниципальных образованиях (города Гуково, Донецк, Зверево, Новошахтинск, Шахты, а также Белокалитвинский и Красносулинский муниципальные районы). Для этого можно использовать комплексную методику оценки инвестиционной привлекательности предприятия, предлагаемую Р.С. Ведищевой [7]. Особенность этой методики состоит в том, что показатель инвестиционной привлекательности хозяйствующего субъекта имеет две составляющие: экономическую, выраженную в долях единицы и рисковую, также выраженную в долях единицы. Их взаимосвязи выражаются в виде уравнения:

Kинв = K1 × (1 – K2), (1)

где Kинв – показатель инвестиционной привлекательности хозяйствующего субъекта;

K1 – экономическая составляющая;

K2 – рисковая составляющая.

В таблице приведена интегральная оценка инвестиционной привлекательности одного из многопрофильных малых предприятий г. Новошахтинска – ООО «Меркурий-Н».

Таким образом, можно сделать вывод, что по 9 показателям (45 %) уровень инвестиционного риска является максимальным; по 4 (20 %) – высоким; по 1 (5 %) – приемлемым и по 6 (30 %) – минимальным.

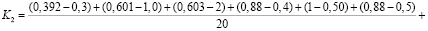

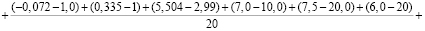

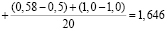

Среднее значение рисковой составляющей определяется по формуле:

K2 =  (2)

(2)

где хi – отклонение i-го показателя от критического уровня риска;

n – число показателей

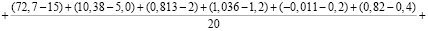

Экономическую составляющую – K1 определим по формуле:

(3)

(3)

где ПРЧ – чистая прибыль, тыс. р.

И – объем привлеченных инвестиций, тыс. р.

Следовательно, показатель инвестиционной привлекательности ООО «Меркурий-Н» составит:

K = K1 × (1 – K2), (4)

где K – коэффициент инвестиционной привлекательности

K = 1,4 × (1 – 1,646) = –0,918.

Используя шкалу, предлагаемую Ведищевой Р.С. для расчета интегрального коэффициента инвестиционной привлекательности ООО «Меркурий-Н» [7]:

K >5,0 – высокая инвестиционная привлекательность объекта исследования;

3,0 < K <5,0 – инвестиционная привлекательность объекта исследования находится выше среднего уровня;

1,5 < K <3,0 – инвестиционная привлекательность объекта исследования находится на среднем уровне;

1,0 < K < 1,5 инвестиционная привлекательность объекта исследования находится на ниже среднего уровня;

K < 1,0 – низкая инвестиционная привлекательность;

K < 0 – предприятие не привлекательно в инвестиционном плане.

Интегральная оценка уровня инвестиционной привлекательности ООО «Меркурий-Н»

|

Показатель |

Уровень риска |

Расчетное значение показателя |

Уровень риска |

|||

|

Минимальный (1 балл) |

Приемлемый (2 балла) |

Высокий (3 балла) |

Максимальный (4 балла) |

|||

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

|

Показатели оценки финансового состояния предприятия |

||||||

|

– коэффициент абсолютной ликвидности |

≥0,30 |

0,20–0,30 |

0,10–0,20 |

≤0,10 |

0,392 |

минимальный |

|

– коэффициент срочной ликвидности |

≥1,00 |

0,80–1,00 |

0,50–0,80 |

≤0,50 |

0,601 |

высокий |

|

– коэффициент текущей ликвидности |

≥2,00 |

1,50–2,00 |

1,50 |

≤1,50 |

0,603 |

максимальный |

|

– коэффициент финансовой устойчивости |

≤0,40 |

0,40–0,50 |

0,50–0,70 |

≥0,70 |

0,88 |

максимальный |

|

– коэффициент маневренности собственного капитала |

≤0,50 |

0,50–0,60 |

0,60–0,80 |

≥0,80 |

1 |

максимальный |

|

– коэффициент автономии |

≥0,50 |

0,30–0,50 |

0,10–0,30 |

≥0,10 |

0,88 |

максимальный |

|

Показатели, характеризующие близость предприятия к банкротству |

||||||

|

– коэффициент восстановления платежеспособности |

≥1,00 |

0,90–1,00 |

0,70–0,80 |

≤0,70 |

–0,072 |

максимальный |

|

– коэффициент утраты платежеспособности |

≥1,00 |

0,90–1,00 |

0,70–0,80 |

≤0,70 |

0,335 |

максимальный |

|

– Z-счет Альтмана |

≤2,99 |

2,77–2,99 |

1,81–2,77 |

≤1,81 |

5,504 |

минимальный |

|

Показатели оценки финансовых результатов |

||||||

|

– рентабельность продаж |

≥10,0 |

5,00–10,00 |

0,00–5,00 |

Отрицательное значение |

7,0 |

приемлемый |

|

– рентабельность затрат |

≥20,0 |

10,00–20,00 |

0,00–10,00 |

Отрицательное значение |

7,5 |

высокий |

|

– рентабельность собственного капитала |

≥20,0 |

10,00–20,00 |

0,00–10,00 |

Отрицательное значение |

6,0 |

высокий |

|

– рентабельность активов |

≥15,0 |

5,00–15,00 |

0,00–5,00 |

Отрицательное значение |

72,7 |

минимальный |

|

Показатели оценки экономического состояния хозяйствующего субъекта |

||||||

|

– коэффициент оборачиваемости оборотных средств |

≥5,00 |

2,50–5,00 |

1,50–2,50 |

≤1,00 |

10,38 |

минимальный |

|

– фондоотдача |

≥2,00 |

1,50–2,00 |

1,00–1,50 |

≤1,00 |

0,813 |

максимальный |

|

– отношение темпов роста производительности труда к темпам роста оплаты труда |

≥1,20 |

1,10–1,20 |

0,90–1,10 |

≤0,90 |

1,036 |

высокий |

|

Показатели оценки деловой активности предприятия |

||||||

|

– коэффициент обновления |

≥0,20 |

0,15–0,20 |

0,10–0,15 |

≤0,10 |

–0,011 |

максимальный |

|

– коэффициент износа |

≤0,40 |

0,40–0,60 |

0,60–0,80 |

≥0,80 |

0,82 |

максимальный |

|

– доля собственных оборотных средств в оборотных активах |

≥0,50 |

0,30–0,50 |

0,10–0,30 |

≤0,10 |

0,58 |

минимальный |

|

– доля функционирующего капитала в организации |

1,00 |

0,90–1,00 |

0,80–0,90 |

≤0,80 |

1 |

минимальный |

Так как K < 0, то следовательно, ООО «Меркурий-Н» является не привлекательным в инвестиционном плане предприятием. Это вызывает необходимость разработки и практической реализации мероприятий по повышению его инвестиционной привлекательности. При этом в первую очередь необходимо повысить показатели, имеющие максимальный уровень риска: коэффициенты текущей ликвидности; финансовой устойчивости; маневренности собственного капитала; фондоотдачу; коэффициент оборачиваемости оборотных средств; коэффициент обновления основных фондов.

Для централизованного управления проектной деятельностью в стране создан Совет по стратегическому развитию и приоритетным проектам (ССРПП), который должен стать национальным центром поиска идей и решений, связанных с модернизацией российской экономики [9].

Для улучшения инвестиционной составляющей региональных проектов в стране начала функционировать фабрика проектного финансирования на базе госкорпорации Внешэкономбанк. Проектный комитет фабрики в составе сотрудников ВЭБ, других банков Российского фонда прямых инвестиций будут одобрять инвестиции по четырем направлениям: экспорт, промышленность высоких переделов, инновации, инфраструктура и предоставлять кредитные ресурсы по пониженной ставке в размере 10-10,5 процента годовых [8].

Проблема проектного финансирования является одной из основных при построении в регионах новой модели экономического развития. Это объясняется тем, что у многих предприятий отсутствует возможность осуществлять финансирование за счет собственных ресурсов, поэтому появляется необходимость во внешних источниках для реализации различных коммерческих идей, начиная от обновления производственных фондов и заканчивая диверсификацией производства, закупками современных технологий, внедрением инноваций [6].

Недостатки проектного финансирования в России обусловлены целым рядом причин:

– внутренние рынки кредитов не обеспечены финансовыми ресурсами в объеме, необходимом для финансирования крупных проектов с длительными сроками погашения заемных средств;

– несоответствие между доходами и займами внутри страны и обслуживанием валютных долгов;

– недостаточная правовая составляющая в сфере согласования и распределения рисков проектного финансирования;

– недостаточный уровень квалификации менеджеров, занимающихся проектным финансированием.

Заключение

Таким образом, можно сделать вывод, что накопленный в регионах опыт реализации инвестиционных проектов в различных отраслях и секторах в условиях принятия проектной экономики как стратегической модели инновационного развития страны и ее региональных подсистем, должен быть дополнен системными мерами по ранжированию различных проектов по уровням управления, их финансовому обеспечению и координации с общей концепцией национального развития.

Библиографическая ссылка

Глызина М.П., Иванова Е.А. РЕГИОНАЛЬНЫЕ АСПЕКТЫ ФОРМИРОВАНИЯ РАЗВИТИЯ ПРОЕКТНОЙ ЭКОНОМИКИ // Вестник Алтайской академии экономики и права. 2020. № 6-2. С. 215-221;URL: https://vaael.ru/ru/article/view?id=1185 (дата обращения: 24.12.2025).

DOI: https://doi.org/10.17513/vaael.1185