Введение

В условиях сложной экономической ситуации большинство российских организаций находятся в сложном финансовом состоянии. Высокие налоговые и процентные ставки банков, а также невзаимные платежи между хозяйствующими субъектами приводят организации к банкротству, т.е. они становятся неплатежеспособными. В критериях массовой несостоятельности компаний и в практической реализации процесса признания несостоятельности почти всех из них первостепенное значение приобретает объективное и четкое изучение предпосылок разорения и причин их преодоления.

Банкротство происходит, в тех случаях, когда в организациях не проводится аналитическая работа по выявлению и предотвращению скрытых тенденций негативного характера. Опираясь на зарубежный опыт, можно сказать, что прогноз банкротства возможен за 2 текущих года до выявления явных признаков. В скрытой фазе возникает момент падения цен организации из-за негативных тенденций как внутри, так и вне фирмы. Собственно, поэтому проблема, связанная с анализом вероятности неудач и способов их преодоления очень актуальна в современных условиях формирования российской экономики.

Цель исследования

Цель исследования – проанализировать вероятность банкротства организации, а также текущее состояние обанкротившихся предприятий в современной России и за рубежом, изучить теоретические и практические вопросы, связанные с проблемами банкротства предприятий, его особенностями.

Объектом исследования является предприятие МУП «Теплосети» и данные Статистической бюллетени ЕФРСБ.

При написание научной работы были использованы современные литературные источники отечественных авторов, а также отчетность предприятия МУП «Теплосети» за последние 3 года.

В последние годы кризисная ситуация в России ведет к банкротству множество компаний и предприятий. Стабильность организации на рынке зависит от действенности функционирования системы экономической безопасности в организации, принятия результативных административных решений на базе получения данных об экономическом состоянии предприятия.

Материал и методы исследования

Для предотвращения банкротства организации особое внимание необходимо уделять совершенствованию механизма прогнозирования несостоятельности предприятия [1]. Одной из оценки финансовой состоятельности является своевременное обнаружение вероятных признаков банкротства. Финансовое состояние – это возможность предприятия осуществлять финансирование своей основной деятельности. Стабильное финансирование субъектов хозяйствования возможно при обеспеченности необходимого объема финансовых ресурсов, их целесообразного размещение и целевого использования, достаточной платежеспособности, стабильных взаимоотношений с экономическими партнерами.

Экономическое состояние организации характеризуется использованием и размещением средств, и характером источников их возникновения. Одной из ключевых задач оценки финансового состояния выступает диагностика её состояния с изучением факторов его качественного усовершенствования или ухудшения за определенный период, с учетом разработанных рекомендательных по повышению платежеспособности компании и ее финансовой устойчивости.

В качестве основных задач такой оценки можно выделить:

– прогнозирование финансовых результатов;

– своевременное обнаружение и предотвращение недостатков в финансово-производственной деятельности компании и поиск резервов улучшения его экономического состояния;

– проведение мероприятий, направленных на результативное использование ресурсов организации и усиление его финансового состояния;

Результаты такого анализа дают возможность узнать информацию о возможности организации осуществлять прибыльную деятельность, что гарантирует возможности эффективного формирования и развития бизнеса, сформируют представление об имущественном состоянии, обнаружат источники возмещения существующих обязательств. В практике финансового анализа уже разработана методология оценивания финансовой отчетности [1].

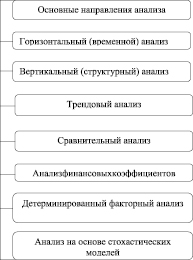

Существует семь основных направлений анализа (рис. 1).

В анализ экономического состояния предприятия входит исследование не только состава, динамики, но и структуры баланса, а также установление его ликвидности и обследование его платежеспособности, определение стабильности экономического развития, деловой активности, диагностику банкротства [6]. Экономический анализ осуществляется с помощью разного вида моделей, предполагающие использование определенной информации.

Рис. 1. Основные направления анализа

Классифицировать виды банкротства предприятий можно следующим образом (рис. 2).

Рис. 2. Виды банкротства

Рис. 3. Процедуры банкротства

Понятие «банкротство» характеризуется, согласно его видам [4]:

1) Техническое банкротство заключается в превышении кредитов над долгами, а сумма активов существенно превышает объем его финансовых результатов;

2) Реальное банкротство характеризуется абсолютной неспособностью организации восстановить свою платежеспособность и экономическую устойчивость, из-за чего в дальнейшем оно объявляется юридически банкротом;

3) Умышленное банкротство заключается в преднамеренном причинении предприятию экономического ущерба.

Одной из процедур является финансовое оздоровление, оно используется для экономического оздоровления платежеспособности и закрытия задолженности, вводится определением арбитражного суда на основании постановления кредиторов в период не более двух лет.

В процедуру наблюдение входит установление в отношении должника дополнительные ограничения и обязанности, а в частности, органы управления должника не имеют права без письменного соглашения временного управляющего подписывать сделки.

Мировое соглашение, как процедура, может использоваться на любом этапе рассмотрения процесса банкротства организации. Оно исполняется путем достижения соглашения между кредиторами и должником, после чего утверждается арбитражным судом при погашении задолженности кредиторов первой и второй очереди [3].

Результаты исследования и их обсуждение

На рис. 4 представлена динамика банкротства организаций в Российской Федерации.

По данным диаграммы можно сделать вывод, что количество банкротства в России за анализируемый период снизилось до 2971 компаний в 2020 году. Максимальное количество достигало 3680 компаний, а минимальное 2380 компаний.

На сегодняшний день процесс банкротства российских компаний набирает силу. Рассмотрим табл. 1, где представлены крупнейшие юр. лица-банкроты в стране (2019 г.).

Институт банкротства предусмотрен практически во всех развивающихся странах. В России и за рубежом он имеет сходные правовые условия и характеристики, сформированные под влиянием международных отношений, а также отдельных социально-политических факторов. Основы российского законодательства о банкротстве соответствуют правовым нормам, действующим в Канаде, США, Великобритании и многих других странах. В соответствии с установленными англосаксонскими правовыми системами, процедуры банкротства проводятся под эгидой суда с помощью арбитра.

Рис. 4. Динамика банкротства организаций в Российской Федерации

Таблица 1

Крупнейшие юр. лица-банкроты в стране (2019 г.)

|

№ |

Наименование |

Возраст компании |

ИНН |

Отрасль |

Выручка за 2018 г., млрд руб |

|

1 |

ООО «ЮГ СИБИРИ» |

7 |

5406277570 |

Производство масел и жиров |

12,259 |

|

2 |

ООО «МАДЖЕСТИК» |

12 |

7724857184 |

Оптовая продажа компьютеров и периферийных устройств |

9,340 15.758 |

|

3 |

ООО «БЕЛАЯ ПТИЦА-КУРСК» |

10 |

4604006115 |

Производство и консервирование мяса птицы |

12.259 |

|

4 |

ООО «КАПСТРОЙ» |

7 |

2224148021 |

Разработка строительных проектов |

15,785 |

|

5 |

ООО «КОМПАНИЯ ХОЛИДЕЙ» |

13 |

7701621619 |

Розничная торговля пищевыми продуктами, включая питьевые напитки и табачные изделия |

47,989 |

Таблица 2

Банкротство в зарубежных странах

|

Страна |

Период |

Фактическое значение компаний |

Предельное значение компаний |

|

Турция |

4 квартал 2019 года |

4284 |

4363 |

|

Германия |

Декабрь 2019 год |

1363 |

1413 |

|

Литва |

2 квартал 2019 года |

2844 |

2823 |

|

Великобритания |

Январь 2020 |

2292 |

2290 |

|

Швейцария |

2018 год |

13971 |

13257 |

|

Италия |

2018 год |

2090 |

2977 |

В большинстве стран банкротство юридических и физических лиц понимается как метод удовлетворения требований кредиторов путем деления активов должника в его пользу. В табл. 2 рассмотрим количество компаний, обанкротившихся в зарубежных странах.

Анализируя табл. 2, можно сделать вывод, что количество разорившихся фирм выше в Швейцарии и их фактическое значение составляет 13971, несмотря на то, что предельное значение должно быть 13257, меньше всего компаний-банкротов находится в Германии и их фактическое значение не превышает максимальное.

В России модели зарубежных ученых, такие как Э. Альтман, часто используются для оценки прогнозов несостоятельности, но не всегда подходят к российским организациям [1]. Важную роль здесь играет поддержка нормативного учета, фискальных характеристик и степени достоверности экономических показателей, которые могут исказить результат и не позволить объективную оценку прогноза.

В экономической практике имеется большое количество подходов для оценки вероятности банкротства коммерческих предприятий, которые проявляются разными способами, представленными отечественными и иностранными авторами. Одними из главных методик оценки вероятности появления банкротства коммерческих организаций являются:

1) Пятифакторная модель оценки вероятности банкротства Э. Альтмана;

2) Двухфакторная модель Федотова;

3) Модель оценки риска банкротства Давыдовой-Беликова;

4) Модель оценки риска банкротства Давыдовой-Беликова;

5) Коэффициент Уильяма Бивера;

6) Модель Р. Таффлер и Г. Тишоу;

7) Модель Гордона Л.В. Спрингейта;

8) Шестифакторная модель О.П. Зайцевой.

Обладая определенными финансовыми ресурсами, каждая компания рано или поздно сталкивается с ситуацией, когда эффективность ее деятельности снижается и ресурсы сводятся к минимуму. Причиной таких ситуаций могут быть как внешние, так и внутренние факторы. И если со временем не будет предпринято никаких разумных мер для улучшения системы управления производством, персоналом, продажами, финансовой политикой, эта компания рискует обанкротиться и быть ликвидирована.

Для наглядного анализа использования моделей, представленных в табл. 1, проведем исследование вероятности возникновения банкротства на примере МУП «Теплосети».

МУП города Лабинск «ТЕПЛОВЫЕ СЕТИ» зарегистрирована 6 декабря 2001 Основной вид деятельности – «Производство пара и горячей воды (тепловой энергии) котельными».

Для оценки вероятности банкротства данного предприятия воспользуемся пятифакторной моделью оценки вероятности банкротства Э. Альтмана (табл. 3).

Значения «Z-счета Альтмана» на начало 2018 года свидетельствует о низкой вероятности банкротства, на конец же года, значение 2,77 говорит о возможности банкротства.

Таким образом, расчет (по формуле из табл. 3) КБивера в 2018 г = -0,065, это говорит о высокой вероятности банкротства.

Модель оценки риска банкротства Давыдовой-Беликова, разработанная для российских предприятий. Значение данной модели для МУП «Теплосети» в 2018 году R = 6,67 и это значит, что существует минимальная вероятность банкротства.

Двухфакторная модель Федотова в 2018 году равна (по формуле из табл. 3) Z = -2,292, в 2017 = -2,632, в 2016 = -2,543, что говорит о платежеспособности предприятия, так как значения в период с 2016 по 2018 году имеют отрицательную тенденцию.

Используя группировку организации по критериям оценки финансового состояния определяют, к какому классу относится исследуемое предприятие (табл. 4).

Таким образом, в 2017 году МУП «Теплосети» заняло 2 класс, что говорит об организации, демонстрирующей некоторую степень риска в погашении обязательств. В 2018 году 3 класс говорит о МУП «Теплосети», как о проблемной организации больше вывод.

Таблица 3

Расчет коэффициентов «Z-счета Альтмана» для прогнозирования банкротства МУП «Теплосети», 2018 г.

|

Показатель, в тыс.руб |

На начало года |

На конец года |

|

Оборотный капитал |

48308 |

59174 |

|

Стоимость активов |

63377 |

73570 |

|

Собственный капитал |

37633 |

33814 |

|

Долгосрочные обязательства |

- |

- |

|

Краткосрочные обязательства |

25744 |

39755 |

|

Выручка |

129446 |

115287 |

|

Прибыль до налогообложения |

(315) |

(4255) |

|

Чистая прибыль |

(348) |

(4255) |

|

Коэффициент ликвидности (Х1) |

0,762 |

0,804 |

|

Коэффициент рентабельности активов по чистой прибыли (Х2) |

-0,005 |

-0,058 |

|

Коэффициент рентабельности активов по прибыли до налогообложения (Х3) |

-0,005 |

-0,058 |

|

Коэффициент соотношения собственного и заемного капитала (Х4) |

1,462 |

0,851 |

|

Коэффициент оборачиваемости активов (Х5) |

2,042 |

1,567 |

|

Z-схема Альтмана на начало года |

3,81 |

|

|

Z-схема Альтмана на конец года |

2,77 |

Таблица 4

Интегральная оценка финансовой устойчивости организации

|

Показатель |

2017 г. |

2018 г. |

||

|

Фактическая величина показателя |

Количество баллов |

Фактическая величина показателя |

Количество баллов |

|

|

Ктл |

1,878 |

15 |

1,488 |

9 |

|

Кбл |

1,780 |

18 |

1,434 |

15 |

|

Кал |

0,042 |

0 |

0,0415 |

0 |

|

Коз |

10,996 |

13,5 |

12,092 |

13,5 |

|

Кос |

0,467 |

13,5 |

0,328 |

9 |

|

Кав |

0,594 |

16,2 |

0,46 |

8,4 |

|

- |

2 |

- |

3 |

|

|

класс |

класс |

|||

Во время процесса банкротства основной целью является не ликвидация компании, а поиск путей финансового оздоровления. Для снижения риска несостоятельности коммерческой организации (несостоятельности) требуется полный мониторинг и полная оценка ее финансового положения, ликвидности и платежеспособности. Принять меры по улучшению этих показателей и отслеживать их изменения в динамике [2].

Выводы

Подводя итоги всему вышесказанному, можно сделать вывод, что банкротство – это, прежде всего, особый процесс, инициированный кредитором, в ходе которого компания предпринимает шаги по выплате долга, который был ей представлен, чтобы гарантировать свою будущую деятельность. В практике исследований и диагностики неисправностей коммерческих организаций существуют разные подходы, как отечественных, так и зарубежных авторов. Однако не все методы вероятности несостоятельности могут быть применены к конкретной организации. Чтобы получить более точные результаты, необходимо учитывать множество факторов, от сферы деятельности компании до влияния косвенных факторов, которые влияют на финансовую устойчивость и платежеспособность компании.

В настоящее время в связи с пандемией коронавируса в мире, возникающий экономический кризис негативно сказался на деятельности коммерческих компаний. В этой ситуации анализ вероятности отказа является приоритетом при оценке возможностей организаций и перспектив их развития. Организации, попавшие в затруднительную ситуацию должны быть защищены от банкротства. В связи с этим Президент Российской Федерации предлагает ввести шестимесячный мораторий на подачу корпоративных требований о банкротстве со стороны кредиторов, а также на взыскание долгов и штрафов. Эти меры будут распространяться на компании, работающие в секторах, наиболее пострадавших от текущей сложной ситуации. В то же время правительству было поручено постоянно следить за ситуацией и, при необходимости, расширять, корректировать список отраслей, которые нуждаются в поддержке.

Библиографическая ссылка

Казимир А.Н., Шевченко А.А., Мокосеева М.А., Тахумова О.В. АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ КАК СПОСОБ ОПРЕДЕЛЕНИЯ ВЕРОЯТНОСТИ БАНКРОТСТВА // Вестник Алтайской академии экономики и права. 2020. № 5-1. С. 86-93;URL: https://vaael.ru/ru/article/view?id=1115 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.1115