Введение

Март 2020 года запомнится всем инвесторам падением всех биржевых индексов на 30-50 % из-за пандемии коронавируса, исторического падения цен на нефть, паники на финансовом рынке. Все это вызвало колоссальные проблемы с ликвидностью финансового рынка. Центральные банки всех стран в мире начали скупать все активы по всему миру (гос. бумаги, муниципальные и корпоративные облигации), чтобы влить в систему необходимую ликвидность. Некоторые биржи запретили short позиции на часть, либо на все инструменты финансового рынка. В период финансовой нестабильности и шоков ликвидности самое время вспомнить о новом инструменте, который отнимает колоссальные объемы с рынка – темные пулы ликвидности. Внебиржевые площадки, на которых нет ограничений, нет информации, на которых торгуются значительные объемы по тем или иным активам. Именно работа над регулированием данной отрасли инфраструктуры финансового рынка позволит Центральным банкам добавить недостающую ликвидность финансовому рынку без дополнительного печатания денег и раздувания инфляционных ожиданий.

Темные пулы. Что это такое и для чего они нужны

Представьте ситуацию в которой крупный инвестиционный фонд понимает, что цена на актив, допустим это акции Apple (AAPL), в размере 1 млрд долл. США в их портфеле достигла пика, либо того момента, когда их хочется продать. При непосредственной реализации всего пакета на открытом рынке средняя цена реализации сильно снизится ввиду того, что реализуется большой объем бумаг и тянет цену актива вниз. Для решения данной проблемы были придуманы заявки «Айсберги», когда весь объем делят на части и продают актив постепенно, что снижает негативный эффект от продажи, но не нивелирует усреднения цены в сторону понижения. Для решения данной проблемы и были придуманы темные пулы ликвидности, в которых не раскрывается информация о том, кто продает и по какой цене. Уже после завершения сделки, через какое-то время, например в отчете этого фонда, раскрывается информация о том, что на внебиржевом рынке был реализован большой пакет акций Apple (AAPL), что безусловно влияет на цену акции, однако уже после завершения сделки.

В этом и заключается суть темных пулов. Они дают возможность крупным инвесторам совершать сделки вне биржи, без сильного влияния на цену при реализации больших объемов, однако рынок недополучает информацию, что влияет на цену актива. Возникает ситуация, при которой биржевая цена на актив не отражает реальной цена на нее, потому что определенный объем торгов совершается вне рынка и не влияет на ценообразование.

Влияние темных пулов на общее состояние финансового рынка до сих пор является предметом дебатов между регуляторами, инвесторами и аналитиками отрасли. Теоретически создание нескольких торговых площадок должно привести к усилению конкуренции и, следовательно, к снижению операционных издержек. Однако фрагментация рынка между открытыми биржами и темными пулами может привести к изменению структуры и динамики рынка, что приведет к дестабилизации или снижению эффективности за счет фрагментации ликвидности и вопросов ценообразования.

Объем рынка темных пулов. Основные игроки рынка

С момента появления «темных пулов» в начале 2000-х годов торговые заявки начали мигрировать с бирж в темные пулы, однако отмечу и то, что рос общий объем ликвидности на рынке, увеличивалось количество инвесторов и их величина депозитов. Практика показывает, что доля темных пулов на рынке увеличивается, когда размеры заявок становятся большими, когда спреды по основным активам сужаются, когда шаг цены по инструменту становится большим и когда трейдеры ищут защиты от воздействия цены [1].

На середину 2017 года темные пулы уже составляют около 14 % общего объема торгов в США и около 4,5 % европейских объемов. На их долю приходится около 40 % от общего объема внебиржевого рынка США [2].

Для понимания объема рынка и его динамики можно посмотреть данные торгов альтернативных торговых систем (alternative trading system, ATS), которые согласно правилу 4552 от 2014 года на ежеквартальной основе должны направлять информацию об объемах торгов заключенными на ATS (в данном случае понятия alternative trading system и темные пулы синонимичны) в саморегулируемую организацию, осуществляющая финансовый контроль клиентов брокерских фирм и биржевых рынков, FINRA (Financial Industry Regulatory Authority) [3].

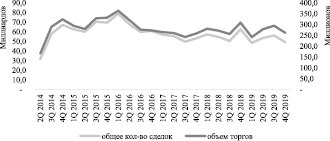

На графике видно, что в последние годы снижается корреляция между количеством сделок и объемом торгов (рис. 1). Все это говорит о том, что средний размер одной сделки растет, а значит на рынок темных пулов приходят крупные игроки с большими заявками, то есть с большим объемом ликвидности, который изымается из открытого доступа и влияет на ценообразование на тот или иной актив на открытом рынке.

Рис. 1. Объем торгов и общее количество сделок, совершенных на рынке ATC. Источник: FINRA

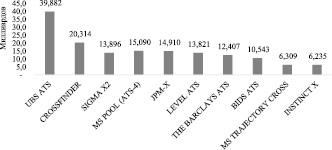

Рис. 2. Крупнейшие темные пулы по объемам торгов в 2019 году. Источник: FINRA

Рис. 3. Распределение темных пулов ликвидности по основным финансовым институтам. Источник: Bloomberg

На темные пулы, управляемые инвестиционными банками, приходится наибольшая доля объемов темных пулов (рис. 3). Самыми крупными являются UBS ATS от UBS, Sigma x2 от Goldman Sachs и Crossfinder от Credit Suisse (рис. 2).

Пулы маркетмейкеров созданы управляющим, который обеспечивают рынок необходимой ликвидностью, в то время как независимые пулы управляются брокерами-агентами с периодическим исполнением заявок внутри брокера. И наконец, пулы консорциумов находятся в совместной собственности банков, которые используют их в качестве торговых площадок последней инстанции.

Однако как это часто бывает, и у темных пулов имеются свои отрицательные стороны. Это и риски неполного исполнения заявки или ее полного неисполнения, и возможности манипуляций ввиду малой степени регулирования, а также отсутствие прозрачности в системе торгов приводит к множеству проблем относительно конкурентности цен исполнения заявок. Так, в 2014 году произошел скандал с банками Barclays и Credit Suisse, в котором брокер исполнял заявки не по конкурентным ценам, извлекая из этого прибыль для себя и убытки для клиентов [4]. Скандалы, связанные с нарушением правил регулятора, возникли и у Goldman Sachs в 2014 году и у UBS банка в 2015 году и у брокера ITG в 2016 году [5–7].

Легализация и регулирование рынка темных пулов

Ввиду всех этих скандалов, американский регулятор еще в 2014 году обеспокоился влиянием темных пулов на финансовый рынок США и заставил раскрывать информацию о своих темных пулах основных игроков рынка, аналогичные меры принимают и регуляторы по всему миру. Более того, регуляторы поняли, что кроме информации об объемах сделок в темных пулах необходимо и регулирование данной отрасли финансового рынка.

Так, в Канаде еще 15 октября 2012 года управление по ценным бумагам и ведомство по регулированию инвестиционной деятельности в Канаде выработало нормы по регулированию структуры темных пулов и ликвидности, в которых ввела правило, что сделка может пройти вне рынка только если оператор торгов обеспечил цену заявки значительно лучше рыночной. Итогом данной меры является сокращение объемов торгов в темных пулах на треть.

В Австралии в 2013 году следуя примеру Канады Австралийская комиссия по ценным бумагам и инвестициям ввела правила работы темных пулов, которые ограничивают объем торгов вне открытого рынка.

В США 2014 году было принято правило 4552 о предоставлении данных об объемах торгов в темных пулах агентству FINRA для агрегации данных об объемах торгуемых в темных пулах. Более того, деятельность темных пулов регламентируется правилами для альтернативных торговых систем ATS от 1998 года. [8] Данное правило делит альтернативные торговые системы на брокеров и на биржи. Каждая альтернативная система торговли может выбирать, как себя классифицировать самостоятельно. Более того, каждая альтернативная система должна заполнять форму для ATS с информацией об операционной деятельности субъекта. Ввиду того, что данный документ является конфиденциальным, альтернативные системы вправе расскрывать данные из данной формы общественности или нет. Однако уже с 2018 года, данная форма становится публично расскрываемой информацией. Данное правило было расширено оговоркой об расскрытии инфрмации из-за потенциального конфликта интересов потенциальных инвесторов и альтернативной системой. Учитывая, что основными игроками данного рынка являются инвестиционные банки с широким кругом клиентов, данное правило является важным пунктом регулирования рынка.

В Европе 3 января 2018 Европейский регулятор ввел нормы MIFID II, которые ввели лимиты на объем торгов в одном темном пуле по любому инструменту не более 4 % от общего объема торгов и 8 % на всех темных пулах в совокупности. В результате данных норм регулятор добился возвращения части торгов на публичный рынок. Эксперты оценивают, что около трех четвертых голубых фишек Европы не смогут больше торговаться в темных пулах ликвидности и будут доступны только на публичном рынке.

Заключение

Темные пулы – реальность 21 века. Они есть и будут, потому что есть спрос на их существование, на их основную функцию – скрывать информацию о сделке. В разных странах, регуляторы по-разному к ним относятся, но точно понимают, что в этом вопросе нужны новые нормативные документы, которые определили бы нормативно-правовое поле данного инструмента. Различно и регулирование данного рынка. Некоторые страны любыми способами запрещают создание темных пулов и вывод ликвидности из общего пула ликвидности финансовой системы. Некоторые легализуют их существование с сильными ограничениями по объемам и обязательным предоставлением информации о своих объемах центральному агрегатору информации. Третьи же, пока никак не ограничивают их, однако уже сейчас становится понятно, что таких юрисдикций будет не много и в конечном счете они исчезнут.

Темные пулы ликвидности удовлетворяют одну из потребностей инвесторов, более того, они создают конкурентную среду, в которой сокращаются транзаакционные издержки и комиссии бирж, что способствует укрупнению финансового рынка, поэтому черные пулы несут множество положительных эффектов. Главной же проблемой темных пулов является сегментация рынка и отсутствие информации об одной его части. Это ведет к неправильному ценообразованию, возможности арбитражных сделок из-за неэффективности рынка и манипуляциям рынком. И чем больше темная часть рынка, тем больше риски этих отрицательных факторов. Отмечу, эксперты обозначают значение в 11-17 %, как пороговое, при котором начинают проявляться негативные стороны темных пулов. [9] Напомню, что сейчас объем ликвидности, сконцентрированной в темных пулах, составляет 14 % в США и 4,5 % в Европе.

В связи со всем вышесказанным очевидно, что темные пулы – это инструмент, который будет развиваться в ближайшие годы, легализоваться и регулироваться со стороны регуляторов локальных финансовых рынков. Доля темных пулов будет расти до того момента, пока регуляторы не ограничат ее не найдут те настройки, которые позволят финансовому рынку и экономике стран получить новые стимулы развития.

Библиографическая ссылка

Гибадуллин Э.И. СОВРЕМЕННЫЕ ПРОБЛЕМЫ ЛИКВИДНОСТИ ФИНАНСОВОГО РЫНКА. ТЕМНЫЕ ПУЛЫ ЛИКВИДНОСТИ // Вестник Алтайской академии экономики и права. 2020. № 5-1. С. 35-39;URL: https://vaael.ru/ru/article/view?id=1110 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.1110