В рамках данной статьи авторы широко используют терминологии, связанные с учетной политикой предприятия, аудитом, видами и порядком начисления налога. Часть терминов является устоявшейся. К ним относятся базовые: аудит, финансово-экономические показатели деятельности предприятия, прибыль, прибыль до налогообложения, налоговые вычеты и т. д. Однако интерпретацию других важных терминов до сих пор отличается от одного источника к другому, включая и официальные. К таким относятся, например, расходы, затраты и издержки. В законодательстве не существует обозначенных определений перечисленных понятий. Не облегчает задачу и научно-практическая литература – во множестве источников эти понятия приравниваются к одному значению. Во избежание недопонимания или ошибочного восприятия нашей статьи мы предлагаем придерживаться следующих определений:

- Затраты – денежное выражение объемов ресурсов, использованных на производство и сбыт продукции за отчетный период. Затраты формируют калькуляционные статьи себестоимости продукции (выполненных работ, услуг).

- Расходы отражают уменьшение платежных средств или иного имущества и отражаются в бухгалтерском учете на момент платежа.

- Издержки – реальные или предположительные затраты материальных, трудовых или финансовых ресурсов предприятия в процессе осуществления основной производственной деятельности.

Достаточно известный пример, отражающий данную ситуацию – инструкции Министерства Финансов. Даже в рамках одной инструкции присутствуют разные значения одного и того же понятия.

Объектом исследования является налог на прибыль с юридических лиц, а также с физических лиц, занимающихся мелким и семейным бизнесом и уплачивающих этот налог по упрощенной схеме. Среди существующих видов налогов в РФ авторы выбрали именно налог на прибыль, так как он подвержен частому аудиту, а также может быть отслежен с помощью современной техники (финансовый мониторинг, кассовые аппараты и т.д.).

«Налог на прибыль организаций – это прямой налог, его величина прямо зависит от конечных финансовых результатов деятельности организации» [1]. Из названия налога становится очевидным, что он начисляется на прибыль (доходы – расходы) организации. Для подробного ознакомления с правилами начисления авторы обратились к главе 25 Налогового кодекса РФ.

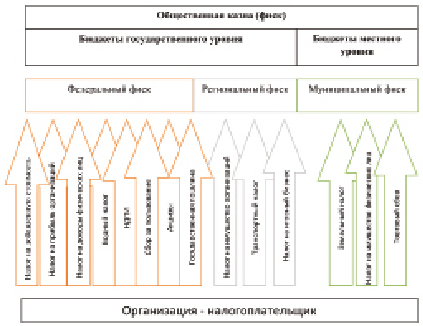

Согласно статье 12 НК РФ для всех организаций, действующих на территории РФ, установлены федеральные, региональные и местные налоги. «Федеральными налогами и сборами признаются налоги и сборы, которые обязательны к уплате на всей территории Российской Федерации. Региональными налогами признаются налоги, которые обязательны к уплате на территориях субъектов Российской Федерации. Местными налогами и сборами признаются налоги и сборы, обязательные к уплате на территориях соответствующих муниципальных образований» [2].

В целом выделяется 14 видов налогов и сборов, распределенных по фискальным уровням (рис. 1).

Как следует из рис. 1, статьей 13 НК РФ определены виды федеральных налогов:

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) налог на прибыль организаций;

5) налог на добычу полезных ископаемых;

6) водный налог;

7) сборы за пользование объектами животного мира и водных биологических ресурсов;

8) государственная пошлина [2].

Статьей 14 НК РФ определяются региональные налоги:

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

Статья 15 НК РФ определяет местные налоги и сборы:

1) земельный налог;

2) налог на имущество физических лиц;

3) торговый сбор [2].

Рис. 1. Налоговое пространство [3]

В соответствии со статьей 17, «налог считается установленным лишь в том случае, когда определены налогоплательщики и элементы налогообложения, а именно: объект налогообложения; налоговая база; налоговый период; налоговая ставка; порядок налога; порядок и сроки уплаты налога» [2].

Налог на прибыль определяет основную долю консолидированного бюджета России, имеет большое значение для государства, что зачастую не характерно для прочих развитых государств. Налог распределяется и в федеральный, и в региональные, и в местные бюджеты.

Как и всем налогам налогу на прибыль, свойственны специфические признаки платежа: обязательность, безвозмездность, денежная форма (налоги не могут быть уплачены в натуральной форме), фискальное назначение (для финансового обеспечения деятельности государства и муниципальных образований).

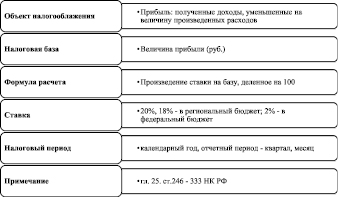

Основная ставка налога на прибыль с 01.01.2019 не изменилась и составляет 20 % (п. 1 ст. 284 НК РФ) при этом:

- 3 % налога зачисляются в федеральный бюджет;

- 17 % налога зачисляются в бюджет субъекта РФ.

До 01.01.2017 распределение между бюджетами было 2 % и 18 % соответственно. Для отдельных категорий организаций ставка налога на прибыль, зачисляемого в региональный бюджет, законами субъектов РФ может быть снижена. Так, например, «региональная ставка налога на прибыль в 2018-2020 гг. в Москве для организаций, имеющих статус производителя автотранспортных средств, составляет 12,5 %» (п. 1 ст. 1 Закона г. Москвы от 17.05.2018 № 12) [4] (рис. 2).

Рис. 2. Характеристики налога на прибыль

Согласно НК, производственная корпорация представлена как совокупность объектов налогообложения.

Содержание налоговой политики определяется оптимальным сочетанием денежных выплат по налоговым обязанностям и обеспечением определенной ликвидности баланса. [5, с. 27]. Более того, в работе И.Ф. Алёшиной отмечено, что для успешного решения вопросов налогового планирования важно наличие в организациях информационных систем управленческого учета [6].

В отечественной литературе нет единого понимания цели и функций налоговой политики на предприятии. Более того, законодательно не выведены четкие определения. Зачастую объектом налоговой политики принимаются налоговые обязательства [7].

В работе Ю.С. Цыганковой налоговая политика определена как «комплекс стратегических и тактических мероприятий в области управления механизмом налогообложения, направленных на рационализацию налоговой нагрузки организации в целях повышения эффективности финансово-хозяйственной деятельности». Оценку эффективности налоговой политики предложено определять объемом налогового бремени [8].

Основной целью налогоплательщика является максимальное снижение налоговой нагрузки (По данным ЦБ России в 2011 г. из 2132 тыс. коммерческих организаций 239 тыс. имели нулевые налоговые платежи при ненулевом платежном обороте за 2011 г. У 131 тыс. коммерческих организаций доля налоговых платежей составила менее 0,1 % от платежного оборота [9]). Очевидна следующая проблема: государство видит целью увеличение налогового обременения, а предприятия нацелены на снижение последней.

Следовательно, задача управления налоговыми обязательствами – форма практического выражения налоговой политики предприятия [10].

Отметим, что данная тема была затронута во множестве работ с фокусировкой на различных аспектах. Так, приведем парадокс Ш. Ицхаки. В своей модели он показал, что, если на уклоненный налог наложен штраф, как он есть, в соответствии с американским или израильским налоговым законодательством – противоречивые последствия отсутствуют. Предположив, что налогоплательщик имеет абсолютное неприятие риска, которое уменьшается с доходом, был сделан вывод, что по мере увеличения налоговой ставки уклоненный доход уменьшается. Автор отметил, что в этом случае эффект замещения отсутствует [11].

В российской практике выделим работу Нефёдовой Т.И. и Давыдовой Н.Н., которые пришли к выводу, что оптимальный способ уменьшения налогооблагаемой база по налогу на прибыль -создание резерва по сомнительным долгам. Расширение производства невозможно без инвестиций. Налог на прибыль оказывает непосредственное воздействие на инвестиционную деятельность, предоставляя льготы предприятиям сферы материального производства по капитальным вложениям производственного назначения и по использованию ускоренной амортизации. В западных странах налог на прибыль используется как инструмент регулирования объема производства, предложения и спроса, занятости [12].

Сидорова Н.И. отмечает, что в России применение льгот по налогу на прибыль, «…как инструмента управления социально-экономическими процессами, было неэффективно» [13]. Ускоренная амортизация была применима только для малых предприятий, а льгота по капитальным вложениям «не сработала» в связи с нехваткой финансовых ресурсов. Ситуация не способствовала росту бизнеса, а государство начало увеличивать ставку налога на прибыль. Последствия очевидны: недостаток финансовых средств для производства – рост риска банкротства.

В работе рассматриваем предприятие, учитывающее и/или боящееся различных рисков. Постановка задачи связана с оценкой стоимости информации по утаиваемым налогам с целью определения дальнейшей тактики поведения. Последняя, в свою очередь, предлагает два варианта – уходить от уплаты налогов, либо оплатить информацию о налогах заинтересованным лицам. Отметим, что в данной статье «криминальные аспекты» не затрагиваются: рассматривается возможное сокращение налоговой базы и последующая оценка стоимости информации.

Непосредственно для оценки информации представим математическую модель. По нашему мнению модель является в полной мере оригинальной, особенно в части нелинейного штрафа.

Постановка задачи с линейным штрафом заимствованная одним из авторов из неопубликованных источников (материал, прочитанный А. Фридмен на курсах повышения квалификации в НИУ ВШЭ, июль 2018 г.).

Методы, использованные для решений дифференциальных уравнений, а также аппроксимации и экстраполяции выпуклых функций полиномами основаны на работах Бахвалова Н.С., Жидкова Н.П. [14].

Модель налогообложения с нелинейным штрафом

Введем переменные:

- w – бюджет, подлежащий налогообложению;

- x – сумма объявленного к налогообложению дохода;

- y = w – x – незадекларированный доход;

- r – ставка налогообложения дохода;

- γ(y) – нелинейная (кусочно-линейная) функция штрафа;

- u(μ) – порядковая полезность бюджета величиной μ для налогоплательщика;

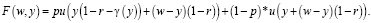

- F(w, y) – целевая функция налогоплательщика;

- p – вероятность аудита его доходов.

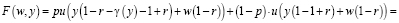

Составляющие модели:

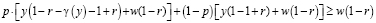

(1)

(1)

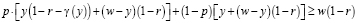

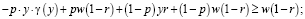

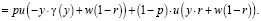

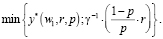

Определим необходимое условие «целесообразности» уклонения от уплаты налога:

; (2)

; (2)

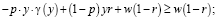

или

;

;

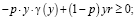

Отсюда  или

или

(3)

(3)

Вернемся к функции полезности налогоплательщика:

(4)

(4)

Учтем, что w(1 – r) – константа, совпадающая с величиной дохода после налогообложения. Обозначим её переменной w1.

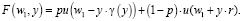

Тогда:

(5)

(5)

Сделаем следующие, вполне отвечающие деятельности налогоплательщика – корпорации средней по масштабам бизнеса – предположения:

I. Налогоплательщик – рискофоб (выбирает вариант поведения, обеспечивающий гарантированный выигрыш, притом даже в случае, если этот выигрыш незначителен. Это предположение позволяет утверждать, что функция полезности F(w1, y) монотонна по обоим аргументам и при каждом фиксированном w1 выпукла вверх (вторая производная по переменной y неположительная, а, следовательно, любой локальный экстремум функции F(w1, y) по переменной y является глобальным максимумом).

II. Кусочно-линейная функция γ(y) штрафа может быть аппроксимирована гладкой (достаточно первого порядка гибкости), монотонной функцией γ1(y), совпадающей с γ(y) на любом конечном наборе предварительно отобранных точек  . Это предположение позволяет следующим образом записать условие (3) относительной «выгодности» ухода от полного налогообложения дохода:

. Это предположение позволяет следующим образом записать условие (3) относительной «выгодности» ухода от полного налогообложения дохода:

(6)

(6)

где γ-1 – обратная к γ функция.

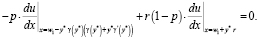

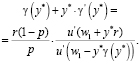

С учетом выдвинутых предположений найдем точку максимума y* функции F(w1, y) для фиксированных w1, r, p, как удовлетворяющую условию экстремума:

(7)

(7)

Если дополнительно считать, что u(x) и φ(y) – непрерывно дифференцируемые функции, то решение y* дифференциального уравнения (7) – непрерывная функция аргументов w1, r, p: y* = y*(w1, r, p).

Учитывая необходимое условие (6) целесообразности «ухода» от полного налогообложения дохода, запишем расчетную формулу для величины y (незадекларированного дохода) налогоплательщика-рискофоба:

yнд =  (8)

(8)

Прямая зависимость величины незадекларированного дохода yнд от второй составляющей в формуле (8) позволяет утверждать адекватность (8) реальной практике налогообложения доходов хозяйствующих субъектов: величина утаиваемого дохода растет с ростом ставки r налога и падает с ростом вероятности p процедуры аудита доходов.

Используя (7) локализуем величину y*(w1, r, p):

(7’)

(7’)

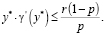

Учитывая, что штраф γ(y*) ≥ 0, а функция u'(x) монотонно-убывающая, то из (7’) получим следующее равносильное неравенство:

(7’’)

(7’’)

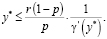

Так как γ'(y*) > 0 (с ростом величины незадекларированного дохода растет и штраф), то:

(8’)

(8’)

Из (8’) следует, что для налогоплательщика-рискофоба величина «утаиваемого» дохода обратно пропорциональна изменению предельной ставки штрафа (ставка устанавливается для наблюдаемого диапазона незадекларированного дохода).

Расчётный пример

В качестве примера рассмотрим предприятие с ростом капитала и постоянным аудитом, заинтересованное в сокращении налоговых выплат с целью присвоения дополнительных денежных потоков. Нелинейный штраф – худшее, на что готово предприятие. Руководство предприятия – рискофобы. Необходимо построить модель для оценки стоимости информации о аудите.

Отметим, что в российском законодательстве установлен штраф за умышленное утаивание части дохода, подлежащего налогообложению. Кусочно-линейная функция налога выглядит следующим образом γ(y) = max(0,4y; 30 тыс. руб.). В качестве аппроксимирующей функции была выбрана γ'(y) = 0,4y.

Определим максимальную величину незадекларированного дохода согласно условию (6) при разных вероятностях налогового аудита. В таблице представлены результаты расчетов. Стоит отметить, что даже при очень низкой вероятности налоговой проверки раной 0,01 величина дохода, которую целесообразно утаить, не превышает 50 руб. В связи с чем можно сделать вывод: если вероятность аудита отлична от нуля – сокращать сумму объявленного к налогообложению дохода не целесообразно.

Однако, для экономик государств с отличным от российского налоговым законодательством рассмотренная постановка задачи и математическая модель могут быть весьма актуальными.

Выводы

В процессе исследования проанализирован налог на прибыль. Исторические факты, касающиеся этого вида налога для России, указывают, в первую очередь, на отсутствие полного понимания сущности налоговой политики предприятия. Более того, различные трактовки терминов в отечественной литературе только усложняют управление налоговыми обязательствами.

Расчетные результаты

|

Вероятность аудита |

0,01 |

0,1 |

0,15 |

0,2 |

0,25 |

0,3 |

0,35 |

0,4 |

0,45 |

0,5 |

|

Максимальный уровень незадекларированного дохода, руб. |

49,5 |

4,5 |

2,83 |

2 |

1,5 |

1,17 |

0,93 |

0,75 |

0,61 |

0,5 |

Российский и международный опыт налогообложения упирается в противоречие: интересы государства заключаются в увеличении налогового обременения, а предприятия заинтересованы в снижении этой нагрузки. Как следствие, руководители ищут возможности по снижению налогооблагаемой базы, как легальные, так и нелегальные.

Для предприятия – рискофоба поставлена задача оценки стоимости информации в случае негативных последствий от легальных способов сокращения налоговой базы. Предложена математическая модель налогообложения с нелинейным штрафом.

Модельные расчеты для условий российской налоговой системы позволили сделать вывод, что уход от налога на прибыль не актуален для хозяйствующих субъектов. Однако есть свидетельства о возможности результативного применения этого инструментария для стран с отличным от российского налоговым законодательством, что и составит предмет наших будущих исследований.

Библиографическая ссылка

Халиков М.А., Лях Д.А., Дерябина А.И. МОДЕЛЬ ОЦЕНКИ СТОИМОСТИ ИНФОРМАЦИИ О НАЛОГОВОМ АУДИТЕ // Вестник Алтайской академии экономики и права. 2020. № 4-1. С. 141-148;URL: https://vaael.ru/ru/article/view?id=1065 (дата обращения: 23.12.2025).

DOI: https://doi.org/10.17513/vaael.1065