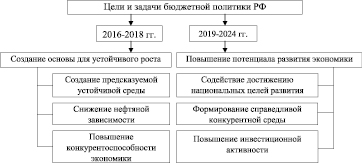

Консервативная бюджетная политика, проводимая Правительством РФ в 2016-2018 гг., обеспечила формирование устойчивой макроэкономической среды, постепенное снижение влияния на федеральный бюджет динамики мировых цен на энергоресурсы, увеличение потенциальных темпов роста ВВП и промышленного производства [1]. Все это положительным образом отразилось на состоянии государственных финансов: в 2018 г. впервые за 7 лет федеральный бюджет исполнен с профицитом в 2,6 % ВВП; произошло оздоровление региональных финансов; консолидированные бюджеты субъектов РФ исполнены с профицитом в 500 млрд. руб., их государственный долг снизился на 5 %; значительно пополнены доходы Фонда национального благосостояния. При этом инфляция оставалась на уровне, обеспечивающем макроэкономическую стабильность (рисунок).

Достигнутые позитивные изменения создали фундамент для полномасштабной реализации национальных приоритетов, обозначенных Президентом РФ в Указе «О национальных целях и стратегических задачах развития Российской Федерации на период до 2024 года» [2]. Стратегическими экономическими и политическими задачами становятся повышение темпов экономического роста, сопровождаемое технологической модернизацией на основе Программы «Национальной технологической инициативы» и ростом благосостояния населения. Можно утверждать, что будут обеспечены динамичный рост финансовых ресурсов государства и сбалансированность бюджетной системы РФ, уменьшится фискальная нагрузка на федеральный бюджет вследствие снижения объемов межбюджетных трансфертов государственным внебюджетным фондам. На сегодняшний день Пенсионный фонд Российской Федерации (ПФ РФ) является хронически дефицитным государственным внебюджетным фондом (табл. 1), что вызывает необходимость совершенствования формирования и использования его финансовых ресурсов в условиях цифровой экономики. Все вышеизложенное определило актуальность проведенного исследования.

Цель исследования заключается в обосновании предложений, реализация которых позволит снизить дефицит бюджета ПФ РФ и укрепить его собственную доходную базу.

Материал и методы исследования

В качестве методологической основы в настоящем исследовании использовались общенаучные диалектические методы познания: наблюдение, сравнение, системный логико-смысловой анализ, синтез теоретического и практического материала, позволившие проанализировать тенденции формирования и использования финансовых ресурсов ПФ РФ, выявить причинно-следственные связи в условиях цифровой экономики, предложить мероприятия по его сбалансированности.

Цели и задачи бюджетной политики Российской Федерации

Таблица 1

Исполнение бюджета Пенсионного фонда РФ в 2015-2018 гг., млрд. руб.[3]

|

Показатели |

2015 г. |

2016 г. |

2017 г. |

2018 г. |

Темп изм., % |

|

1. Доходы бюджета, всего в т.ч.: страховые взносы |

7126,6 3878,7 |

7625,2 4144,5 |

8260,1 4495,3 |

8269,6 4963,1 |

116,0 128,0 |

|

2. Расходы бюджета, всего |

7670,3 |

7829,7 |

8319,5 |

8428,7 |

109,9 |

|

3. Дефицит (-), профицит (+) |

-543,7 |

-204,5 |

-59,4 |

-159,1 |

Как известно, новый этап пенсионной реформы, осуществляемый с 1 января 2015 г., направлен на формирование баланса интересов всех её участников: Пенсионного фонда России, федерального бюджета, плательщиков страховых взносов, пенсионеров. Вступившие в силу два Федеральных закона от 28.12.2013 г. «О страховых пенсиях» и «О накопительной пенсии» внесли существенные изменения в пенсионное обеспечение, связанные с введением понятий «пенсионный капитал» и «пенсионные накопления», института страхового стажа, изменением структуры пенсии, правил ее расчета. Отметим, что механизм накопительной пенсии пока не реализуется, страховые взносы работодателей и лиц, занимающихся предпринимательской деятельностью на обязательное пенсионное страхование, в 2015-2021 гг. направляются только на формирование страховой пенсии. Постепенное повышение пенсионного возраста в течение 2019-2028 гг. является продолжением пенсионной реформы. С 2028 г. женщины будут выходить на пенсию с 60 лет, мужчины – с 65 лет. Россия одной из последних среди стран сопоставимого уровня развития приняла это сложное решение, которое позволит, не увеличивая тарифов страховых взносов на обязательное пенсионное страхование, улучшить качество пенсионного обеспечения населения.

Анализируя открытые данные Министерства финансов РФ, размещенные на официальном сайте, необходимо отметить, что с 2015 г. по 2018 г. бюджет ПФ РФ ежегодно исполнялся с дефицитом, который составил 543,7 млрд. руб. в 2015 г., 204,5 млрд. руб. в 2016 г., 59,4 млрд. руб. в 2017 г., 159,1 млрд.руб. в 2018 г. (табл. 1).

Как следует из табл. 1, более высокие темпы прироста доходов бюджета Пенсионного фонда России за рассматриваемый период в размере 16 % по сравнению с аналогичным показателем расходов, 9,9 %, привели к уменьшению его дефицита почти в три раза: с 543,7 млрд. руб. в 2015 г. до 159,1 млрд. руб. в 2018 г.

Рост расходов бюджета Пенсионного фонда РФ связан с индексацией пенсий и выплат, повышением пенсионных коэффициентов (баллов), увеличением численности пенсионеров вследствие роста продолжительности жизни. Так, если по состоянию на 1 января 2015 г. численность пенсионеров, получающих пенсии по старости, составила 34,4 млн. человек, то к 1 января 2018г. она увеличилась до 36,3 млн. человек. Основная доля пенсионеров проживает в городской местности, она составила 72,5 % от общей численности пенсионеров в 2015 г., 72,2 % – в 2016 г., 72,7 % – в 2017 г., 73,1 % – в 2018 г. Наблюдается повышение их численности с 30 млн. человек до 31,8 млн. чел; в тоже время численность пенсионеров, проживающих в сельской местности, практически не изменилась. Доля работающих пенсионеров сокращается, что связано с принятием закона, ограничивающего индексацию пенсий для работающих пенсионеров (табл. 2).

Страховых взносов на обязательные пенсионные страхование, как видно из табл. 1, не хватает на выплаты пенсий, прежде всего страховых – по старости, по потери кормильца, по инвалидности, поэтому ПФ РФ наряду с другими государственными внебюджетными фондами – Фондом социального страхования России и Федеральным фондом обязательного медицинского страхования – предоставляются межбюджетные трансферты (МБТ) из федерального бюджета. В течение 2015-2018 гг. они занимали значительную долю, в среднем 20 %, в расходах федерального бюджета (табл. 3).

Объемы МБТ, передаваемые из федерального бюджета государственным внебюджетным фондам в 2015-2018 гг., имели разнонаправленные тенденции: рост с 3240,0 млрд. руб. в 2015 г. до 3752,0 млрд. руб. в 2017 г., почти на 115,8 %, и снижение в 2018 г. по сравнению с предыдущим годом на 11,8 % в связи с сокращением поступлений МБТ на обеспечение сбалансированности Пенсионного фонда РФ.

Анализ данных табл. 3 свидетельствует о наличии устойчивой зависимости Пенсионного фонда России от МБТ из федерального бюджета, которому в течение рассматриваемого периода предоставлялось почти 98 % совокупного объема МБТ внебюджетным фондам. Для Пенсионного фонда России межбюджетные трансферты из федерального бюджета являются стабильным доходным источником. В структуре его совокупных доходов они занимают почти 40 % и используются на выплаты как страхового, так и не страхового характера: предоставление материнского капитала, пенсии по государственному пенсионному обеспечению, ежемесячную денежную выплату инвалидам, валоризацию величины расчетного пенсионного капитала пенсионеров, вышедших на пенсию в более ранние периоды; индексацию стоимости пенсионного балла; федеральную социальную доплату к пенсии некоторым категориям пенсионеров и др. [5]. Безусловно, выплаты и компенсации улучшают материальное положение пенсионеров, но увеличивают фискальную нагрузку на федеральный бюджет. Острота этого вопроса усиливается в условиях макроэкономической нестабильности и неопределенности. Так, в течение 2011-2017 гг. федеральный бюджет исполнялся с дефицитом, и только в 2018 г. – с профицитом.

Таблица 2

Динамика численности пенсионеров в России в 2015-2018 гг. (на 1 января) [4]

|

Показатели |

2015 г. |

2016 г. |

2017 г. |

2018 г. |

|

1 |

2 |

3 |

4 |

5 |

|

Общая численность пенсионеров, млн. человек |

41,4 |

42,8 |

43,2 |

43,5 |

|

Численность пенсионеров, получающих пенсию по старости, млн. человек |

34,4 |

35,6 |

36,0 |

36,3 |

|

Место проживания пенсионеров: |

||||

|

В сельской местности, млн. человек |

11,5 |

11,8 |

11,8 |

11,7 |

|

В городской местности, млн. человек |

30,0 |

30,9 |

31,4 |

31,8 |

|

Работающие пенсионеры: |

||||

|

Численность работающих пенсионеров, млн. человек |

14,9 |

15,3 |

9,9 |

9,7 |

|

Доля работающих пенсионеров, % |

36,0 |

35,7 |

22,9 |

22,2 |

Таблица 3

Поступления МБТ из федерального бюджета Пенсионному фонду РФ в 2015-2018 гг. [3]

|

Годы |

МБТ государственным внебюджетным фондом РФ |

в т.ч. Пенсионному фонду РФ |

|||

|

млрд. руб. |

в % к предыдущему году |

млрд. руб. |

в % к предыдущему году |

уд. вес в общей сумме МБТ, % |

|

|

2015 |

3240,0 |

126,9 |

3085,7 |

128,0 |

98,3 |

|

2016 |

3399,4 |

108,3 |

3348,9 |

108,5 |

98,5 |

|

2017 |

3752,0 |

110,4 |

3674,5 |

109,7 |

97,9 |

|

2018 |

3309,7 |

88,2 |

3225,6 |

87,8 |

97,5 |

Результаты исследования и их обсуждение

Решение проблемы сбалансированности бюджета ПФ РФ видится в развитие цифровых технологий в деятельности фискальных органов, обеспечивающих повышение собираемости «зарплатных» обязательных платежей. С 2017 г. главным администратором страховых взносов выступает ФНС России, активно использующая цифровые технологии в налоговом администрировании. В 2017 г. объем страховых взносов, поступивших в ПФ РФ, увеличился на 108,5 % по сравнению с предыдущим годом, в 2018 г. – на 110,4 % (табл. 1). Следует обратить внимание, что базовый тариф страховых взносов не изменяется с 2012 г. и составляет 22,0 %. За 2012-2020 гг. возросла предельная величина базы для исчисления страховых взносов на обязательное пенсионное страхование с 512.0 тыс. руб. до 1292,0 тыс. руб., почти в 2.52 раза. Нам представляется, что ежегодное увеличение данного показателя не следует рассматривать как повышение фискальной нагрузки. Положения гл.34 Налогового кодекса РФ синхронизированы с пенсионным и социальным законодательством. Исходя из предельной величины базы по страховым взносам на обязательное пенсионное страхование формируется индивидуальный пенсионный коэффициент и будущая пенсия работников [6].

ФНС России совершенствуется отчетность по страховым взносам с целью снижения административной нагрузки на бизнес. В 2017 г. четыре формы отчетности были объединены в единый расчет, при этом количество показателей сократилось в 1,6 раза. В новой форме расчетов по страховым взносам, действующей с 2020 г., количество показателей уменьшилось еще в 1,3 раза.

Цифровизация – это закономерный процесс, открывающий новые возможности и порождающий дополнительные риски для налогоплательщиков. В частности, для плательщиков страховых взносов таким риском является риск доначислений страховых взносов на основе сопоставления данных отчетности по страховым взносам с расчетами по НДФЛ у налоговых агентов и выявление некорректных контрольных соотношений. Результативная контрольно-аналитическая работа налоговых органов по легализации налоговой базы позволяет выявить недостоверные сведения в бухгалтерской и налоговой отчетности; выплату «серой зарплаты»; несвоевременные перечисления НДФЛ и страховых взносов в бюджеты бюджетной системы РФ; работодателей, выплачивающих заработную плату ниже прожиточного минимума; работодателей, не оформляющих трудовые отношения с работником, что приводит к занижению баз по НДФЛ и страховым взносам, и не поступлению обязательных платежей в полном объеме в бюджетный фонд.

По нашему мнению, налоговым администрациям следует уделить особое внимание организациям, имеющим задолженность по уплате страховых взносов или снизившим их объемы относительно предыдущего периода при постоянной численности работников. Анализ данных позволит выявить налоговые разрывы между расчетной (исчисленной налоговым органом) и фактической (начисленной плательщиком) суммами страховых взносов. Доначисленная сумма страховых взносов подлежит перечислению во внебюджетные фонды.

С 1 января 2020 г. ст.226 Налогового кодекса РФ введена возможность взыскания по результатам налоговой проверки неправомерно неудержанного НДФЛ за счет средств налогового агента [6]. Причиной введения рассматриваемой нормы является выплата «серой» заработной платы, что никогда не являлось выбором налогоплательщика – физического лица, которое заинтересовано в получении «белой» заработной платы, в отчислениях страховых взносов в Пенсионный фонд России для получения достойной пенсии.

С использованием методов актуарного моделирования и цифровизации изменяется роль пенсионного страхования от прямой защиты от рисков к их прогнозированию и предотвращению. Цифровая платформа Пенсионного фонда России аккумулирует цифровые социальные сервисы, снижая транзакционные расходы ведомства, тем самым активизируя процессы цифровизации национальной экономики [5]. В современных условиях ПФ РФ обеспечивает учет пенсионных прав миллионов россиян, апробирует технологию блокчейн для отслеживания информации о трудовых договорах между работодателями и сотрудниками. Параллельно с развитием и совершенствованием Федерального реестра инвалидов он внедряет Единую государственную информационную систему социального обеспечения, направленную на унификацию мер социальной защиты и поддержки, предоставляемых органами публичной власти, а также различными организациями и учреждениями, более точное прогнозирования социальных расходов бюджетной системы, повышение финансовой грамотности граждан.

Высокий уровень теневой занятости в сфере услуг, оказываемых физическими лицами, привел к необходимости разработки новых механизмов налогообложения их доходов. С 1 января 2019 г. стартовал эксперимент в четырех субъектах РФ по внедрению нового специального налогового режима – налога на профессиональный доход (НПД) на основе цифровизации, С 2020 г. к нему присоединились еще 19 регионов. С.Н. Рукина в статье «Управление налоговыми доходами региональных бюджетов» отмечает, что целью эксперимента является решение проблем, сдерживающих легализацию самозанятых граждан за счет простоты регистрации, исключения формирования налоговой отчетности и посещения налогового органа [7]. Использование мобильного приложения «Мой налог» позволяет зарегистрироваться в качестве самозанятого, сформировать в нем счета и чеки для покупателей, исчислить налоговым органом НПД на основе данных о доходах и их источниках, установленных налоговых ставок в размере 4 % с доходов, полученных от физических лиц, и 6 % – с доходов, полученных от юридических лиц. К мобильному приложению также привязывается банковский счет.

На наш взгляд, налогоплательщики действующих специальных налоговых режимов – УСН, ЕНВД, ПСН – поставлены в худшие условия по сравнению с неплательщиками (самозанятыми лицами). Отметим одну из существенных особенностей нового специального налогового режима – освобождение от уплаты страховых взносов, что представляется необоснованным. Сумму уплаченного самозанятым НПД органы казначейства распределяют между Федеральным фондом обязательного медицинского страхования и консолидированным бюджетом субъекта РФ в пропорции 37 % и 63 %. Индивидуальные предприниматели, применяющие действующие специальные налоговые режимы, являются плательщиками страховых взносов в фиксированном размере: а) на обязательное пенсионное страхование: сумма 29354 руб. за 2019 г., сумма 32448 руб. за 2020 г. при условии, что годовой доход не превышает 300.0 тыс. руб., а в случае его превышения дополнительно уплачивается 1 % от суммы превышения, но не более 8-кратного фиксированного размера; б) на обязательное медицинское страхование 6884 руб. и 8426 руб. соответственно.

Нам представляется, что в сложившихся условиях необходимо усовершенствовать действующие специальные налоговые режимы с учетом новых реалий, выровнять фискальную нагрузку по страховым взносам для плательщиков всех специальных налоговых режимов, законодательно урегулировать последствия легализации доходов самозянятых граждан.

Одним из дискуссионных на сегодняшний день остается вопрос о введении накопительной пенсии. Как показывает зарубежный опыт, в государствах с развитой экономикой пенсия состоит из двух частей: государственной пенсии и пенсии, накопленной гражданином самостоятельно в негосударственном пенсионном фонде. Государство при этом обеспечивает высокую доходность и сохранность страховых взносов, освобождение их от налогообложения. Введение в российскую практику накопительной пенсии необходимо осуществлять последовательно, проработав все аспекты: наличие транспорентного законодательства, повышение реальных доходов населения, формирование надежной финансовой инфраструктуры, а также ответственного финансового поведения у граждан.

Заключение

Последовательная реализация политики экономического роста и социального благополучия в совокупности с государственными программами и национальными проектами обеспечит долгосрочную макроэкономическую стабильность. Проведенное исследование позволило предложить комплекс мероприятий, направленных на повышение финансовой устойчивости ПФ РФ в среднесрочном периоде на основе развития цифровых технологий в налоговом администрировании взаимосвязанных обязательных платежей – НДФЛ и страховых взносов, способствующих легализации их налоговых баз; активизации процессов цифровизации в Пенсионном фонде России; законодательного выравнивания фискальной нагрузки по страховым взносов у всех плательщиков налогов по специальным налоговым режимам; разработки «дорожной карты» поэтапного внедрения добровольного пенсионного накопительного страхования.

Библиографическая ссылка

Музаев М.З., Денисова И.П., Рукина С.Н. УПРАВЛЕНИЕ ФИНАНСОВЫМИ РЕСУРСАМИ ПЕНСИОННОГО ФОНДА РОССИИ // Вестник Алтайской академии экономики и права. 2020. № 3-1. С. 90-96;URL: https://vaael.ru/ru/article/view?id=1020 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.1020