Анализ многочисленных источников, в том числе нормативно-правовых и справочных, по тематике оптимизации структуры баланса банка и банковского портфеля (часть приводится в списке цитируемых источников к этой публикации, часть – в списке цитирований к работе авторов [1]) наглядно демонстрирует отсутствие у российских и зарубежных авторов, банковских аналитиков, ассоциаций банков и др. единообразного понимания важнейшей для условий функционирования предпринимательской организации и, в том числе, коммерческого банка в рыночной среде категории «устойчивость деятельности в сфере…». Особенную актуальность эта проблематика приобретает для организаций банковского сектора, что связано с масштабным его реформированием с использованием процедуры рейтингования. Ключевым является вопрос: «Что является предметом оценок, проводимых в рамках рейтинговой процедуры: финансовая устойчивость или надежность финансовой основы банка?»

Корректное «разведение» понятий устойчивости и надежности позволит не только устранить терминологическую коллизию, но и определить подходы и основанные на них методы и алгоритмы оценки устойчивости и надежности. Несмотря на то, что арсенал этих методов достаточно широк, не все они в равной степени адекватны изменившимся условиям кредитно-инвестиционной деятельности коммерческих банков, обеспечивающих различные программы кредитования и, в том числе, на региональном уровне.

Поставленные проблемы требуют решения, что и предопределило направленность как более ранних работ авторов, так и этой публикации.

Цель исследования

Целью публикации является уточнение феноменологической сущности понятия «финансовая устойчивость» в приложении к коммерческому банку и сфере его кредитно-инвестиционной деятельности, критический анализ показателей и методик оценки финансовой устойчивости, получивших широкое распространение в российской банковской практике, разработка инструментария моделей и методов оценки интервальной устойчивости оптимального банковского портфеля к изменению параметров макроэкономической среды.

Результаты исследования и их обсуждение

1. Феномен «финансовая устойчивость коммерческого банка».

Феномен «финансовая устойчивость предпринимательской организации» рассматривался большим числом авторов, а варианты его интерпретации представлены, в том числе, и нормативно-законодательных актах, и многочисленных справочных материалах. В работе [1] отмечена близость авторского подхода к позиции проф. Халикова М.А. и его учеников отраженной в монографии [2], в которой представлена развернутая характеристика, приведены показатели и методы оценки финансовой устойчивости корпорации, функционирующей в условиях конкурентных товарных рынков и рынков капитала, отличающихся неопределенность спроса-предложения и цен.

В цитируемом источнике отмечена крайняя однобокость так называемого «бухгалтерского» подхода к интерпретации финансовой устойчивости корпорации с приемлемой для собственников и сторонних инвесторов платежеспособностью (характеризуемой уровнем текущей ликвидности выше нормативного значения и финансовой независимостью). В концентрированном виде «бухгалтерский» подход к трактовке финансовой устойчивости в приложении к кредитной организации и, в том числе, коммерческого банка, представлены в документе негосударственной некоммерческой организации – Ассоциация российских банков [3]: «… определенное состояние счетов, гарантирующее постоянную платежеспособность банка (способность в должные сроки и в полной сумме отвечать по своим обязательствам)» и в работах Клааса Я.А. [4] и Вотинцевой Р.С. [5].

Возвращаясь к понятию «Финансовая устойчивость корпорации», отметим, что в цитируемой монографии [2] и в других работах Халикова М.А. [6-8] делается вывод: «…финансовая устойчивость корпорации-производная финансово-экономических результатов ее деятельности, на которые значительное влияние оказывают факторы изменчивых внешней и внутренней сред». Наличие потенциала рабочего и финансового капитала, обеспечивающего в условиях изменчивых внешней и внутренней сред демпфирование рыночного риска и сохранение рентабельности активов в пределах средних по отрасли значений- признак финансово-устойчивой корпорации.

Переходя к трактовке финансовой устойчивости кредитной организации, в том числе, коммерческого банка, отметим перспективность расширенного толкования термина «устойчивое развитие», предложенного Можановым И.И. и Антонюк О.А. [9]: «способность … банка (по окончании негативного воздействия внешней среды-авт.) вернуться в прежнее положение, продолжив выполнять свои функции и достигать поставленных целей и задач». Продолжая эту мысль, можно утверждать, что финансово устойчивый банк, обладая необходимой ликвидностью и достаточностью собственного капитала, способен как обеспечить основные параметры кредитно-инвестиционной деятельности (планируемую прибыль и отдачу на капитал), так и выполнять «традиционные» функции «банковской фирмы», связанные с аккумулированием денежных средств клиентов и выполнением обязательств по расчетам с ними.

С учетом этих замечаний далее в приложении к коммерческому банку будем ориентироваться на расширенное толкование финансовой устойчивости (при изложении методов ее оценки, рассматриваемых в п. 2), отражающее позицию авторов, зафиксированную в работе [1]: «Финансовая устойчивость – характеристика финансово-экономического состояния банка в части резервов ликвидности и собственного капитала, обеспечивающих возможность сохранения и роста основных параметров кредитно-инвестиционной деятельности (в том числе, безубыточность, минимальную рентабельность, объем кредитного портфеля) и достигнутых пропорций аккумулируемых в кредитах и в прочих работающих активах денежных средств клиентов в условиях изменчивых макроэкономической среды и рынков капитала (в том числе, объемов предложения и ставок привлекаемого капитала)».

Наряду с «расширенным» токованием феномена финансовой устойчивости коммерческого банка предлагается рассматривать и устойчивость отдельных сфер его деятельности на рынках капитала (что составит предмет исследований, представленных в п.3). В работе [1] авторы с позиции традиционно используемого в процедурах анализа экономико-математических моделей инструментария оценки устойчивости оптимальных решений (представленного, например, в работах [10, 11]) предложили численный метод количественной оценки интервальной устойчивости банковского портфеля в условиях изменчивых эндогенных параметров кредитно-инвестиционной деятельности.

2. Методики оценки финансовой устойчивости коммерческого банка.

Российские коммерческие банки в оценках финансовой устойчивости используют как методику ЦБ No1379-У «Об оценке финансовой устойчивости банка в целях признания её достаточной для участия в системе страхования вкладов» и инструкцию ЦБ No139-И «Об обязательных нормативах банков» [12], так и методики, разработанные рейтинговыми агентствами (например, «Эксперт РА» [13]), либо самими банками на основе стандартов Базель-III [14].

В этом месте следует напомнить, что большинство банковских аналитиков, отождествляя понятия «финансовая устойчивость банка» и «надежность банка», ошибочно, на наш взгляд, пытаются в оценках устойчивости банковской организации использовать методики оценки надежности ее финансовой основы (например, известную методику, разработанную авторским коллективом под руководством В.С. Кромонова [15]).

Таблица 1

Сравнительная характеристика методик оценки финансовой устойчивости кредитных организаций РФ

|

Показатель |

Методика Банка России [12] |

Методика агентства «Эксперт РА» [13] |

Методика В.С. Кромонова [15] |

|

Капитал банка |

Показатель достаточности капитала |

Достаточность капитала. коэффициент финансового рычага, коэффициент качества капитала |

Генеральный коэффициент надежности (К1), коэффициент защищенности капитала (К5) |

|

Активы банка |

Коэффициент автономности |

Просроченная задолженность. Объём принятого обеспечения. Объём резервов и др. |

Коэффициент мгновенной ликвидности (К2), кросс- коэффициент (К3) |

|

Ликвидность банка |

Коэффициент маневренности |

Коэффициенты ликвидности, зависимость банка от рынка МБК. |

Генеральный коэффициент ликвидности (К4 ) |

|

Доходность и рентабельность кредитно-инвестиционной и операционной деятельности банка |

Коэффициенты рентабельности активов и собственного капитала-ROA, ROE, структура доходов и расходов, чистая процентная маржа |

ROA, ROE, чистая процентная маржа |

Коэффициент фондовой капитализации прибыли (К6) |

Примечание: составлена с использованием данных источников [12, 13, 15].

В табл. 1 представлена сравнительная характеристика перечисленных выше методик оценки финансовой устойчивости коммерческих банков.

Приведем необходимые комментарии к показателям, перечисленным в табл. 1:

– коэффициент достаточности капитала – характеристика уровня защиты вложений в рисковые активы собственным капиталом банка (рекомендуемое значение– 10 %) [15];

– коэффициент автономии характеризует риск структуры капитала банка;

– коэффициент маневренности – характеристика мобильности собственного капитала банка;

– коэффициент накопления собственного капитала характеризует долю прибыли, направляемую на развитие основной деятельности;

– коэффициент рентабельности активов – характеристика финансовой отдачи банковских активов (отношение прибыли до налогообложения к среднему за соответствующий период значению активов банка);

– коэффициент рентабельности собственного капитала – характеристика финансовой отдачи собственного капитала (отношение прибыли до налогообложения к среднему за соответствующий период значению собственных средств банка);

– коэффициент качества капитала – отношение основного капитала банка к объему собственных средств (доля капитала первого уровня в объеме собственных средств банка, рассчитываемых в соответствии с положением № 215-П «О методике определения собственных средств (капитала) кредитных организаций»);

– коэффициент финансового рычага – отношение обязательств банка к общему объему активов (доля заемных средств банка в общем объеме привлеченных ресурсов (заемных и собственных);

– коэффициент качества активов – отношение активов, взвешенных с учетом риска, к общей величине активов банка (характеристика рисковости операций, проводимых банком);

– коэффициент просроченной задолженности – доля просроченных ссуд в общем объеме ссудной задолженности;

– коэффициент резервирования по ссудам – отношение резервов на возможные потери по ссудам, сформированным в соответствии с Положением № 254-П («О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудной и приравненной к ней задолженности»), к общему объему ссудной задолженности (средняя норма отчисления в резервы);

– коэффициент качества прибыли – отношение чистых доходов от разовых операций к чистой прибыли банка (характеристика стабильности структуры чистой прибыли);

– коэффициент качества роста – отношение разности между рентабельностью активов за текущий отчетный период и рентабельностью активов за соответствующий отчетный период прошлого года к процентному приросту активов;

– коэффициент отношения расходов и доходов – отношение суммы расходов к сумме доходов банка (рассчитанных в соответствии с формой 102) (характеристика общего уровня издержек банка);

– коэффициент чистой процентной маржи – отношение чистых процентных и аналогичных доходов к среднему за соответствующий период значению активов банка (процент чистых процентных доходов на руб. активов банка);

– коэффициент мгновенной ликвидности – отношение высоколиквидных активов банка к обязательствам до востребования. Определяется в порядке, установленном для расчета обязательного норматива Н2 («Норматив мгновенной ликвидности»), Минимальное значение коэффициента согласно действующей редакции Инструкции 110-И («Об обязательных нормативах банков») – 15 %);

– коэффициент текущей ликвидности – отношение ликвидных активов банка к обязательствам до востребования. Определяется в порядке, установленном для расчета обязательного норматива Н3 («Норматив текущей ликвидности банка»). Минимальное значение коэффициента, согласно действующей редакции Инструкции 110-И («Об обязательных нормативах банков» – 50 %);

– коэффициент зависимости от рынка МБК – отношение разницы привлеченных и размещенных межбанковских кредитов (депозитов) к общему объему заемных средств банка.

Среди отмеченных выше методика Банка России является основной как для оценки финансовой устойчивости отдельных банков, так и всей банковской системы. Методика была введена в банковскую практику указанием Банка России № 1379-У от 16.01. 2004 г. [16]. На текущий момент этот документ утратил силу и используется методика Банка России от 11.06. 2014 г. N 3277-У «О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов» (с изменениями и дополнениями) [17]. В ней нашли отражение основные коэффициенты и показатели, применяемые в зарубежной надзорной практике, в частности, в американской рейтинговой оценке банков CAMELS.

С использованием методики Банка России проведем анализ финансовой устойчивости ПАО «Транскапитал Банк» (ТКБ) за ряд последовательных периодов (табл. 2).

Из приведенных в табл. 2 данных можно сделать вывод, что КБ «Транскапитал Банк» находится в неустойчивом финансовом состоянии: рисковые активы недостаточно защищены собственным капиталом, низкий коэффициент автономии (значительный объем внешних займов), низкий коэффициент маневренности (значительная часть средств банка недоступна для вложения в активы), рентабельность активов и собственного капитала на протяжении последних лет – отрицательная (банк терпит убытки).

Однако этот вывод подтверждается лишь динамикой некоторых показателей, имеющих долевую структуру и по этой причине характеризующих уровень финансово устойчивости исследуемого банка в сравнении с аналогичными по структуре портфеля и риску активов. Однако, если принять в учет абсолютные показатели и, в первую очередь, собственный капитал, то можно констатировать, что на рассматриваемом временном интервале он демонстрировал тенденцию роста, обеспечивая потенциал роста доходности кредитно-инвестиционной деятельности в благоприятной макроэкономической ситуации.

Таблица 2

Динамика коэффициентов устойчивости ТКБ «Транскапитал Банк»

|

Коэффициент |

2016 г. |

2017 г. |

2018 г. |

|

Достаточность капитала |

8,271 |

11,903 |

8,420 |

|

Автономии |

0,065 |

0,100 |

0,092 |

|

Маневренности |

0,941 |

0,350 |

0,234 |

|

Темп роста собственного капитала |

0,005 |

0,004 |

0,040 |

|

Рентабельность активов |

0,02 |

-0,62 |

-0,41 |

|

Рентабельность собственного капитала |

0,35 |

-6,20 |

-4,82 |

Примечание: на основе данных финансовой отчетности банка, отраженных в цитируемом источнике [18].

Указанное подчеркивает необходимость уточнения методик оценки финансовой устойчивости кредитных организаций (в том числе, имеющих статус официальных) в направлении учета не только долевых, но и абсолютных показателей кредитно-инвестиционной деятельности.

Проведем анализ финансовой устойчивости КБ 3-го эшелона «Агропромкредит» (табл. 3).

На основании данных, приведенных в табл. 3, можно сделать вывод, что в соответствии с методикой Банка России КБ «Агропромкредит» сохраняет удовлетворительную финансовую устойчивость на протяжении рассматриваемого периода: рисковые активы защищены собственным капиталом, что снижает риски вкладчиков и банка; высокий уровень маневренности капитала при низком коэффициенте автономности- свидетельство эффективности политики внешних заимствований.

Пример расчета показателей устойчивости по этому коммерческому банку наглядно демонстрирует другую негативную особенность официальной методики: удовлетворительная финансовая устойчивость банка при практически нулевой отдаче работающих активов и собственного капитала.

Также авторами проведен анализ финансовой устойчивости КБ 1-го эшелона- КБ «ФК Открытие» (табл. 4).

Согласно данным табл. 4 можно сделать вывод, что КБ «ФК Открытие»» обладает высокой (в сравнении с выше рассмотренными банками) финансовой устойчивостью. За последние два года коэффициент достаточности капитала вырос (рисковые активы защищены собственным капиталом, что обеспечило стабильность кредитно-инвестиционной деятельности на протяжении рассматриваемого периода). Коэффициент автономности достаточно высокий для банка этого масштаба. Коэффициент маневренности больше 0,7, что свидетельствует о достаточном объеме собственных средств, находящихся в мобильной форе. Рентабельность по активам и собственному капиталу положительная – свидетельство устойчивой прибыльности банка.

Таблица 3

Динамика коэффициентов финансовой устойчивости КБ «Агропромкредит»

|

Коэффициент |

2016 г. |

2017 г. |

2018 г. |

|

Достаточности капитала |

12,737 |

14,064 |

13,657 |

|

Автономности |

0,121 |

0,138 |

0,134 |

|

Маневренности |

0,911 |

0,681 |

0,675 |

|

Накопления собственного капитала |

0,050 |

0,044 |

0,052 |

|

Рентабельность активов |

0,03 |

0,02 |

0,01 |

|

Рентабельность собственного капитала |

0,04 |

0,05 |

0,00 |

Примечание: расчеты коэффициентов устойчивости проведены по данным источника [19].

Таблица 4

Динамика коэффициентов финансовой устойчивости КБ «ФК Открытие»

|

Коэффициент |

2016 г. |

2017 г. |

2018 г. |

|

Достаточности капитала |

5,791 |

12,077 |

16,406 |

|

Автономности |

0,050 |

0,101 |

0,174 |

|

Маневренности |

0,810 |

0,859 |

0,710 |

|

Накопления собственного капитала |

0,086 |

0,036 |

0,013 |

|

Рентабельность активов |

0,12 |

0,35 |

0,75 |

|

Рентабельность собственного капитала |

2,43 |

3,41 |

4,68 |

Примечание: расчеты коэффициентов устойчивости проведены по данным источника [20].

Однако, в соответствии с концепцией «расширенной устойчивости», отмеченной выше, приведенный анализ динамики коэффициентов финансовой устойчивости КБ «ФК Открытие» характеризует устойчивость не самого банка, как коммерческого предприятия, а его кредитно-инвестиционной деятельности, связанной с управлением банковским портфелем депозитов-кредитов.

По нашему мнению, «стандартизованные» методики и, в том числе, методика ЦБ в большей степени являются лишь дополнением справочно-нормативного инструментария регулирования банковской деятельности в условиях осуществляемой Банком России трансформации банковского сегмента и консолидации банковского капитала [21].

Методики рейтинговых агентств, как это следует из табл. 2, опираются на расширенный набор показателей устойчивости, что, казалось бы, должно повысить корректность оценок устойчивости коммерческого банка. Однако и они не лишены недостатков: рейтинги национальных рейтинговых агентств обычно на 2–3 ступеньки выше международных. Более того, банк может отказаться от публичного рейтингования и провести альтернативное-собственное [22, 23].

Подведем предварительные итоги анализа адекватности методик оценки финансовой устойчивости коммерческих банков современным условиях их деятельности. Во-первых, следует отметить их ценность для оценки исключительно «расширенной» финансовой устойчивости банка к условиям изменчивой внешней среды с применением ряда показателей, характеризующих финансово-экономическое состояние банковской организации. Во-вторых, набор этих показателей требует уточнения и последующей верификации для банков, отличающихся величиной капитала, масштабом деятельности, уровнем диверсификации портфеля, кредитной стратегией и др. особенностями организации кредитно-инвестиционной деятельности.

Определенной альтернативой «расширенному» толкованию финансовой устойчивости коммерческого банка является устойчивость конкретной сферы его деятельности на финансовом рынке. Интерес представляет сфера его кредитно-инвестиционной деятельности, в моделях которой, как будет показано ниже, вполне убедительно в оценках устойчивости оптимального портфеля банка может быть использован инструментарий соответствующих экономико-математических методов.

3. Интервальная устойчивость оптимального портфеля банка и методы ее оценки.

Параметрическая модель кредитно-инвестиционного портфеля банка, предложенная авторами в работе [1], позволяет взглянуть на феномен финансовой (более точно-динамической) устойчивости коммерческого банка с позиции традиционно используемого в экономико-математическом моделировании инструментария анализа устойчивости оптимальных решений.

В цитируемой работе модель банковского портфеля представляет собой совокупность математических выражений, посредством которых описываются связи между переменными и параметрами, характеризующими кредитно-инвестиционную деятельность банка. Ограничения, используемые в модели, дифференцируются по группам. Например, правовые –формализованное описание нормативных актов, принятых Банком России и иными государственными органами. Другие ограничения формулируются руководством банка самостоятельно на основе прогнозов, основанных на анализе динамики макроэкономической среды.

Управляемыми параметрами модели оптимального портфеля являются показатели, в формализованном виде отражающие ограничения кредитно-инвестиционной деятельности банка, соответствующие его лимитной политике. Варьируя их значениями, банк может управлять структурой кредитного портфеля, повышая (снижая) устойчивость кредитно-инвестиционной деятельности в условиях адаптации к изменениям нерегулируемых параметров внешней по отношению к банку среды.

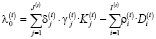

Приведем описание параметрической модели оптимального кредитно-инвестиционного портфеля банка, в которой будем использовать следующие переменные:

T – временной горизонт планирования кредитно-инвестиционной деятельности банка, t-плановый период (t = 1,…,T);

I(t) – число депозитов, открытых в банке к началу периода t;

J(t) – число кредитов и других инвестиций, включенных или рассматриваемых с позиции возможного включения в банковский портфель к началу временного интервала t;  – i-й депозит в периоде времени t, величина которого – нелинейная функция процентной ставки, определяемой банком:

– i-й депозит в периоде времени t, величина которого – нелинейная функция процентной ставки, определяемой банком:

(1)

(1)

– кредиты и другие инвестиции банка в периоде времени t;

– кредиты и другие инвестиции банка в периоде времени t;

(2)

(2)

где  – ставка по кредиту для периода t, Kj – нелинейная функция зависимости величины кредита от ставки, чувствительная к ее изменению.

– ставка по кредиту для периода t, Kj – нелинейная функция зависимости величины кредита от ставки, чувствительная к ее изменению.

Рассмотрим ограничения модели:

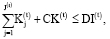

(3)

(3)

где DP(t) – предельная величина сбережений для периода t, которая может быть размещена в депозиты;

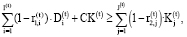

(4)

(4)

где CK(t) – собственный капитал банка в ликвидной форме (для периода t), DI(t) – потенциальная емкость инвестиционного рынка для периода t.

Неравенство, задающее баланс банка для периода t:

(5)

(5)

где  и

и  – ставки обязательного резервирования, соответственно:

– ставки обязательного резервирования, соответственно:  – норматив по резервированию средств в ЦБ, зависящий от вида депозита;

– норматив по резервированию средств в ЦБ, зависящий от вида депозита;  – норматив отчисления по j-му кредиту (инвестиции) в резервы банка, зависящий от риска невозврата (параметры модели кредитного портфеля, установленные регулятором).

– норматив отчисления по j-му кредиту (инвестиции) в резервы банка, зависящий от риска невозврата (параметры модели кредитного портфеля, установленные регулятором).

Следующие ограничения – на предельные значения генерального коэффициента надежности банка и коэффициента защищенности капитала (параметры модели, устанавливаемые внутренними нормативами банка):

(6)

(6)

где P1 – предельное значение защищенности рискованных вложений в работающие активы (АР) собственным капиталом (СК);

(7)

(7)

где P2 – предельное значение доли средств банка (ЗК), размещенных в ликвидные активы (оборудование, недвижимость, драгоценности) в целях защиты от инфляции.

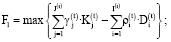

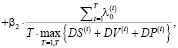

В качестве критерия параметрической модели, исходя из содержания феномена «финансовая устойчивость кредитно-инвестиционной деятельности банка», следует принять функцию, задающую результат этой деятельности, – максимум процентной маржи (без учета риска невозврата кредита):

(8)

(8)

(или с учетом):

(8`)

(8`)

где  – доля невозвращаемых кредитов (зависящая от ставки

– доля невозвращаемых кредитов (зависящая от ставки  ).

).

Выражения (1)–(8) описывают параметрическую модель оптимального варианта кредитно-инвестиционной деятельности банка в условиях свободного выбора внутренних нормативов, прямо влияющих на структуру и состав банковского портфеля и косвенно – на финансовую устойчивость банка в сфере кредитования средних и крупных заемщиков.

Для рассматриваемой модели под устойчивостью (интервальной) структуры оптимального банковского портфеля, полученного как результат решения оптимизационной задачи (1)–(8) следует понимать интервалы изменений экзогенных (неуправляемых) параметров, в пределах которых возможен выбор эндогенных (управляемых) параметров кредитно-инвестиционной деятельности банка, обеспечивающих сохранение структуры оптимального портфеля и прогнозируемое изменение показателей его доходности и риска.

Для оценки интервала устойчивости структуры оптимального банковского портфеля по вектору экзогенных параметров может быть предложен численный метод, основанный на алгоритмах оценки устойчивости оптимального решения задачи математического программирования (в данном случае, нелинейного), представленных в работах Мищенко А.В., Халикова М.А. [7] и Антиколь А.М., Халикова М.А. [10].

Проведенные авторами расчеты оптимального портфеля для выбранного банка (средний по величине капитала региональный универсальный коммерческий банк) продемонстрировали существенную зависимость его структуры от экзогенных параметров: норматива обязательных резервов, емкости финансового рынка и ставки рефинансирования. В ряду эндогенных параметров наибольшее влияние на структуру портфеля оказывает доля собственного капитала, направляемая в кредитно-инвестиционную деятельность. Отсечена следующая особенность: увеличение норматива обязательного резервирования на 10 % нивелируется ростом собственного финансирования кредитно-инвестиционной деятельности на величину, не ниже, чем на 20 %. Таким образом, параметры макроэкономической среды банка оказывают на результаты его кредитно-инвестиционной деятельности большее влияние, чем параметры проводимой банком кредитной политики.

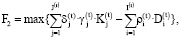

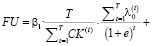

Для повышения значимости эндогенных параметров при выборе оптимального банковского портфеля в работе Горского М.А. [24] предложен интегральный показатель устойчивости кредитно-инвестиционной деятельности коммерческого банка на временном горизонте t?[1; T], представляющий собой линейную сверку показателей рентабельности собственного капитала и накопленной ликвидности:

(9)

(9)

где β1 и β2 – коэффициенты линейной сверки показателей рентабельности и ликвидности КБ (β1, β2 ≥ 0, β1 + β2 = 1).

Первое слагаемое – дисконтированная по ставке e (средневзвешенная стоимость инвестиционного капитала банка) стоимость накопленной процентной маржи, приходящаяся на ед. средней (за временной горизонт) величины собственного капитала CK(t) банка (показатель рентабельности собственного капитала банка);

Второе слагаемое – отношение накопленной ликвидности к сумме привлеченного за временной горизонт в пассивы капитала (показатель риска ликвидности баланса банка):

(разрывы ликвидности) – разность текущей стоимости работающих активов и покрывающих их пассивов.

Монотонный характер показателя по каждому слагаемому позволяет утверждать о его адекватности реальной банковской практике, что, однако, не снимает проблему верификации предложенного интегрального показателя финансовой устойчивости при выборе оптимального варианта кредитно-инвестиционной деятельности коммерческих банков, отличающихся размером капитала, сферами его приложения, отношением к риску и др. особенностям.

Заключение

В настоящей публикации получены следующие важные для банковской теории и практики результаты:

– уточнено содержание понятия «финансовая устойчивость» кредитной организации. В расширенном значении «финансовая устойчивость» – характеристика финансово-экономического состояния банка в части накопленной ликвидности и собственного капитала, обеспечивающих сохранение и рост финансового результата в сфере кредитно-инвестиционной деятельности в условиях макроэкономической нестабильности и с учетом внешних (определяемых регулятором) и внутренних (определяемых кредитной стратегией банка) нормативов. В «узком» понимании – финансовая устойчивость – характеристика реакции структуры и состава оптимального банковского портфеля на изменения отдельного или группы эндогенных параметров, учитываемых при его формировании;

– проведен сравнительный анализ показателей и методик оценки финансовой устойчивости коммерческих банков, разработанных Банком России и рейтинговыми агентствами, выявлены их достоинства и недостатки, сделан вывод о ограниченной применимости этих, а также некоторых авторских методик в практике российских банков;

– введено понятие «интервальная устойчивость оптимального портфеля банка» по выделенному или группе экзогенных параметров макроэкономической среды и для определения этой устойчивости предложена параметрическая модель кредитно-инвестиционной деятельности банка и алгоритм оценки устойчивости оптимального решения соответствующей этой модели задачи нелинейного целочисленного программирования;

– предложен интегральный показатель устойчивости кредитно-инвестиционной деятельности коммерческого банка на заданном временном горизонте, представляющий собой линейную сверку показателей рентабельности собственного капитала и накопленной ликвидности-основных показателей, характеризующих устойчивость предпринимательской организации, основной сферой деятельности которой является трансферт денежных средств корпораций и частных вкладчиков в кредиты и инвестиции на фондовом рынке и в реальный сектор экономики.

Библиографическая ссылка

Горский М.А., Решульская Е.М. ФИНАНСОВАЯ УСТОЙЧИВОСТЬ КОММЕРЧЕСКОГО БАНКА: ФЕНОМЕН, ПОКАЗАТЕЛИ И МЕТОДЫ ОЦЕНКИ // Вестник Алтайской академии экономики и права. 2020. № 3-1. С. 29-39;URL: https://vaael.ru/ru/article/view?id=1012 (дата обращения: 11.03.2026).

DOI: https://doi.org/10.17513/vaael.1012