Введение

Российские компании активно интегрируются в мировое хозяйство и вступают в конкурентные отношения, как с западными, так и российскими хозяйствующими субъектами, поэтому целью решения задач повышения конкурентоспособности и инвестиционной привлекательности отечественных предприятий необходим постоянный рост стоимости их бизнеса.

По мере развития рыночных отношений возникает необходимость в оценке бизнеса при решении вопросов о привлечении инвестиций, при разработке стратегии их развития, при осуществлении IPO (первичное публичное размещение ценных бумаг на фондовом рынке), а также слияний и поглощений. Оценка стоимости предприятия становится важным элементом современных рыночных отношений. Основной стратегической целью предприятия все чаще является решение задачи повышения стоимости бизнеса, при этом оценка стоимости бизнеса становится инструментом корпоративного управления.

С точки зрения Н.Ф. Чеботарева оценка стоимости предприятия – «целенаправленный процесс» определения в денежном выражении цены данного хозяйствующего субъекта с учетом приносимого им в текущий период времени реального и потенциального дохода [11, с. 11].

В работе В.А. Щербакова и Н.А. Щербаковой приводится такое определение «оценка бизнеса» – это комплекс услуг, который начинается с правовой экспертизы, финансового анализа и при необходимости – с корректировки бухгалтерского баланса, разработки проектов реконструкции и реструктуризации, а также с представления рекомендаций по повышению эффективности деятельности предприятия [12, с. 15].

Р.Ю. Симионов и Н.Е. Симионова трактуют оценку стоимости хозяйствующего субъекта как процесс анализа и оценки его активов, сложившихся на дату оценки показателей доходности, системы управления, кадрового потенциала в сравнении с объектами-аналогами на конкурентном рынке [10, с. 35].

Проблеме применения практических подходов к оценке стоимости предприятия в экономической литературе уделяется значительное внимание. В отечественной научной литературе данной проблематике уделяли внимание: А. Кириченко, П. Круш, Я. Маркус, Д. Олексич, С. Панков и др. Среди зарубежных ученых: А. Дамодаран, Т. Коллер, Т. Коупленд, М. Миллер, Ф. Модильяни и др. [6, с. 12].

Несмотря на то, что аспекты оценки стоимости бизнеса подробно изучаются учеными разных стран и научных школ, в практике оценки применяется чаще всего устоявшийся, апробированный большим количеством исследований инструментарий. В последнее время достаточно часто возникает вопрос о поиске наиболее эффективного метода оценки.

Целью исследования является развитие методического инструментария оценки стоимости бизнеса.

Для достижения поставленной цели необходимо решение следующих задач:

– исследовать существующие теоретические подходы к оценке стоимости бизнеса;

– оценить стоимости экономического субъекта доходным, затратным и сравнительны подходами;

– разработать модель оценки стоимости бизнеса с использованием метода корреляционно-регрессионного анализа.

Предметом исследования являются экономические отношения, складывающиеся в процессе оценки стоимости экономического субъекта и формирования стратегии его роста.

Методы исследования эмпирические исследования, анализ, синтез, статистические методы.

Научная новизна исследования состоит в разработке модели оценки стоимости экономического субъекта с использованием метода корреляционно-регрессионного анализа.

Результаты исследования и их обсуждение

В теории и практике оценки стоимости бизнеса традиционно используется сравнительный, затратный и доходный подходы к оценке бизнеса по исходным данным.

Доходный подход при применении в оценке стоимости бизнеса основан на определении стоимости будущих доходов, которые являются результатом его коммерческой деятельности. При использовании доходного подхода возникает ряд факторов, затрудняющих применение данного подхода. В основе большинства из них лежит проблема прогнозирования ключевых элементов оценки: составление прогноза на среднесрочный или долгосрочный период, прогнозирование стоимости непрофильных и нефункционирующих активов и др.

Затратный подход, отличается от доходного тем, что рассматривает стоимость объекта оценки на сегодняшний день с точки зрения понесенных затрат на его создание в прошлом. Особенности затратного подхода заключаются в возможности оценить балансовую стоимость юридического лица независимо от прибыльности ее деятельности [9, с. 368].

Сравнительный подход предполагает анализ цен продажи и предложения подобных объектов с соответствующей корректировкой отличий между объектами сравнения и объектов оценки. Данный подход основан на современной рыночной стоимости реально существующих объектов оценки, что обеспечивает получение достоверных данных, пригодных для применения в других подходах [2, с. 35].

Объект исследования – деятельность крупного научно-технического центра ООО «Атлас». ООО Атлас» является специализированным предприятием по выполнению работ в области информационной безопасности в интересах федеральных органов государственной власти РФ, силовых ведомств, а также иных заказчиков.

ООО «Атлас» создано в 1951 г. для удовлетворения потребностей в новых технических средствах службы специальной связи.

С момента образования предприятия и до конца 80-ых годов ХХ века создание высокоэффективных комплексов и уникальных систем защиты информации в интересах органов государственной власти страны являлось его исключительной задачей.

В начале 90-ых годов круг задач предприятия существенно расширился. В короткие сроки было освоено и развилось новое направление – создание защищенных информационно-телекоммуникационных систем, активно разрабатывались и реализовывались методы защиты компьютерной информации, а также средств ее защиты при передаче по каналам связи, вследствие чего расширился и круг заказчиков.

Достигнутые успехи за годы деятельности ООО «Атлас» обусловлены разработкой, внедрением и постоянным совершенствованием системы управления качеством разрабатываемой продукции на всех стадиях ее жизненного цикла.

Предприятие предлагает услуги по комплексной безопасности государственных, силовых и коммерческих структур:

Оценку стоимости ООО «Атлас» проведем тремя подходами: сравнительным, затратным и доходным.

С помощью экспоненциальной кривой спрогнозируем выручку на 2018-2020 года. Основой для прогноза является выручка за 2015-2017 года. Расчет аппроксимации значений выручки в соответствии с периодами прогноза осуществлен с помощью табличного процессора Excel (таблица 1).

В соответствии со сделанным прогнозом необходимо сделать прогноз чистой прибыли предприятия (таблица 3). Для этого воспользуемся методом относительных показателей в структуре выручке (таблица 2).

Следующим этапом является нахождение чистого оборотного капитала. Расчет аппроксимации значений в соответствии с периодами прогноза осуществлен с помощью табличного процессора Excel (таблица 4).

Далее спрогнозируем изменение инвестиций во внеоборотные активы. Расчет аппроксимации значений в соответствии с периодами прогноза осуществлен с помощью табличного процессора Excel, корректировка значений в соответствии с целями прогноза осуществлена для получения более стабильной трендовой линии в прогнозируемом периоде (таблица 5).

На основе полученных данных рассчитаем прогнозные значения денежного потока на прогнозируемый период (таблица 7) на основе расчета денежного потока (таблица 6).

Таблица 1

Прогноз выручки на 2018-2020 года, руб.

|

Год |

2015 |

2016 |

2017 |

2018 прогноз |

2019 прогноз |

2020 прогноз |

|

Выручка |

366 823 976 |

335 128 341 |

309 104 349 |

279 299 262 |

250 439 448 |

221 579 635 |

Таблица 2

Расчет финансовых показателей за 2015-2017 года, руб.

|

Финансовые показатели |

Год |

Доля в выручке по годам |

||||

|

2015 |

2016 |

2017 |

2015 |

2016 |

2017 |

|

|

Выручка от реализации |

366 823 976 |

335 128 341 |

309 104 349 |

100 % |

100 % |

100 % |

|

Себестоимость продаж |

336 266 519 |

331 003 802 |

318 269 046 |

92 % |

99 % |

103 % |

|

Валовая прибыль |

30 557 457 |

4 124 539 |

– 9 164 697 |

– |

– |

– |

|

Прибыль от продаж |

30 557 457 |

4 124 539 |

– 9 164 697 |

8,33 % |

1,23 % |

2,96 % |

|

Проценты к получению |

1 227 637 |

233 166 |

103 068 |

0,33 % |

0,07 % |

0,03 % |

|

Проценты к уплате |

– |

– |

– |

– |

– |

– |

|

Прочие доходы |

2 996 371 |

776 028 |

16 759 882 |

0,82 % |

0,23 % |

5,42 % |

|

Прочие расходы |

–3 352 637 |

–27 513 626 |

–917 484 |

0,91 % |

8,21 % |

0,30 % |

|

Прибыль (убыток) до налогообложения |

31 428 828 |

–22 379 893 |

6 780 769 |

– |

– |

– |

|

Прочее |

11 |

50 447 |

18 195 |

– |

– |

– |

|

Чистая прибыль |

31 428 817 |

–22 430 340 |

6 762 574 |

– |

– |

– |

Таблица 3

Прогноз чистой прибыли на 2018-2020 года, руб.

|

Финансовые показатели |

Год |

Среднее значение доли в выручке |

||

|

2018 |

2019 |

2020 |

||

|

Выручка от реализации |

309 299 262 |

290 439 448 |

271 579 635 |

100 % |

|

Себестоимость продаж |

302 498 707 |

284 053 564 |

265 608 420 |

98 % |

|

Валовая прибыль |

6 800 555 |

6 385 884 |

5 971 214 |

– |

|

Прибыль от продаж |

12 914 205 |

12 126 750 |

11 339 294 |

4,18 % |

|

Проценты к получению |

451 150 |

423 641 |

396 131 |

0,15 % |

|

Проценты к уплате |

– |

– |

– |

– |

|

Прочие доходы |

6 671 051 |

6 264 277 |

5 857 504 |

2,16 % |

|

Прочие расходы |

9 712 678 |

9 120 439 |

9 064 730 |

3,14 % |

|

Прибыль (убыток) до налогообложения |

10 323 728 |

9 694 229 |

9 064 730 |

– |

|

Прочее |

41 068 |

50 160 |

59 252 |

– |

|

Чистая прибыль |

10 282 660 |

9 644 069 |

9 005 478 |

– |

Таблица 4

Прогноз составляющих собственного оборотного капитала, руб.

|

Год |

Запасы |

Дебиторская задолженность |

Краткосрочные обязательства |

Итого |

|

2015 |

7 417 173 |

25 480 761 |

90 591 679 |

57 693 745 |

|

2016 |

7 399 799 |

24 825 622 |

100 565 584 |

68 340 163 |

|

2017 |

4 388 921 |

13 992 679 |

88 067 932 |

69 686 332 |

|

2018 – прогноз |

3 373 712 |

9 944 939 |

90 551 318 |

77 232 667 |

|

2019 – прогноз |

1 859 586 |

4 200 898 |

89 289 445 |

83 228 961 |

|

2020 – прогноз |

345 460 |

-1 543 143 |

88 027 571 |

89 225 254 |

Таблица 5

Прогноз инвестиций во внеоборотные активы, руб.

|

Год |

2015 |

2016 |

2017 |

2018П |

2019П |

2020П |

|

Инвестиции во внеоборотные активы |

93 502 |

5 993 278 |

0 |

1 935 425 |

1 888 674 |

1 841 923 |

Таблица 6

Расчет денежного потока

|

Чистая прибыль после уплаты налогов (ЧП) |

|

|

Плюс |

Амортизационные отчисления (А) |

|

плюс (минус) |

Уменьшение (прирост) собственного оборотного капитала (СОК) |

|

плюс (минус) |

Уменьшение (прироста) инвестиций в основные средства (ИОС) |

|

плюс (минус) |

Прирост (уменьшение) долгосрочной задолженности (ДЗ) |

|

Итого равно |

Денежный поток (ДП) |

Таблица 7

Прогноз денежных потоков, руб.

|

Показатель |

2018 |

2019 |

2020 |

|

Чистая прибыль |

10 282 660 |

9 644 069 |

9 005 478 |

|

Амортизационные отчисления (если нет данных, то 10 % от стоимости основных средств) |

1 421 310 |

1 573 841 |

1 726 371 |

|

Уменьшение/прирост собственного оборотного капитала |

-7 546 335 |

- 5 996 294 |

-5 996 293 |

|

Уменьшение/прирост инвестиций во внеоборотные активы |

- 1 935 425 |

46 751 |

46 751 |

|

Итого: денежный поток для собственного капитала |

2 222 210 |

5 268 367 |

4 782 307 |

Таблица 8

Расчет ставки дисконтирования для предприятия методом кумулятивного построения

|

Вид риска |

Вероятный интервал значений, % |

|

Безрисковая ставка дохода (без учета инфляции) |

7,9 |

|

Руководящий состав: качество управления |

3 |

|

Размер предприятия |

3 |

|

Финансовая структура (источники финансирования предприятия) |

1 |

|

Товарная и территориальная диверсификация |

1 |

|

Диверсифицированность клиентуры |

2 |

|

Доходы: рентабельность и прогнозируемость |

3 |

|

Прочие особенные риски |

2 |

|

Итого ставка дисконтирования |

22,9 |

Значение денежного потока в прогнозном периоде нестабильное, в 2018 году он составит 2 222 210 руб., в 2019 году поднимется до 5 268 367 руб. а в 2020 году сократится до 4 782 307 руб.

Далее необходимо рассчитать стоимость компании в постпрогнозный период и текущую стоимость будущих денежных потоков на основе знания ставки дисконтирования (таблица 8).

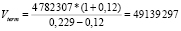

Произведем расчет стоимости бизнеса в постпрогнозный период, используя формулу Гордона. Формула Гордона для оценки постпрогнозной (терминальной) стоимости предприятия V(term) выглядит следующем образом:

где CFn – денежный поток доходов за последний год прогнозного периода;

r – ставка дисконтирования для собственного капитала;

g – предполагаемый (прогнозируемый) темп роста денежного потока на бесконечный по времени период.

Предполагаемый темп роста денежного потока может коррелировать с прогнозируемой инфляцией или темпом роста выручки за прошлые периоды.

Среднее значение с поправкой на отрицательную динамику будет 8,2 %.

В качестве предполагаемого темпа роста принято 12 % с учетов всех форс-мажорных факторов, так как отсутствует полная уверенность и точность прогноза.

руб.

руб.

На основе полученных данных произведем расчет итоговой стоимости.

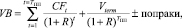

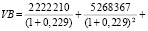

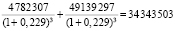

Расчет текущих стоимостей будущих денежных потоков и стоимости в постпрогнозный период. При применении в оценке метода дисконтирования денежных потоков необходимо суммировать текущие стоимости периодических денежных потоков, которые приносит объект оценки в прогнозный период, и текущую стоимость в постпрогнозный период, которая ожидается в будущем:

где VB – стоимость бизнеса;

CFt – денежный поток за t-й период;

ТПП – длительность прогнозного периода.

руб.

руб.

В результате применения метода дисконтирования денежного потока (доходный подход) рыночная стоимость ООО «Атлас» составит 34 343 503 руб.

Затратный подход представлен двумя методами: методом стоимости чистых активов и методом ликвидационной стоимости. В данном случае применим метод чистых активов.

Различают метод скорректированных чистых активов и нескорректированных (в нашем случае) чистых активов. В первом случае проводится полная корректировка статей баланса и определяется обоснованная рыночная стоимость каждого актива в отдельности. Результаты расчетов по данному методу более достоверны, чем по второму, когда из-за отсутствия достаточной информации корректировка статей баланса не производится.

Процедура оценки предусматривает следующую последовательность шагов: определение рыночной стоимости всех активов компании; определение величины обязательств компании; расчет разницы между рыночной стоимостью активов и обязательств. Таким образом, базовой формулой является:

Стоимость предприятия = Активы – Обязательства

Чтобы определить собственный капитал (стоимость предприятия) ООО «Атлас» рассмотрим активы и обязательства предприятия (таблица 9).

Активы ООО «Атлас» на начало 2017 г. = = 9 797 915 + 5 993 278 + 7 399 799 + + 24 825 622 + 64 134 560 + 1 961 271 = = 114 112 445 руб.

Активы ООО «Атлас» на конец 2017 г. = = 9 846 508 + 13 370 082 + 4 388 921 + + 3 601 + 13 992 679 + 58 725 693 + + 508 650 = 100 836 134 руб.

Обязательства ООО «Атлас» на начало 2017 г. = 63 939 179 + 13 962 963 = = 77 902 142 руб.

Обязательства ООО «Атлас» на конец 2017 г. = 55 654 724 + 20 550 169 = = 76 204 893 руб.

Рыночная стоимость (собственный капитал) ООО «Атлас» на начало 2017 г. = = 114 112 445 – 77 902 142 = 36 210 303 руб.

Рыночная стоимость (собственный капитал) ООО «Атлас» на конец 2017 г. = = 100 836 134 – 76 204 893 = 24 631 241 руб.

Расчеты свидетельствую о том, что стоимость ООО «Атлас», рассчитанная методом нескорректированных чистых активов, составила на начало 2017 года – 36 210 303 руб., на конец 2017 года – 24 631 241 руб. Рыночная стоимость сократилась на 11 579 062 рублей, это связано с увеличением резервов предстоящих расходов на наконец периода на 6 587 206 рублей по сравнению с началом периода.

Согласно федерального стандарта оценки: приказ Минэкономразвития России от 20.05.2015 № 297 «Об утверждении Федерального стандарта оценки «Общие понятия оценки, подходы и требования к проведению оценки (ФСО № 1) сравнительный подход – совокупность методов оценки, основанных на получении стоимости объекта оценки путем сравнения оцениваемого объекта с объектами-аналогами.

Оценка стоимости объекта оценки с применением методов сравнительного подхода проводится путем сравнения (сопоставления) объекта оценки с аналогичными объектами, в отношении которых имеется информация о ценах сделок с ними, или с ценами ранее совершенных сделок с объектом оценки.

В результате исследований были выбраны 3 компании-аналога (ООО «Газинформсервис» и ООО «СИ ТИ АЙ», ООО «Систематика»), рыночная стоимость которых представлена в таблице 10.

Информация об основных финансовых показателях аналогов представлена в следующей таблице 11.

Следующим шагом будет расчет ценовых мультипликаторов. Расчёт мультипликаторов для каждого предприятия – аналога представлен в следующей таблице 12.

Диапазоны изменения мультипликаторов достаточно широкие:

– от 0,56 до 1,85 для мультипликатора цена/балансовая стоимость;

– от 3,45 до 6,38 для мультипликатора цена/чистая прибыль;

– от 0,81 до 1,77 для мультипликатора цена/выручка от реализации;

– от 2,27 до 3,83 для мультипликатора цена/чистые активы.

Таблица 9

Расчет стоимости в рамках затратного подхода, руб.

|

Наименование |

На начало 2017 г. |

На конец 2017 г. |

+/- |

|

1 |

2 |

3 |

4 |

|

АКТИВЫ |

|||

|

1. Внеоборотные активы |

15 791 193 |

23 216 590 |

+7 425 397 |

|

Нематериальные активы |

– |

9 846 508 |

+9 846 508 |

|

Основные средства |

9 797 915 |

13 370 082 |

+3 572 167 |

|

Финансовые вложения |

– |

– |

– |

|

Прочие внеоборотные активы |

5 993 278 |

0 |

–5 993 278 |

|

2. Оборотные активы |

98 321 252 |

77 619 544 |

–20 701 708 |

|

Запасы |

7 399 799 |

4 388 921 |

–3 010 878 |

|

Налог на добавленную стоимость по приобретенным ценностям |

– |

3 601 |

3 601 |

|

Дебиторская задолженность |

24 825 622 |

13 992 679 |

–10 832 943 |

|

Денежные средства |

64 134 560 |

58 725 693 |

–5 408 867 |

|

Прочие оборотные активы |

1 961 271 |

508 650 |

–1 452 621 |

|

БАЛАНС |

114 112 445 |

100 836 134 |

–13 276 311 |

|

ОБЯЗАТЕЛЬСТВА |

|||

|

4. Долгосрочные обязательства |

– |

– |

– |

|

5. Краткосрочные обязательства |

77 902 142 |

76 204 893 |

–1 697 249 |

|

Заемные средства |

– |

– |

– |

|

Кредиторская задолженность |

63 939 179 |

55 654 724 |

–8 281 455 |

|

Резервы предстоящих расходов |

13 962 963 |

20 550 169 |

+6 587 206 |

|

БАЛАНС |

77 902 142 |

76 204 893 |

–1 697 249 |

|

Стоимость чистых активов |

36 210 303 |

24 631 241 |

–11 579 062 |

Таблица 10

Рыночная стоимость компаний – аналогов

|

Показатель |

ООО «Газинформсервис» |

ООО «СИ ТИ АЙ» |

ООО «Систематика» |

|

Рыночная стоимость, тыс. руб. |

4 257 471 |

4 833 043 |

4 982 245 |

Таблица 11

Финансовые показатели предприятий – аналогов на конец 2017 года

|

Наименование финансового показателя |

Объект оценки |

Наименование предприятий-аналогов |

||

|

ООО «Газинформсервис» |

ООО «СИ ТИ АЙ» |

ООО «Систематика» |

||

|

Выручка от реализации, тыс. руб. |

309 104 349 |

5 226 198 |

3 273 217 |

3 807 932 |

|

Валовая прибыль, тыс. руб. |

-9 164 697 |

1 529 723 |

560 011 |

687 547 |

|

Чистые активы, тыс. руб. |

12 768 202 |

1 876 447 |

1 652 616 |

1 301 557 |

|

Оборотные активы, тыс. руб. |

77 619 544 |

7 433 404 |

1 498 002 |

3 683 607 |

|

Чистая прибыль, тыс. руб. |

6 762 574 |

1 233 305 |

840 779 |

780 342 |

|

Выручка / Чистые активы |

24,21 |

2,78 |

1,98 |

2,93 |

|

Выручка / Оборотные активы |

3,98 |

0,70 |

2,18 |

1,03 |

|

Валовая прибыль / Выручка |

-0,03 |

0,29 |

0,17 |

0,18 |

|

Валовая прибыль / Чистые активы |

-0,72 |

0,82 |

0,34 |

0,53 |

Таблица 12

Расчет мультипликаторов

|

Наименование предприятия |

Значение финансовой базы, тыс. руб. |

Цена продажи предприятия, тыс. руб. |

Значение мультипликатора |

|

1 |

2 |

3 |

4 |

|

Мультипликатор цена/балансовая стоимость |

|||

|

ООО «Газинформсервис» |

7 654 798 |

4 257 471 |

0,56 |

|

ООО «СИ ТИ АЙ» |

2 616 231 |

4 833 043 |

1,85 |

|

ООО «Систематика» |

4 538 028 |

4 982 245 |

1,09 |

|

Среднее значение мультипликатора |

1,16 |

||

|

Мультипликатор цена/чистая прибыль |

|||

|

ООО «Газинформсервис» |

1 233 305 |

4 257 471 |

3,45 |

|

ООО «СИ ТИ АЙ» |

840 779 |

4 833 043 |

5,75 |

|

ООО «Систематика» |

780 342 |

4 982 245 |

6,38 |

|

Среднее значение мультипликатора |

5,19 |

||

|

Мультипликатор цена/выручка от реализации |

|||

|

ООО «Газинформсервис» |

5 226 198 |

4 257 471 |

0,81 |

|

ООО «СИ ТИ АЙ» |

3 273 217 |

4 833 043 |

1,48 |

|

ООО «Систематика» |

3 807 932 |

4 982 245 |

1,31 |

|

Среднее значение мультипликатора |

1,19 |

||

|

Мультипликатор цена/чистые активы |

|||

|

ООО «Газинформсервис» |

1 876 447 |

4 257 471 |

2,27 |

|

ООО «СИ ТИ АЙ» |

1 652 616 |

4 833 043 |

2,92 |

|

ООО «Систематика» |

1 301 557 |

4 982 245 |

3,83 |

|

Среднее значение мультипликатора |

3,01 |

||

Таблица 13

Расчет веса мультипликатора

|

Мультипликатор |

Цена/балансовая стоимость |

Цена/чистая прибыль |

Цена/выручка от реализации |

Цена/чистые активы |

Сумма |

|

Среднее квадратичное отклонение |

0,65 |

1,54 |

0,49 |

0,78 |

Х |

|

Среднее значение |

1,16 |

5,19 |

1,19 |

3,01 |

Х |

|

Вариация |

56 % |

30 % |

41 % |

26 % |

Х |

|

1/Вариация |

1,79 |

3,36 |

2,42 |

3,84 |

11,41 |

|

Вес мультипликатора |

16 % |

29 % |

21 % |

34 % |

100 % |

Таблица 14

Расчет стоимости объекта оценки сравнительным подходом

|

Наименование |

Среднее значение |

Значение базового показателя объекта оценки |

Стоимость предприятия |

Удельный вес мультипликатора |

|

Мультипликатор цена/балансовая стоимость |

1,16 |

100 836 134 |

116 959 915 |

0,16 |

|

Мультипликатор цена/чистая прибыль |

5,19 |

6 762 574 |

35 097 759 |

0,29 |

|

Мультипликатор цена/выручка от реализации |

1,19 |

309 104 349 |

367 834 175 |

0,21 |

|

Мультипликатор цена/чистые активы |

3,01 |

12 768 202 |

38 432 288 |

0,34 |

|

Рыночная стоимость, тыс. руб. |

119 520 689 |

|||

Далее рассчитывается весовой коэффициент каждого мультипликатора.

Предполагается, что с экономической точки зрения мультипликаторы имеют равный вес, и для распределения весов мультипликаторов было использовано следующее математическое соотношение:

(15)

(15)

где Bn – вес определенного мультипликатора;

Vn – коэффициент вариации определенного мультипликатора;

n – порядковое число мультипликатора.

Расчет среднеквадратического отклонения и коэффициента вариации по мультипликаторам:

(16)

(16)

где σ– среднее квадратичное отклонение мультипликатора;

xсред – среднеарифметическое значение.

В результате наибольшее влияние на стоимость имеет мультипликатор того аналога, для которого рассчитан наименьший коэффициент вариации.

Веса аналогов представлены в таблице 13.

Расчет стоимости объекта оценки сравнительным подходом представлен в таблице 14.

Рыночная стоимость объекта оценки, рассчитанная сравнительным подходом, на 2017 год составит 119 520 689 руб.

Таким образом, в рамках применения доходного подхода рыночная стоимость объекта оценки по состоянию на дату оценки составила 34 343 503 руб.; оценка стоимости объекта оценки с применением методов сравнительного подхода составила 119 520 689 руб.; в рамках затратного подхода с применением метода нескорректированных чистых активов рыночная стоимость на дату оценки составила 36 210 303 руб.

Оценка стоимости ООО «Атлас» разными методами дает различную величину стоимости компании, хотя подходы основываются на данных, собранных на одном и том же рынке. На совершенном рынке все три подхода должны привести к одной и той же величине стоимости. Однако большинство рынков являются несовершенными, предложение и спрос не находятся в равновесии. Потенциальные пользователи могут быть неправильно информированы, производители могут быть неэффективны. По этим, а также по многим другим причинам данные подходы дают разное представление о стоимости и вызывает необходимость в дальнейшем развитии инструментария оценки стоимости бизнеса.

Для планирования экономического развития предприятия часто применяют корреляционно-регрессионный анализ. Его применяют для поиска необходимой предприятию информации и решения возникших проблем, так же служит для выявления взаимосвязи между различными факторами, которые влияют на производственно-хозяйственный процесс. Данный вид анализа позволяет смоделировать уравнение регрессии, которое описывает форму взаимосвязи между признаками и полученными результатами [3].

Осуществление корреляционно-регрессионного анализа происходит в несколько этапов:

1. Определение постановки целей и задач исследования.

2. Сбор данных для определения количественной оценки факторов, влияющих на исследуемый результативный показатель.

3. Выбор формы связи между результативным признаком и факторами на основе перебора нескольких аналитических функций.

4. Исследование тесноты связи между результативным признаком и факторами, а также между факторами на основе построения матрицы парных линейных коэффициентов корреляции и отсев мультиколлинеарных факторов.

5. Отбор значимых факторов, включаемых в многофакторную модель.

6. Расчет параметров уравнения регрессии и оценка отобранных факторов [8, с. 5-7].

7. Проверка качества модели: сопостановление реальных и модельных данных, проверке адекватности модели, оценке точности модельных данных.

8. Использование модели для экономического анализа и прогнозирования [4, с. 49].

Для построения корреляционно-регрессионной модели использовались данные на конец 2017 года по 100 предприятиям, предоставляющих услуги в области информационной безопасности. Для исследования зависимости влияния различных видов факторов на рыночную стоимость компании (у) были выбраны следующие показатели: выручка (х1), прибыль (х2), активы компании (х3).

На первом этапе исследования исходные данные были представлены в виде графиков для исследования их на наличие тренда. Графическим методом нами было исследовано четыре вида функций, характеризующих зависимость величины рыночной стоимости от величин выручка, прибыль, активы: линейная, полиномиальная, степенная и экспоненциальная. Полученные индексы детерминации отражены в таблице 15.

Анализ данных таблицы показал, что наибольшее значение приобретают линейная и полиномиальная функции, так как индекс детерминации у них наибольший, это говорит о значимости этих моделей. Поэтому, при использовании данных моделей компании будут, имеют высокую степень корреляции рыночной стоимости со всеми рассматриваемыми факторами, а при использовании степенной и экспоненциальной зависимостей показатели коэффициентов детерминации будут намного ниже.

Таблица 15

Индексы детерминации для различного вида зависимостей

|

Предприятие сферы |

Выручка |

Прибыль |

Активы |

|

Линейная |

0,9389 |

0,9632 |

0,9727 |

|

Полиномиальная |

0,9389 |

0,9932 |

0,9728 |

|

Степенная |

0,6364 |

0,7194 |

0,789 |

|

Экспоненциальная |

0,1818 |

0,2114 |

0,1929 |

Таблица 16

Матрица парных коэффициентов корреляции

|

Переменные |

Рыночная стоимость |

Выручка |

Прибыль |

Активы |

|

Рыночная стоимость |

1 |

|||

|

Выручка |

0,968991 |

1 |

||

|

Прибыль |

0,981414 |

0,944044 |

1 |

|

|

Активы |

0,986266 |

0,992228 |

0,965372 |

1 |

На втором этапе корреляционно-регрессионного анализа используя пакет анализа данных Excel «корреляция мы построили матрицу коэффициентов парной корреляции (таблица 16).

Анализ показывает, что зависимая переменная, то есть рыночная стоимость, имеет тесную связь с активами (r = 0,986266), прибылью (r = 0,981414), умеренную связь с выручкой (r = 0,968991). Также отметим высокую степень корреляции между выручкой и активами (r = 0,992228), прибылью и активами (r = 0,965372), а также прибылью и выручкой (r = 0,944044).

На третьем этапе мы провели отбор факторных признаков для построения регрессионной модели методом исключения. В результате применения различных подходов к выбору факторов мы пришли к следующему уравнению регрессии: у = – 149 882,02 + 0,507x. В нашем исследовании величина, равная 0,507 показывает, что при увеличении активов на 1000 руб. рыночная стоимость увеличится на 507 руб.

Индекс детерминации по данному уравнению равен 0,9727, что говорит о том, что 97,27 % исходных данных подчиняется выбранной модели.

Точность модели оценили с помощью средней ошибки аппроксимации, которая составила 2,233 %, что говорит о хорошем качестве уравнения регрессии.

Проверку значимости уравнения регрессии произвели на основе F-критерия Фишера, значение получили равным 3494,708. Табличное значение F-критерия Фишера при α = 0,05 и числе степеней свободы, равном v1 = 1 и v2 = 98 составляет 3,94. Так как Fрасч > Fтабл уравнение регрессии можно признать статистически значимым в 95 % случаев.

Для количественной оценки влияния фактора на результат определили коэффициент эластичности. Для данных компаний он равен 1,017 %. Таким образом, при изменении активов на 1 % от своего среднего значения рыночная стоимость изменится в среднем на 1,017 %.

Так как параметры уравнения регрессии значимы, уравнение значимо, показатели тесноты значимы, то было сделано заключение, что построенная регрессионная модель зависимости рыночной стоимости от активов – у = – 149 882,02 + 0,507x – может быть использована для анализа и дальнейшего прогнозирования.

Для большей наглядности в полученную расчетную модель мы подставили данные по компании ООО «Атлас». Показатели по компании использовали за 2017 год. В результате рыночная стоимость компании в 2017 году составила 50 974 037, 918 руб.

Используя уравнение регрессии, рассчитали прогнозное значение рыночной стоимости компании ООО «Атлас» на 2018 и 2019 года. Прогноз состоял из двух частей: точечного и интервального прогноза.

Для точечного прогноза на два шага (2018 г., 2019 г.) вперед по модели регрессии у = – 149 882,02 + 0,507x сначала мы вычислили средний абсолютный прирост: для 2018 года он составил 121 592 537,33 руб., для 2019 года – 142 348 940,66 руб., а затем рассчитали прогнозную рыночную стоимость: 2018 г. – 61 497 534,41 руб., 2019 г. – 72 021 030, 89 руб.

Так как точное совпадение фактических данных в будущем и прогнозных точечных оценок имеет маленькую вероятность, поэтому нами был произведен интервальный прогноз. Интервальный прогноз сопровождался двусторонними границами, то есть доверительными интервалами значений, в котором с большой вероятностью можно ожидать появление прогнозируемой величины (таблица 17).

Таблица 17

Результаты прогнозирования

|

Год |

Активы |

Рыночная стоимость |

Нижняя граница |

Верхняя граница |

|

2018 |

121 592 537,33 |

61 497 534,41 |

57 313 757,036 |

65 681 311,784 |

|

2019 |

142 348 940,66 |

72 021 030, 89 |

65 356 356,52 |

78 685 705,26 |

Прогнозные значения рыночной стоимости компании ООО «Атлас» на 2018 г. и 2019 г.

На основе фактических и полученных прогнозных данных рыночной стоимости компании ООО «Атлас» построили график в Excel.

Вывод

Таким образом, применение оценки стоимости компании с использованием традиционных методов оценки и современных подходов к оценке бизнеса позволит получить наиболее полную информацию о финансовом состоянии организации. Корреляционно-регрессионный анализ позволяет полнее оценить экономические показатели деятельности организации и их влияние на стоимость бизнеса.