Введение

Неотъемлемыми элементами производственной деятельности практически любого предприятия является наличие дебиторской задолженности. С целью оптимизации дохода все предприятия стараются реализовать свою продукцию на условиях оплаты по факту или предоплаты, так как несоблюдение условий платежной дисциплины контрагентами влечёт за собой отрицательные последствия для предприятий.

Различные процессы, происходящие в условиях рыночной экономики, такие как конкуренция, недостаток средств у покупателей, инфляция, нередко толкают продавцов предоставлять клиентам отсрочку платежа или коммерческий кредит. Состояние расчетов с дебиторами является весьма серьезным показателем деятельности организации. При этом большое значение имеет финансово-экономический аспект хозяйственных отношений и структура самой этой задолженности. Без анализа состояния расчетов с дебиторами любое принятое решение не только не будет полноценным, но и вполне может быть ошибочным. Вопросами эффективности управления дебиторской задолженность в экономической литературе и периодике уделяется существенное внимание [1–4].

С целью правильного формирования движения средств на предприятии, основную роль играет грамотное управление дебиторской и кредиторской задолженностью. Четкая организация движения дебиторской задолженности (ДЗ) оказывает непосредственное влияние на ускорение оборачиваемости оборотных средств и своевременное поступление денежных средств. При этом необходимо отметить, что отраслевые особенности оказывают существенное влияние на процесс взаимоотношений с контрагентами. В данной работе объектом исследования выбрана коксохимическая отрасль.

Наиболее заметная особенность компаний коксохимической отрасли заключается в том, что финансирование в данную отрасль экстенсивно, а не интенсивно, как например в ракетно-космической отрасли или машиностроении в целом. К другим отраслевым особенностям можно отнести следующее: производство только готовой продукции и отсутствие незавершенного производства и полуфабрикатов; реализация основных технологических процессов в автоматическом режиме.

В целом, коксохимическая промышленность в РФ сохраняет высокую инвестиционную привлекательность, в первую очередь, для финансово-промышленных групп. Она необходима для построения замкнутых технологических цепочек «уголь-кокс-металл». Производство кокса занимает промежуточное место в цепочке переработки угля и кокса. Согласно экспертным оценкам, порядка 85-90 % производимого в России кокса используется при производстве чугуна. В целом состояние российского производства кокса остается на высоком техническом, технологическом и экономическом уровне.

Цель исследования

Обеспечение устойчивого функционирования предприятия коксохимической отрасли невозможно без постоянного мониторинга его финансово-экономического состояния, в частности, анализа дебиторской задолженности, с целью своевременного установления тенденций его изменения и диагностирования причин такого изменения. Необходимой предпосылкой эффективного управления дебиторской задолженностью в промышленно-экономических системах выступает выделение интересующих менеджмент нормативных значений.

Материалы и методы исследования

Исследования проводились с использованием общенаучных методов экономического анализа дебиторской задолженности, а также финансового состояния предприятия, экономико-математических расчетов и пр.

Информационно-аналитической базой проведенного исследования выступили нормативно-правовые и законодательные акты РФ, данные Федеральной службы государственной статистики, опубликованные в открытом доступе, данные бухгалтерской отчетности, обзоры деятельности предприятий коксохимической промышленности и т.д. В исследовании была использована информация из международных и национальных научно-практических конференций, а также материалы из открытых источников сети Интернет, раскрывающие финансовую деятельность коммерческих организаций коксохимической промышленности.

Результаты исследования и их обсуждение

В хозяйственной практике в качестве критериев эффективности использования ресурсов, вложенных в дебиторскую задолженность, авторы понимают минимизацию авансируемых ресурсов, при достижении максимальных конечных финансовых результатов деятельности коммерческой организации. С авторской точки зрения, опираясь на идеи, высказанные Маркарьяном Э.А. [5], результативность отвлечения ресурсов в дебиторскую задолженность предприятия базируется на следующих показателях:

– динамики изменения оборачиваемости дебиторской задолженности;

– динамики изменения рентабельности продаж;

– динамики изменения рентабельности по прибыли до налогообложения;

– величины дополнительного привлечения (высвобождения) средств на формирование дебиторской задолженности относительно прошлого периода;

– коэффициента, характеризующего соотношение величины дополнительного привлечения (высвобождения) средств на формирование дебиторской задолженности относительно прошлого периода к средней величине дебиторской задолженности за период.

Авторы в своем исследовании предлагают поставить знак равенства между лучшим показателем оборачиваемости среди предприятий отрасли и значением нормативного показателя дебиторской задолженности. Таким образом, получается, что показатель одного предприятия будет эталонным через призму отбора, но другие предприятия отрасли могут ориентироваться на него и оценивать величину необходимой дебиторской задолженности через коэффициент ее оборачиваемости и собственную выручку за период. Как следствие организации получают стимул к улучшению процесса управления дебиторской задолженности и сокращению ресурсов, отвлекаемых на ее финансирование.

Исходя из вышеизложенного расчет и выбор наилучших значений показателей дебиторской задолженности за ряд лет, и в дальнейшем обоснование нормативного значения, предусматривает выполнение ряда последовательных действий. Такая последовательность действий представлена в виде поэтапной модели на рис. 1.

На первом этапе происходит выбор ведущих предприятий коксохимической отрасли по доли, занимаемой на рынке РФ. К числу таких предприятий отнесены на основании мнения экспертов [6] следующие: АО «МосКокс», ОАО «Алтай-Кокс», ОАО «ГубахинскийКокс», ПАО «Кокс», ООО «Мечел-Кокс», АО «Уральская Сталь», ПАО «Северсталь», ПАО «Магнитогорский металлургический комбинат», АО «ЕВРАЗ Объединенный Западно-Сибирский металлургический комбинат», ООО «УралМеталлИнвест».

На этапе номер два определяется период проведенного анализа. Авторы предлагают формировать информационную базу для проведения исследования по предприятиям за пять последних лет. Данный период, с авторской точки зрения, достаточен для получения адекватных данных и способствует отсечению отдельных результатов, связанных с нестандартными событиями (например, введение санкций, резкое изменение валютного курса и т.д.).

Для расчета нормативных значений дебиторской задолженности в коксохимической отрасли (этап 3) на основе данных публичной бухгалтерской отчетности [7] была сделана выборка показателей, необходимых для проведения соответствующих расчетов, которая представлена в табл. 1–3.

На основании данных таблиц в работе проведен расчет показателей по каждому предприятию, характеризующий как эффективность управления дебиторской задолженностью, так и финансовое состояние предприятия за 2015, 2016, 2017 и 2018 гг. Фрагмент полученных результатов по одному из предприятий представлен в табл. 4.

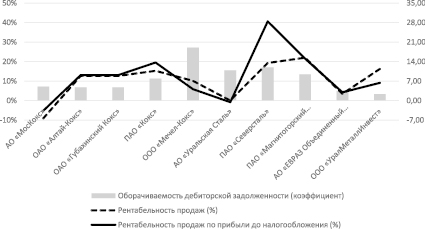

Пятый этап является ключевым для расчёта нормативных показателей задолженности по контрагентам для предприятий коксохимической промышленности. В ходе проведенного исследования были графически сведены воедино по каждому расчетному периоду (году) для каждого предприятия данные, необходимые для расчета и обоснований нормативной величины ДЗ. Таких графиков было поострено четыре. Пример анализа данных за 2017 год представлен на рис. 2.

Алгоритм выбора лучших показателей за год (пункт 5.2 рис. 1) сделали достаточно простым:

1. Выбираются по лучшим значениям (1-2 предприятия) показатели оборачиваемости дебиторской задолженности. За 2017 год – это ООО «Мечел-Кокс».

2. выбираются рентабельности продаж, и рентабельность продаж по прибыли до налогообложения. На рис. 2 видно, что под этот критерий подходят следующие предприятия: ПАО «Кокс», ПАО «Северсталь», ПАО «Магнитогорский металлургический комбинат».

Рис. 1. Авторская модель расчёта нормативных показателей дебиторской задолженности по контрагентам для предприятия

Таблица 1

Дебиторская задолженность ведущих предприятий коксохимической отрасли в 2014-2018 гг.

|

Наименование компании |

Дебиторская задолженность, тыс. руб. |

||||

|

2018 |

2017 |

2016 |

2015 |

2014 |

|

|

АО «МосКокс» |

1194553 |

1378980 |

2083186 |

1930005 |

724324 |

|

ОАО «Алтай-Кокс» |

5456474 |

5782873 |

5626512 |

3285718 |

2898 167 |

|

ОАО «ГубахинскийКокс» |

3038946 |

1301814 |

1263616 |

845752 |

604261 |

|

ПАО «Кокс» |

9825058 |

5916105 |

5699331 |

7437499 |

6026228 |

|

ООО «Мечел-Кокс» |

829284 |

1348050 |

2148457 |

2018258 |

3607588 |

|

АО «Уральская Сталь» |

13212454 |

6957806 |

6930033 |

7127023 |

6110223 |

|

ПАО «Северсталь» |

37824664 |

32990148 |

27179621 |

38971171 |

39764696 |

|

ПАО «Магнитогорский металлургический комбинат» |

52031000 |

43361000 |

40323000 |

31191000 |

33517000 |

|

АО «ЕВРАЗ Объединенный Западно-Сибирский металлургический комбинат» |

14648947 |

55265901 |

48062224 |

43328164 |

34455352 |

|

ООО «УралМеталлИнвест» |

1364 |

1699 |

2341 |

16498 |

0 |

Таблица 2

Показатели выручки ведущих предприятий коксохимической отрасли в 2015-2018 гг.

|

Наименование компании |

Выручка, тыс. руб. |

Темп роста, % (2018/2015) |

|||

|

2015 |

2016 |

2017 |

2018 |

||

|

АО «МосКокс» |

7417614 |

8 000 322 |

8678432 |

8684253 |

117,07 |

|

ОАО «Алтай-Кокс» |

38697876 |

41 882 859 |

65 354 280 |

58 152 050 |

150,27 |

|

ОАО «Губахинский Кокс» |

3851544 |

4290723 |

6039388 |

11593705 |

301,01 |

|

ПАО «Кокс» |

27461078 |

31423388 |

45930750 |

41954654 |

152,78 |

|

ООО «Мечел-Кокс» |

22740849 |

23803146 |

33260400 |

31050788 |

136,54 |

|

АО «Уральская Сталь» |

51872863 |

60557289 |

75269728 |

99645154 |

192,09 |

|

ПАО «Северсталь» |

278610521 |

305306314 |

359530414 |

432772547 |

155,33 |

|

ПАО «Магнитогорский металлургический комбинат» |

314115000 |

339111000 |

392782000 |

458218000 |

145,87 |

|

АО «ЕВРАЗ Объединенный Западно-Сибирский металлургический комбинат» |

140872296 |

148116723 |

181377920 |

217321559 |

154,27 |

|

ООО «УралМеталлИнвест» |

142897 |

49986 |

4641 |

4466 |

3,12 |

Таблица 3

Основные показатели прибыли предприятий коксохимической отрасли в 2015-2018 гг.

|

Наименование компании |

Прибыль от продаж, тыс. руб. |

|||

|

Прибыль до налогообложения, тыс. руб. |

||||

|

2015 |

2016 |

2017 |

2018 |

|

|

АО «МосКокс» |

-15369 |

-220903 |

-787182 |

-649002 |

|

891269 |

94638 |

-444376 |

-688303 |

|

|

ОАО «Алтай-Кокс» |

6509313 |

5150158 |

9734188 |

1368442 |

|

6221303 |

4992124 |

9683237 |

1171507 |

|

|

ОАО «Губахинский Кокс» |

490311 |

326580 |

764068 |

1206703 |

|

304413 |

196120 |

787386 |

1060103 |

|

|

ПАО «Кокс» |

5109871 |

4555284 |

7006929 |

4683011 |

|

-1342795 |

4432180 |

8971658 |

-4037619 |

|

|

ООО «Мечел-Кокс» |

3584361 |

3038335 |

3360333 |

2432156 |

|

3206103 |

1874600 |

1943768 |

1528560 |

|

|

АО «Уральская Сталь» |

2667012 |

2337145 |

54594 |

6616132 |

|

3833879 |

646502 |

-620709 |

7980375 |

|

|

ПАО «Северсталь» |

67180706 |

67873542 |

69263850 |

100984681 |

|

44261297 |

106522190 |

146040243 |

138430206 |

|

|

ПАО «Магнитогорский металлургический комбинат» |

72078000 |

79689000 |

86463000 |

116462000 |

|

38462000 |

83165000 |

84257000 |

96605000 |

|

|

АО «ЕВРАЗ Объединенный Западно-Сибирский металлургический комбинат» |

10786193 |

13213550 |

6397488 |

27315889 |

|

23355579 |

11199449 |

7701287 |

29080113 |

|

|

ООО «УралМеталлИнвест» |

-2462 |

-4758 |

753 |

990 |

|

3141 |

-2541 |

422 |

1173 |

|

Таблица 4

Фрагмент расчетов показателей ведущих предприятий коксохимической отрасли в 2015-2018 гг.

|

Показатели |

ОАО «Алтай-Кокс» |

|||

|

2015 |

2016 |

2017 |

2018 |

|

|

Выручка от реализации продукции, тыс. руб. |

38697876 |

41882859 |

65354280 |

58152050 |

|

Средняя величина дебиторской задолженности |

3091942,5 |

4456115 |

5704692,5 |

5619673,5 |

|

Оборачиваемость дебиторской задолженности (коэффициент) |

12,52 |

9,40 |

11,46 |

10,35 |

|

Прибыль от продаж, тыс.руб. |

6509313,00 |

5150158,00 |

9734188,00 |

1368442,00 |

|

Прибыль до налогообложения, тыс. руб. |

6221303,00 |

4992124,00 |

9683237,00 |

1171507,00 |

|

Окончание табл. 4 |

||||

|

Показатели |

ОАО «Алтай-Кокс» |

|||

|

2015 |

2016 |

2017 |

2018 |

|

|

Рентабельность продаж, % |

16,82 |

12,30 |

14,89 |

2,35 |

|

Рентабельность продаж по прибыли до налогообложения, % |

16,08 |

11,92 |

14,82 |

2,01 |

|

Дополнительное привлечение (высвобождение) средств на формирование дебиторской задолженности относительно прошлого периода, тыс. руб. |

0 |

1109693,82 |

-1248657,7 |

543654,5538 |

|

В процентах к средней величине дебиторской задолженности, % |

- |

24,90 |

-21,89 |

9,67 |

Рис. 2. Сравнительный анализ показателей компаний за 2017 г.

Максимальное значение, среди анализируемых предприятий, по коэффициенту оборачиваемости дебиторской задолженности в 2017 году принадлежит ООО «Мечел-Кокс» (19,02). Однако, по дополнительным данным (рентабельности продаж и рентабельности продаж по прибыли до налогообложения) в качестве лучшего предлагается считать показатель ПАО «Северсталь» (11,95). Дополнительно рассчитали, что у данного предприятия произошло высвобождение средств на формирование дебиторской задолженности относительно прошлого периода в сумме 10 064 678,62 тыс. руб., что составляет 30,43 % от средней величины дебиторской задолженности за период. ПАО «Кокс» и ПАО «Магнитогорский металлургический комбинат» не берем в расчёт из-за низких показателей оборачиваемости ДЗ, 7,92 и 9,39 соответственно.

Для реализации этапа 5.4 (рис. 1) полученные данные сведем в табл. 5. Полученные нормативные значения оборачиваемости дебиторской задолженности по отрасли позволят нам в дальнейшем вывести нормативные значения этих показателей для исследуемой компании – ПАО «Кокс».

Таблица 5

Значения дебиторской задолженности для предприятий коксохимической отрасли по годам

|

Показатель |

2015 |

2016 |

2017 |

2018 |

|

Коэффициент оборачиваемость дебиторской задолженности |

9,71 |

9,23 |

11,95 |

12,22 |

Опираясь на полученные данные в табл. 5 можно сказать, что эталонный нормативный показатель оборачиваемости дебиторской задолженности за рассматриваемый период составляет 12,22. Отраслевой нормативный показатель оборачиваемости ДЗ примем как среднеарифметическую данных по годам. В таком случае он составит 10,78.

Используя полученные данные через выручку от реализации каждая компания коксохимической промышленности сможет рассчитать для себя оптимальную величину дебиторской задолженности, и учитывать данные показатели при финансовом планировании.

Заключение

Опираясь на вышеизложенное, можно сказать, что результаты представленного анализа в работе позволили авторам выделить основные показатели дебиторской задолженности, позволяющие сделать вывод об эффективности финансового управления на предприятии, а также рассчитать нормативные значения дебиторской задолженности для предприятия, принадлежащего к коксохимической отрасли. Вырабатывая политику кредитования контрагентов связанную с реализацией своей продукции, менеджмент предприятия может учесть в своей работе, полученные в ходе проведенного исследования через нормативные значения оборачиваемости ДЗ, показатели оптимальной величины дебиторской задолженности, на которые необходимо ориентироваться при заключении контрактов.