Введение

Оценка эффективности финансового менеджмента – очень важная задача, которая позволяет не только обосновать экономические перспективы компании, но и понять, насколько грамотно осуществлялось финансовое управление за предыдущие периоды. Это касается как государственного [1], так и корпоративного сектора [2].

Для анализа эффективности финансового менеджмента чаще всего используются «классическая модель», основанная на интерпретации показателей рентабельности и финансовой устойчивости предприятия [3], и стоимостная модель (концепция Value Based Management), учитывающая такие критерии как добавленная стоимость (рыночная, капитальная, денежная, экономическая, интеллектуальная и т. д.) [4, 5].

В то же время, если рассмотреть предприятие как объект управления в виде взаимодействующих элементов, то указанные выше методики не будут отражать в достаточной степени возникающий синергетический эффект. Так, в работе [6] показано, что анализ динамики и структуры движения показателей имеет большое значение для оценки эффективности деятельности компании и её менеджеров.

При этом необходима разработка соответствующих инструментов анализа, в основе которых должны быть агрегированные показатели, которые бы характеризовали фактическое изменения структуры стратегических целевых установок и учитывали возможное взаимодействие между ними.

Цель исследования

Таким образом, цель данного исследования заключается в разработке и апробации структурно-динамических инструментов для возможности оценки эффективности финансового менеджмента на предприятии на основе системных принципов и приоритетном учете синергии взаимодействия.

Материал и методы исследования

В основе предлагаемых структурно-динамических инструментов лежит методология моделирования структурной динамики И.М. Сыроежина [7], в дальнейшем расширенная многими авторами [8–10]. Данная методология построена на моделировании в ординальных (порядковых) шкалах, что позволяет выявить расхождения между нормативной и фактической динамикой (структурой) соотношений между темпами роста анализируемых показателей. В работе [11] показана возможность и необходимость использования таких динамических критериев, доказана их эффективность для оценки экономического развития предприятия. В [12] методология используется также для расчета рентной устойчивости.

При использовании методологии моделирования структурной динамики акцент делается на анализе предприятия как единой финансово-экономической системы. Это позволяет учесть её эмерджентные свойства, которые, прежде всего, выражают результаты управленческих воздействий на процессы, которые происходили внутри предприятия, и являются следствием взаимодействия элементов на системном уровне.

Для анализа эффективности финансового менеджмента на предприятии необходимо разработка прикладных инструментов, которые на основе универсальных данных бухгалтерской отчётности позволят выделить вклад в изменение финансовых показателей субъективных факторов, выражающих управленческие решения персонала компании. Это можно сделать, если оценить, насколько фактические соотношения темпов роста финансовых показателей за прошлые периоды отличаются от стратегических целевых установок.

Вначале для упрощения анализа необходимо отобрать и агрегировать те исходные финансовые данные, которые войдут в модель и будут отражать факторы, определяющие стратегические цели финансовой устойчивости предприятия. Это представлено в таблицах 1 и 2.

Далее необходимо задать целевые соотношения (стратегические установки) между темпами роста указанных показателей (Таблица 3). Реализация данных целей будет формировать высокий уровень финансовой устойчивости. К таким целям можно отнести усиление деловой активности, повышение рентабельности, улучшение финансового состояния, платежеспособности и ликвидности. Цели выражаются в виде коэффициентов, представленных в виде дробей (рентабельность, абсолютной ликвидности и т. д.). Поэтому в матрице данные коэффициенты можно заложить как опережающие темпы роста показателей – числителей к показателям-знаменателей, или наоборот, в зависимости от коэффициента. В таблице 4 «1» означает, что показатель в строке должен расти быстрее показателя в столбце, «-1» – обратное соотношение, «0» – соотношение не задано. Кроме того, важно отметить, что в соответствие с изменением стратегии компании можно корректировать цели, выраженные матрице как соотношения темпов роста финансовых показателей.

Таблица 1

Агрегированный бухгалтерский баланс

|

Актив |

Код строки |

№ показателя |

|

Внеоборотные активы |

1100 |

1 |

|

Основные средства |

1150 + 1110 |

2 |

|

Оборотные активы |

1200 |

3 |

|

Запасы |

1210 |

4 |

|

Дебиторская задолженность |

1230 |

5 |

|

Денежные средства и финансовые вложения |

1240 + 1250 |

6 |

|

Собственные оборотные средства |

1200-1500 |

7 |

|

Баланс |

1700 |

8 |

|

Пассив |

Код строки |

№ показателя |

|

Капитал и резервы |

1300 |

9 |

|

Долгосрочные обязательства |

1400 |

10 |

|

Краткосрочные обязательства |

1510 + 1520 |

11 |

Таблица 2

Агрегированный отчёт о финансовых результатах

|

Показатель |

Код строки |

№ показателя |

|

Выручка |

2110 |

12 |

|

Себестоимость продаж |

2120 |

13 |

|

Валовая прибыль |

2100 |

14 |

|

Чистая прибыль |

2400 |

15 |

Таблица 3

Матрица целевых соотношений между темпами роста исходных финансовых показателей

|

№ |

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

11 |

12 |

13 |

14 |

15 |

|

1 |

0 |

-1 |

-1 |

1 |

-1 |

-1 |

-1 |

1 |

-1 |

1 |

1 |

-1 |

0 |

-1 |

-1 |

|

2 |

1 |

0 |

-1 |

1 |

-1 |

-1 |

-1 |

1 |

-1 |

1 |

1 |

-1 |

0 |

-1 |

-1 |

|

3 |

1 |

1 |

0 |

1 |

-1 |

-1 |

-1 |

1 |

-1 |

1 |

1 |

-1 |

0 |

-1 |

-1 |

|

4 |

-1 |

-1 |

-1 |

0 |

-1 |

-1 |

-1 |

-1 |

-1 |

1 |

-1 |

-1 |

-1 |

-1 |

-1 |

|

5 |

1 |

1 |

1 |

1 |

0 |

-1 |

-1 |

1 |

-1 |

1 |

1 |

-1 |

0 |

-1 |

-1 |

|

6 |

1 |

1 |

1 |

1 |

1 |

0 |

1 |

1 |

1 |

1 |

1 |

-1 |

0 |

-1 |

-1 |

|

7 |

1 |

1 |

1 |

1 |

1 |

-1 |

0 |

1 |

1 |

1 |

1 |

-1 |

0 |

-1 |

-1 |

|

8 |

-1 |

-1 |

-1 |

1 |

-1 |

-1 |

-1 |

0 |

-1 |

1 |

-1 |

-1 |

0 |

-1 |

-1 |

|

9 |

1 |

1 |

1 |

1 |

1 |

-1 |

-1 |

1 |

0 |

1 |

1 |

-1 |

0 |

-1 |

-1 |

|

10 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

0 |

-1 |

-1 |

-1 |

-1 |

-1 |

|

11 |

-1 |

-1 |

-1 |

1 |

-1 |

-1 |

-1 |

-1 |

-1 |

-1 |

0 |

-1 |

0 |

-1 |

-1 |

|

12 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

0 |

1 |

-1 |

-1 |

|

13 |

0 |

0 |

0 |

1 |

0 |

0 |

0 |

0 |

0 |

1 |

0 |

-1 |

0 |

-1 |

-1 |

|

14 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

0 |

-1 |

|

15 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

1 |

0 |

Для дальнейшего расчета необходимо построить матрицу фактических темпов роста исходных финансовых показателей по организации. Сравнение двух матриц даст интегральную оценку достижения стратегических финансовых целей предприятия S (значение находится в диапазоне от 0 – отсутствие реализации стратегических целей, до 1 – в анализируемом периоде полностью реализованы все стратегические цели).

Для расчета интегральной оценки будет необходим следующий инструментарий.

1. В начале необходимо рассчитать темпы роста исходных финансовых показателей как отношения значений текущего периода к предыдущему:

I(Vi) = Viо / Viб, (1)

где Vi и Vj – первичные финансовые показатели;

I(Vi) – темп роста i-го первичного финансового показателя в текущем периоде; Viо и Viб – значения i-го первичного финансового показателя в текущем и предыдущих периодах, соответственно.

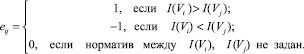

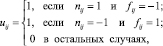

2. Далее необходимо задать матрицу целевых соотношений между темпами роста исходных финансовых показателей (представлена в таблице 4), которая будет характеризовать стратегические финансовые установки:

(2)

(2)

где I(Vi) > I(Vj) и I(Vi) < I(Vj) – заданные целевые соотношения (стратегические установки) в виде соотношений между темпами роста исходных финансовых показателей; еij – элемент матрицы целевых соотношений между темпами роста исходных финансовых показателей;

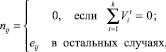

3. Проводится корректировка матрицы целевых соотношений на нулевые значения показателей в финансовой отчётности предприятия:

(3)

(3)

где Vit – i-ый показатель за t период; Iо(Vi) и Iб(Vi) – темпы роста i-го показателя в текущем и предыдущем периодах; еij – элемент матрицы целевых соотношений между темпами роста исходных финансовых показателей; nij – элемент матрицы целевых соотношений между темпами роста исходных финансовых показателей с учётом возможных нулевых данных.

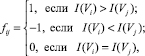

4. Расчёт матрицы фактических соотношений между темпами роста исходных финансовых показателей:

(4)

(4)

где fij – элемент матрицы фактических соотношений между темпами роста исходных финансовых показателей.

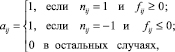

5. Расчёт матрицы совпадений фактических и целевых соотношений темпов роста показателей:

(5)

(5)

где aij – элемент матрицы совпадений фактических и целевых соотношений темпов роста исходных финансовых показателей.

6. Построение матрицы нарушений фактического и целевых соотношений темпов роста исходных финансовых показателей:

(6)

(6)

где uij – элемент матрицы нарушений фактических и целевых соотношений темпов роста исходных финансовых показателей.

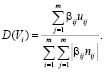

7. Расчет интегральной оценки S достижения стратегических финансовых целей предприятия:

(7)

(7)

где bij – коэффициент значимости показателя в нормативной модели.

8. Определение причин отклонения фактической интегральной оценки достижения финансовых целей предприятия от максимального значения – факторный анализ под воздействием i-го показателя:

(8)

(8)

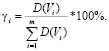

9. Оценка влияния в процентах нарушений в динамике i-го показателя на отклонение интегральной оценки:

(9)

(9)

Таким образом, предлагаемые структурно-динамические инструменты реализуют главные составляющие финансового анализа – определение интегральной оценки финансовой деятельности предприятия (в данном случае оценки достижения финансовых целей) и факторный анализ, позволяющий выявить основные упущения в менеджменте, которые привели к тому, что заданные цели не достигнуты или достигнуты не полностью.

Результаты исследования и их обсуждение

Для апробации предлагаемых структурно-динамических инструментов проведем анализ достижения стратегических финансовых целей на базе иллюстративного примера условного предприятия.

Дано: данные годового бухгалтерского баланса и отчета о финансовых результатах предприятия за 2015-2019 гг. В том числе, выручка по годам составила 836; 848; 756; 695; 685 млн. руб., соответственно. Чистая прибыль по годам – 15; 21; 28; 25; 15 млн. руб. Рассчитанные значения коэффициентов ликвидности, платежеспособности и финансовой устойчивости находятся на низком уровне и говорят о достаточно сложном финансовом состоянии. Необходимо рассмотреть действия финансового отдела предприятия через результативность взаимной динамики первичных финансовых показателей, поскольку именно эти соотношения в наибольшей степени отражают эффективность принимаемых управленческих решений.

В результате использования предложенных инструментов структурно-динамического анализа были получены следующие результаты.

Интегральные оценки достижения стратегических целей предприятия на основе анализа структурной динамики темпов роста исходных финансовых показателей составили 0,56; 0,62; 0,69; 0,46 за период 2016-2019 гг., соответственно. Полученные значения интегральной оценки значительно меньше 1, однако находятся в диапазоне выше 0,5. Это значит, что больше половины целевых установок реализуется в динамике фактических показателей до 2019 г. Т. е. снижение продаж менеджменту компании удавалось успешно компенсировать оптимизацией расходной части вплоть до 2019 г., начиная с которого зафиксировано значимое снижение чистой прибыли. Отклонение фактического порядка движения показателей от заданного в матрице целевых соотношений характеризует определенные проблемы в деятельности организации. И чем больше показатель повлиял на такое отклонение, тем большее внимание это требует со стороны финансового управления организацией.

В начале анализируемого периода самыми проблемными оказались такие показатели как собственные оборотные средства, запасы, оборотные активы. В следующие периоды указанные проблемы так и не удалось устранить, что повлекло за собой снижение интегральной устойчивости в дальнейшем. Однако, темпы роста показателей дебиторской и кредиторской задолженности укладывались в нормативные соотношения с другими показателями, что положительно характеризует действия финансового руководства компании. В 2019 г. снижение интегральной оценки финансовой устойчивости в область критических значений, прежде всего, было обусловлено нарушением целевых установок по таким показателям как валовая прибыль и чистая прибыль. Также стоит отметить в качестве проблемного – показатель внеоборотных активов, опережающий рост которого был обусловлен значительным ростом финансовых вложений (это отражено в таблице 5, где представлен вклад каждого показателя в отклонение интегральной оценки от максимально возможного значения).

Результаты структурно-динамического анализа говорят о том, что действия сотрудников финансового отдела в условиях неблагоприятной для предприятия конъюнктуры можно признать удовлетворительной за все годы кроме 2019 г., поскольку в этом году была неоправданно увеличена доля внеоборотных активов организации за счет значительного роста финансовых вложений в условиях высокой долговой нагрузки и снижения выручки компании.

Таким образом, использование предлагаемых структурно-динамических инструментов при небольшом усложнении математического аппарата финансового анализа позволяет выделить тот субъективный фактор, который выражает эффективность принятых управленческих решений финансового отдела компании.

Так, необходимость наличия достаточных компетенций в области стратегического финансового планирования для эффективного управления финансами компании отмечается в статьях [13, 14]. В работе [15] показана важность формы финансовой отчетности предприятий для принятия обоснованных решений. В [2] указывается, что принимаемые финансовые решения на предприятии часто зависят от экономических стимулов и индивидуальных характеристик менеджеров. Поэтому очень важна разработка инструментов, которые позволят выделить вклад принимаемых управленческих решений на финансовой уровне в изменение показателей бухгалтерской отчетности предприятия, что и было сделано в рамках данной статьи.

Таблица 5

Влияние показателей на отклонение от целевых соотношений (фрагмент)

|

Показатели |

Влияние на отклонение от норматива за 2019 г. |

|

|

Абс. значение |

% |

|

|

Внеоборотные активы |

-0,053 |

9,40 % |

|

Основные средства |

-0,041 |

7,27 % |

|

Оборотные активы |

-0,039 |

6,91 % |

|

Запасы |

-0,037 |

6,56 % |

|

Дебиторская задолженность |

-0,013 |

2,30 % |

|

Денежные средства и финансовые вложения |

-0,025 |

4,43 % |

|

Собственные оборотные средства |

-0,043 |

7,62 % |

|

Баланс |

-0,038 |

6,74 % |

|

Капитал и резервы |

-0,031 |

5,50 % |

|

Долгосрочные обязательства |

-0,017 |

3,01 % |

|

Краткосрочные обязательства |

-0,021 |

3,72 % |

|

Выручка |

-0,043 |

7,62 % |

|

Себестоимость продаж |

-0,033 |

5,85 % |

|

Валовая прибыль |

-0,052 |

9,22 % |

|

Чистая прибыль |

-0,078 |

13,83 % |

|

Итого, общее отклонение от максимально возможной оценки |

-0,564 |

100 % |

Выводы

Использование методов диагностики структурной динамики И.М. Сыроежина незаслуженно редко можно встретить в научной и прикладной деятельности. В тоже время, их использования в составе как экспресс- так и комплексного финансово-экономического анализа дают возможность достаточно просто и гибко ранжировать нарушения в работе предприятия по степени приоритетности воздействия. В статье разработаны структурно-динамические инструменты, которые позволяют оценить эффективность действий финансового отдела на предприятии, выделить роль субъективного фактора в изменениях финансовых показателей. Дальнейшие научные исследования могли быть направлены на разработку динамических нормативов, характеризующих целевые соотношения финансовых целей компаний, в соответствии как с отраслевой специализацией, так и типом финансовой устойчивости.

Библиографическая ссылка

Зайцев А.А., Родионов Д.Г. СТРУКТУРНО-ДИНАМИЧЕСКИЕ ИНСТРУМЕНТЫ ДЛЯ ОЦЕНКИ ЭФФЕКТИВНОСТИ ФИНАНСОВОГО МЕНЕДЖМЕНТА НА ПРЕДПРИЯТИИ // Вестник Алтайской академии экономики и права. 2019. № 12-3. С. 65-71;URL: https://vaael.ru/ru/article/view?id=957 (дата обращения: 08.03.2026).

DOI: https://doi.org/10.17513/vaael.957