Введение

Патентная система налогообложения претерпела существенные изменения за период применения в РФ, по нашему мнению можно выделить 3 основных этапа: первый применение упрощенной системы налогообложения на основе патента 2005–2012 годы, второй 2013–2020 годы выделение патентной системы налогообложения в отдельный специальный налоговый режим, третий с 2021 года по настоящее время, когда в налоговое регулирование патентной системы налогообложения были внесены изменения, максимально приблизившие ее к единому налогу на вмененный доход для отдельных видов деятельности.

Цель исследования рассмотреть трансформацию патентной системы налогообложения на последнем этапе и провести оценку того, как эти изменения отразились на количественных показателях специального налогового режима – налоговых поступлениях и количестве налогоплательщиков.

Материал и методы исследования

Материалами исследования являются положения Налогового кодекса РФ (НК РФ), данные статистических форм налоговой отчетности Федеральной налоговой службы РФ, данные Аналитического портала ФНС и данные численности налогоплательщиков единого реестра субъектов малого и среднего предпринимательства (МСП) РФ.

Методами исследования являются сравнение, системный и статистический анализ.

Результаты исследования и их обсуждение

Специальные налоговые режимы (СНР) – это альтернатива общей системе налогообложения, предусмотренная государством для стимулирования отдельных отраслей и представителей предпринимательского сообщества. На протяжение нескольких десятилетий государство с помощью специальных налоговых режимов, предусмотренных в первую очередь для малого бизнеса, дает возможность уменьшить налоговые платежи, реализуется это в настоящее время через:

– упрощенную систему налогообложения (УСН);

– патентную систему налогообложения (ПСН);

– налог на профессиональный доход (НПД).

Патентная система налогообложения один из специальных налоговых режимов РФ предусмотренный для представителей малого бизнеса, а именно индивидуальных предпринимателей (ИП). Применяется в России 17 лет, на первом этапе входила в состав упрощенной системы налогообложения, являясь вторым вариантом УСН. В табл. 1 представлены этапы применения ПСН и ее основные ограничители.

Первые 4 года ПСН не имела ограничителей по сумме полученного ИП дохода, но не давала возможности использовать наемных сотрудников. Начиная с 2009 года, появилась возможность иметь сотрудников, но было введено ограничение суммы полученного дохода. На втором этапе в 2013 году ПСН была выделена в отдельный специальный налоговый режим, при этом количество сотрудников и размер возможного к получению дохода увеличились.

На третьем этапе ПСН не претерпела изменения по размеру ограничителей, но в налоговое законодательство были внесены изменения, повлиявшие на стоимость патента, уплачиваемого в бюджетную систему РФ и применение ПСН. Проанализируем основные критерии применения патентной системы налогообложения и их изменения в 2021 году в табл. 2.

Необходимо отметить, что веденные в 2013 году ограничители ПСН не менялись 10 лет, и действуют в настоящее время, как по количеству сотрудников, так и по сумме полученного ИП дохода. При этом «Федеральный закон от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» определяет предельные значения дохода для микробизнеса – 120 млн руб., для малого предприятия – 800 млн руб., для среднего предприятия – 2 млрд руб., тогда как для целей применения ПСН установлен предел – 60 млн руб., для целей применения автоматизированной упрощенной системы налогообложения, вступившей в силу с 1 июля 2022 г., – 60 млн руб., для применения УСН – 200 млн руб.» [2].

Таким образом, действующее ограничение по размеру дохода ИП для применения ПСН в два раза ниже, чем установлено федеральным законом для микробизнеса, в результате можно говорить, о том, что этот специальный режим налогообложения предназначен не для субъектов малого бизнеса, а для самых небольших ИП – представителей микробизнеса.

Таблица 1

Этапы применения Патентной системы налогообложения в РФ

|

Этапы применение ПСН |

Количество сотрудников, чел. |

Доход от реализации в год, млн рублей |

|

1 этап (УСН на основе патента) 2005– 2008 годы 2009– 2012 годы |

без сотрудников не более 5 |

ограничения нет не более 20 |

|

2 этап Патентная система налогообложения 2013– 2020 годы |

не более 15 |

не более 60 |

|

3 этап Патентная система налогообложения 2021– 2022 годы |

не более 15 |

не более 60 |

Составлено автором по данным НК РФ

Таблица 2

Анализ основных изменений налогового законодательства по Патентной системе налогообложения в РФ в 2021 году

|

Наименование изменений |

2020 |

2021 |

Последствия |

|

Средняя численность наемных работников по всем видам осуществляемой деятельности (не более, человек) |

15 |

15 |

число ИП на ПСН не изменяется по данному критерию [1] |

|

Годовой доход предпринимателя с начала года (не более, млн руб.) |

60 |

60 |

число ИП на ПСН не изменяется по данному критерию [1] |

|

Количественные ограничители при применение ПСН (торговая площадь, не более, кв. м.) |

50 |

150 |

увеличение количества налогоплательщиков ПСН |

|

Количественные ограничители при применение ПСН (площадь зала обслуживания не более кв. м.) |

50 |

150 |

увеличение количества налогоплательщиков ПСН |

|

Количественные ограничители при применение ПСН (не более, количество автомобилей) |

– |

20 |

уменьшение количества налогоплательщиков ПСН |

|

Виды деятельности, подпадающие под ПСН |

63 |

80 |

увеличение количества налогоплательщиков ПСН |

|

Максимальный размер потенциально возможного годового дохода (ПВД) (не более, млн руб.) |

1 |

– |

увеличение ПВД и стоимости патента |

|

Ограничение права регионов РФ по увеличению максимального размера потенциально возможного годового дохода, разы |

в 3, 5, 10 |

– |

увеличение ПВД и стоимости патента |

|

Уменьшение суммы налога на патенте |

– |

на сумму уплаченных СВ |

уменьшение стоимости патента |

|

Уменьшение суммы налога на патенте |

– |

на сумму выплаченных ПВН |

уменьшение стоимости патента |

Составлено автором по данным НК РФ и материалам [1].

В 2021 году были внесены изменения в части количественных ограничителей при применение ПСН для нескольких видов деятельности, это в первую очередь розничная торговля и услуги общественного питания, в отношение которых метраж увеличен в 3 раза, что дает большему количеству ИП право применять ПСН. По нашему мнению это в первую очередь связано с отменой ЕНВД с 2021 года, и дало возможность ИП применяющим указанные виды деятельности без проблем в 2021 году перейти с ЕНВД на патентную систему налогообложения. Аналогично выглядят изменения по оказанию автотранспортных услуг по перевозке пассажиров и грузов, на ПСН не был установлен ограничитель по количеству используемых транспортных средств, на ЕНВД он составлял 20 автомобилей. Это дало возможность ИП, занимающимся оказанием автотранспортным услуг в 2021 году перейти с ЕНВД на ПСН, но при этом возможно сократило количество потенциальных налогоплательщиков ПСН с большим количеством транспортных средств.

Следующее изменение 2021 года касается максимального размера потенциально возможного годового дохода для налогоплательщиков ПСН, установленного на федеральном уровне и ограничения права регионов РФ по увеличению максимального размера потенциально возможного годового дохода. До 2021 года, были установлены ограничители, которые регулировали размер потенциально возможного дохода налогоплательщика ПСН, сейчас их нет.

«Тем самым с 1 января 2021 г. региональный законодатель для целей ПСН уже никак не ограничен в регулировании размера ПВД, а до указанной даты по каждому виду деятельности, облагаемому ПСН, был четко установлен соответствующий предел» [3]. По нашему мнению отмена ограничителей размера ПВД приведет в перспективе к его увеличению и в результате к увеличению налоговой нагрузки на налогоплательщиков ПСН.

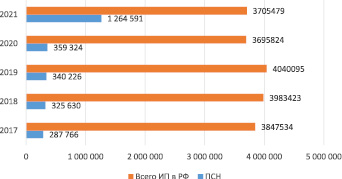

Рис. 1. Динамика количества налогоплательщиков ПСН в РФ за 2017–2021 годы Составлено автором по данным ФНС РФ [4]

Основным изменением ПСН в 2021 го- ду, приблизившим этот СНР к ЕНВД, является право вычесть из суммы рассчитанного налога:

– уплаченные налогоплательщиком за налоговый период суммы страховых взносов (СВ) во все внебюджетные фонды РФ;

– суммы выплаченных пособий по временной нетрудоспособности (ПВН) за счет налогоплательщика (за первые 3 дня каждого листка временной нетрудоспособности).

Это полная аналогия с ЕНВД, ограничитель в 50 процентов начисленной суммы налога, который при этом установлен и должен поступить в бюджет, также взят из ЕНВД. Это позволит уменьшить сумму уплачиваемого налога (стоимость патента).

Таким образом, с одной стороны законодатели убрали ограничители суммы потенциально возможного дохода налогоплательщика ПСН, а с другой дали право уменьшить сумму налога на патенте на СВ и ПВН. То есть увеличили налоговую базу, но дали возможность сделать вычет из суммы уплачиваемого налога.

Оценим то, как указанные изменения налогового законодательства по ПСН в 2021 году отразились на количественных показателях специального налогового режима – налоговых поступлениях и количестве налогоплательщиков. По данным ФНС РФ по государственной регистрации ИП и глав КФК динамика количества индивидуальных предпринимателей, налогоплательщиков ПСН представленная на рис. 1 показывает существенное увеличение количества налогоплательщиков в 2021 году, тогда как за период 2017 – 2020 годы наблюдалось ежегодное несущественное увеличение.

Это увеличение объясняется, во-первых, изменениями налогового законодательство по самой ПСН, а во-вторых отменой ЕНВД и переходом индивидуальных предпринимателей с ЕНВД на ПСН так как патентная система налогообложения наиболее приближена к ЕНВД. При этом необходимо отметить, что доля ИП, использующих патентную систему налогообложения составлявшая в 2017–2020 годах от 7,5 до 9,7 процента, в 2021 году составила уже 34 процента от общего количества действующих ИП в РФ, это увеличение в 3,5 раза.

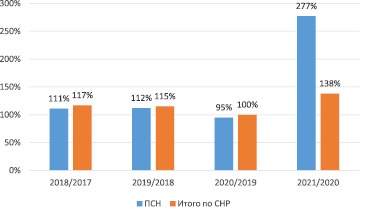

Динамика налоговых поступлений от налогоплательщиков ПСН (рис. 2) положительна на протяжение всего периода, за исключением 2020 года, периода спада, вызванного пандемией «именно микробизнес пострадал существеннее других, показав самое большое сокращение, вызванное существенным спадом экономики в 2020 году, но в тоже время он является наиболее мобильным и уже в 2021 году показывает положительную динамику» [6].

Необходимо отметить, что темпы роста налоговых поступлений от ПСН в 2018–2020 годах, уступали темпам роста поступлений по всем специальным налоговым режимам, и только в 2021 году, существенно их превзошли, это связано с существенным увеличением количества налогоплательщиков ПСН в 2021 году. Анализ динамики поступлений и количества налогоплательщиков ПСН за 2020–2021 годы представлен в табл. 3.

Рис. 2. Динамика темпов налоговых поступлений в консолидированный бюджет РФ за 2018–2021 годы Составлено автором по данным ФНС РФ [5]

При темпах роста налоговых поступлений в 2,7 раза и количества налогоплательщиков в 3,5 раза сумма налоговых поступлений в среднем на 1 налогоплательщика ПСН демонстрирует отрицательную динамику, снижение на 8 тысяч рублей или 21 процент. Исходя из чего можно сделать вывод, что введение возможности в 2021 году уменьшать сумму налога на страховые взносы и пособия по временной нетрудоспособности, напрямую отразилось на суммах налоговых отчислений по ПСН и привело к их существенному снижению, причем в последние до пандемийные 2017–2018 годы налоговые поступления в среднем на 1 налогоплательщика ЕНВД составляли по данным ФНС РФ 34,55 и 31,10 тысяч рублей соответственно. Таким образом, действующая в настоящее время ПСН является более льготной чем ЕНВД, но доступна для применения меньшему количеству налогоплательщиков, так как на ЕВД не был установлен ограничитель полученных доходов. Что в свою очередь дает возможность региональным законодателям для увеличения размера ПВД налогоплательщика ПСН.

Выводы

По результатам проведенного исследования патентной системы налогообложения можно сделать следующие выводы:

– выделены три этапа применения ПСН в РФ, каждый из которых характеризуется разным подходом налогового законодательства, к ограничителям применения СНР;

– третий этап применения ПСН характеризуется резким увеличением количества налогоплательщиков, связанным с прекращением функционирования другого СНР – ЕНВД и внесением в нормативное регламентирование ПСН существенных изменений;

Таблица 3

Динамика поступлений и количества налогоплательщиков ПСН в РФ за 2020-2021 годы

|

Показатели |

2020 |

2021 |

Абсолют. отклонение |

Темп роста, % |

|

Налоговые поступления (тыс. руб.) |

13 296 795 |

36 771 734 |

23 474 939 |

277 |

|

Численность налогоплательщиков единиц |

359 324 |

1 264 591 |

905 267 |

352 |

|

Поступления в среднем на 1 налогоплательщика |

37,01 |

29,08 |

–8 |

79 |

Составлено автором по данным ФНС РФ [4–-5]

– действующее ограничение по размеру дохода ИП для применения ПСН в два раза ниже, чем установлено федеральным законом для микробизнеса, в результате можно говорить, о том, что этот специальный режим налогообложения предназначен не для субъектов малого бизнеса, а для самых небольших ИП – представителей микробизнеса;

у региональных законодателей есть резерв увеличения суммы потенциально возможного к получению годового дохода налогоплательщика ПСН.

В целом можно сделать вывод, что для ИП, представителей микробизнеса, патентная система налогообложения в настоящее время предлагает льготный вариант налогообложения, уровень которого ниже, чем был на ЕНВД. Патентная система налогообложения за анализируемый период 2005–2021 годы существенно изменилась.

Библиографическая ссылка

Водопьянова В.А. ЭВОЛЮЦИЯ ПАТЕНТНОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ В РФ // Вестник Алтайской академии экономики и права. 2022. № 12-1. С. 33-38;URL: https://vaael.ru/ru/article/view?id=2612 (дата обращения: 04.03.2026).

DOI: https://doi.org/10.17513/vaael.2612