Введение

С 2014 года началась новая страница в истории развития экономики России в связи с появлением такого феномена как «антироссийские санкции», которые на начальном этапе оказали немалый удар по российской экономике. Что сделано, чтобы нивелировать влияние ограничительных мер на российскую экономику за последние 4 года?

Цель исследования – оценить, насколько оказалась эффективна разработанная Правительством РФ программа импортозамещения и выявить уязвимые санкциями сектора экономики.

В качестве материалов и методов исследования в статье проводится мониторинг и развитие событий, связанных с санкциями, а также показатели финансового рынка в динамике

Санкции начались с США сразу после присоединения Крыма к России. Был введен запрет высокопоставленным чиновникам РФ на въезд на территорию США и их активы были заблокированы. К санкциям присоединились Канада и страны Евросоюза, а позже Япония, Швейцария, Черногория, Албания, Исландия, Лихтеншнейн. Норвегия и Австралия. Далее список высокопоставленных чиновников расширялся [1].

Позже список стал пополняться юридическими лицами. В этот список также попали Банк Россия, ИнвестКапиталБанк, СМП-банк, ООО «Стройгазмонтаж», ООО «Авиа Групп Норд», Стройтрансгаз групп, Волга-Групп, Черноморнефтегаз, а также другие компании и лица. Не обошли американские санкции и оборонные предприятия и сырьевые компании. В июле 2014 года в санкционный список расширился: под санкции попали концерн «Алмаз-Антей», Уралвагонзавод, НПО Машиностроения и структуры «Ростеха»: концерны «Калашников» (бывший «Ижмаш»), Концерн «Созвездие», «Радиоэлектронные технологии» (КРЭТ), «Базальт» и Конструкторское бюро приборостроения. Под санкциями оказались крупнейшая российская нефтекомпания «Роснефть» и крупнейший в России независимый производитель газа «Новатэк», нефтяной терминал Феодосии, а также российский банк развития «Внешэкономбанк» и «Газпромбанк». Санкции предполагают запрет на кредитование сроком выше 90 дней.

4 мая 2014 г. к санкциям присоединилась Канада и ввела санкции против 16 российских «субъектов»: ИнвестКапиталБанк, Собинбанк, банк «Северный морской путь», компании «Акваника», ООО «Авиа Групп», ООО «Авиа Групп Норд», ЗАО «ЗЕСТ», ООО «Сахатранс», ООО «Стройгазмонтаж», ООО «Инвестиционная компания Аброс», группу «Волга», компанию «Стройтрансгаз холдинг» и ее четыре дочерних предприятия.

29 июля 2014 г. список крупных банков, попавших под санкции США пополнился Банком Москвы, ВТБ и Россельхозбанком, а также Объединенной судостроительной корпорацией РФ.

1 августа 2014 года введены секторальные санкции ЕС против пяти российских банков (Сбербанк, ВТБ, Газпромбанк, ВЭБ и Россельхозбанк (РСХБ)). Секторальные санкции означают, что финансовым институтам ограничен выход на европейский рынок капитала: Банки и их дочерние структуры (с долей в 50 % и более) не смогут привлекать в ЕС новый долговой и акционерный капитал сроком более 90 дней [1].

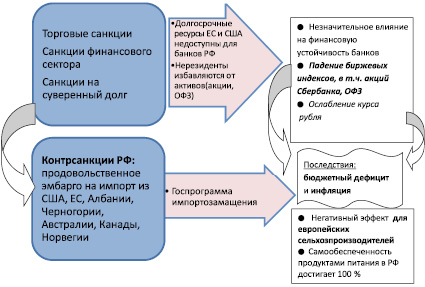

Правительство РФ вынуждено принять ответные меры и вводит контрсанкции. 6 августа 2014 года указом Президента РФ «О применении отдельных специальных экономических мер в целях обеспечения безопасности Российской Федерации» был запрещен ввоз на территорию РФ «отдельных видов» сельскохозяйственной продукции, сырья и продовольствия из ЕС, США, Австралии, Канады и Норвегии. Позднее были ограничены госзакупки товаров легкой промышленностих [2].

В результате контрсанкций импорт продовольствия из присоединившихся к санкциям стран сократился на 66 % [2]. Госпрограмма импортозамещения выполнена почти на 100 %: самообеспеченность по птице на 100 %, по свинине – на 90 %, по говядине на 65 %, по молоку – на 75 %.

Все контрсанкции РФ в отношении Евросоюза, США, Албании, Черногории, Исландии, Лихтенштейна, Украины продлены до конца 2019 года. Контрсанкции предполагают запрет на ввоз в РФ говядины, свинины, мяса птицы, рыбы, сыра, молока, фруктов и овощей. Именно для европейских производителей санкции имели негативный эффект: экспорт продовольствия из стран ЕС сократился на 29 %, в результате чего они недополучили 2,2 млрд евро прибыли, 130 тыс. рабочих мест оказались под угрозой [2]. В настоящее время Россия является одним из крупнейших экспортеров зерна, и в значительной степени обеспечивает себя мясом и молоком. Торговые санкции дали толчок к снижению импортозависимости страны, к развитию программ импортозамещения и повышения доли ненефтегазовых доходов бюджета (рис. 2).

6 апреля 2018 года Минфином США был опубликован новый санкционный список, касающийся 24 физических лица и 14 компаний стратегических отраслей экономики (цветная металлургия, алюминиевая промышленность, машиностроение и автомобилестроение, электроэнергетика, сельское хозяйство, строительство, страхование). Среди них оказались следующие компании: Агрохолдинг «Кубань», Группа компаний «Базовый элемент» («Базэл») ,Компания B-Finance Limited, Группа компаний En+ Group, входящая в холдинг «Базовый элемент», Группа ГАЗ – российская автомобилестроительная компания, ООО «Газпром бурение», ОАО «ЕвроСибЭнерго», «Ладога менеджмент, ОАО «ЭнПиВи Инжиниринг» (NPV Engineering), «Ренова» «Рособоронэкспорт» – российская государственная компания, единственный в стране государственный посредник по экспорту и импорту всего спектра конечной продукции, технологий и услуг военного и двойного назначения. Входит в состав госкорпорации «Ростех», «РФК-Банк» (банк «Российская финансовая корпорация»), подконтрольный компании «Рособоронэкспорт», ООО «Русские машины» – крупнейший российский диверсифицированный холдинг, объединяющий индустриальные и инжиниринговые активы [3].

В августе 2018 г. был опубликован законопроект «О защите американской безопасности от агрессии Кремля». Это продолжение апрельских санкций, но в более жесткой форме: органам США запрещено выдавать лицензии на поставки оружия российским государственным компаниям, также вводится запрет на оказание России любой помощи, кроме срочной гуманитарной. Юридические и физические лица РФ не могут получать кредиты, гарантии и другую финансовую поддержку. Эти санкции назвали «санкции из ада».

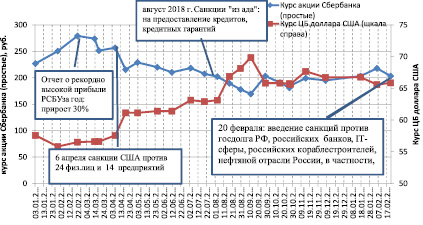

13 февраля 2019 г. в США был доработан проект «Закон о защите американской безопасности от агрессии Кремля» [4], согласно которому вводятся санкции против госдолга РФ, российских банков, предприятий сферы IT, кораблестроения, нефтяной отрасли, СПГ – проектов. Это также привело к падению курсов акций и одновременному ослаблению рубля (рис. 1) 20 февраля 2019 года теперь страны Евросоюза продлили ограничительные меры против России по причине ситуации на Украине до 15 сентября 2019 г.

Насколько уязвима финансовая система РФ по отношению к последнему виду санкций, т. е. – санкциям против госдолга? Таблица показывает величину общего долга РФ, а также его структуру: внутренний и внешний долг.

Внешнего долга, доля которого представляет 25 % в совокупном госдолге (табл. 1), а внешние заимствования РФ не превышают 1/4 от всех заимствований. Объем государственного внешнего долга составляет 47,6 млн долларов США, с сентября 2018 г. держится практически на одном уровне. Доля нерезидентов, владеющих ОФЗ на 01.08.2018 составляет всего 16 % во всем государственном долге РФ и 28 % в объеме ОФЗ. Номинальный объем ОФЗ, находящихся на руках у нерезидентов составляет 32 млрд долларов США. Кроме того, объем ОФЗ, находящийся в распоряжении нерезидентов, в 10 раз ниже валютных резервов (386 млрд долларов США). В последние годы долг РФ увеличивается лишь за счет внутренних заимствований. В случае дефицита бюджета единственный вариант покрытия расходов – это только внутренние заимствования в российских рублях. Доля нерезидентов в объеме ОФЗ составляет 28 %, но если их участие сократится до нуля, то доходность десятилетних бумаг увеличится до 8,6 % к концу 2019-го – до 11,9 % (на данный момент – 8,1 %).

Структура государственного долга РФ [5]

|

Показатель |

На 1 сентября 2018 |

На 1 февраля 2019 |

||||

|

Млрд долларов США |

Млрд руб. |

Доля в общем долге |

Млрд долларов США |

Млрд руб. |

Доля в общем долге |

|

|

Всего долг |

11 998 256 |

12 328 525 |

||||

|

Внутренний долг |

9 047 151 |

75,40 % |

9 212 028 |

74,72 % |

||

|

Внешний долг |

47 332 |

2 951 105 |

24,60 % |

47 684 |

3 116 497 |

25,28 % |

|

Внешний облигационный займ |

35 706 |

2 226 233 |

18,60 % |

35 067 |

2 291 905 |

18,59 % |

|

Номинальный объем ОФЗ, млрд руб. |

115 141 |

7 179 000 |

59,80 % |

119 230 |

7 792 589 |

63,21 % |

|

Номинальный объем ОФЗ, принадлежащих нерезидентам, млрд руб. |

32 173 |

2 006 000 |

16,70 % |

27 510 |

1 798 000 |

14,58 % |

|

28 %* |

||||||

|

Валютные резервы (в иностранной валюте) |

383 350 |

386485 |

||||

Примечание. *в объеме ОФЗ.

Стоит отметить, что согласно отчета об исполнении Бюджета за 9 месяцев 2018 года мы имеем профицит 2,6 трлн руб. [6], а в Законе о Федеральном бюджете на 2019 год запланирован профицит бюджета 1,8 % от ВВП [7].

Наибольшую угрозу российскому финансовому рынку представляет лишь падение биржевых индексов акций крупных компаний, в частности тех, которые попали под санкции. Причины этого состоят в том, что держатели крупных пакетов акций таких компаний являются иностранцы (ПАО Сбербанк, ВТБ-банк, Газпром, Роснефть, Лукойл Автоваз и др.). Рассмотрим динамику курса простых акций ПАО Сбербанк, являющегося на данный момент вторым по капитализации на ММВБ (после Роснефти). Несмотря на отличное финансовое положение, оптимистические прогнозы, стабильные выплаты дивидендов постоянно растущую прибыль, курс акций Сбербанка снижается с апреля 2018 года. По итогам 9 месяцев 2018 г. Сбербанк показал отличные результаты по МСФО по сравнению с аналогичным периодом прошлого года [8]:

– прирост чистой прибыли +13,7 %;

– прирост чистых процентных доходов +5,7 %;

– прирост чистых комиссионных доходов+ 22 %.

Очевидно, что причина потери капитализации Сбербанка – только санкции Запада. Иностранные держатели акций банка в связи с увеличивающимися санкционными рисками массово продают акции на биржевом рынке, вызывая их падение. Здесь для иностранных инвесторов два основных риска: сами санкции и валютный риск. Два вида риска – это санкции, под которые попадает сама банковская система, в том числе и основной клиент Сбербанка –Русал и обесценивающийся рубль (рис. 1). Об этом свидетельствует введение санкций 6 апреля со стороны США в отношении активов «Ренова» и «Русала», являющимися крупными клиентами Сбербанка.

Рубль потерял 9 % своей стоимости по отношению к доллару США (рис. 1). Это послужило причиной массового ухода иностранных инвесторов с фондового и долгового рынка России. Отрицательные последствия имеют не только сами компании, попавшие под санкции, но и крупные брендовые организации, акционеры которых в значительной части иностранные инвесторы. Ярким примером этого является ПАО Сбербанк. Несмотря на увеличивающийся рост прибыли и дивидендов к выплате, акции Сбербанка все-таки потеряли 20 % своей стоимости уже с момента введения апрельских санкций по февраль 2019 г. (рис. 1). Также санкции отражаются и на курсе рубля, что является также причиной падения курса акций, так как при слабеющем рубле иностранные инвесторы теряют интерес к рублевым активам, что сразу отражается на ценных бумагах, особенно на тех, которые пользуются спросом у иностранных инвесторов.

Рис. 1. Динамика курса простых акций ПАО Сбербанк на ММВБ и официальный курс доллара США[9]

Рис. 2. Схема влияния санкций на финансовую систему РФ

Принесут ли новые санкции значительный ущерб российской экономике и финансовой системе? Результаты исследования наглядно представлены на рис. 2 [10, с. 8–82], где показана схема влияния санкций на некоторые отрасли экономики и финансового рынка.

Делая выводы, приведем аргументы в пользу того, что российская финансовая система за 5 лет санкций уже достаточно адаптировалась к ним, а также ее слабые стороны.

1. Россия не принадлежит к числу стран, сильно зависящих от внешнего долга, где его доля не превышает 25 % от совокупного долга, а доля нерезидентов, владеющих ОФЗ на 01.08.2018 составляет всего 16 % во всем государственном долге РФ и 28 % в объеме ОФЗ. Санкции коснутся лишь вновь выпускаемых государственных облигаций. Номинальный объем ОФЗ, находящихся на руках у нерезидентов составляет 32 млрд долларов США, а это в 10 раз ниже объема золото – валютных резервов (386 млрд долларов США). Маловероятно, что даже эти нерезиденты начнут продавать ОФЗ.

2. Возможно, что ОФЗ снизятся в цене в случае снижения спроса на них со стороны нерезидентов, а также курс рубля несколько ослабеет. Снижение котировок ОФЗ отрицательно скажется на бюджете, однако в данный момент мы имеем профицит бюджета, и на последующие 3 года также запланирован профицит. Если доля нерезидентов в объеме ОФЗ сократится до нуля, то доходность десятилетних бумаг увеличится к концу 2019-го – до 8,6 %.

3. Санкции Запада негативно влияют лишь на капитализацию биржевого рынка, в частности курсы акций тех организаций, которые пользуются спросом у нерезидентов. Именно такие держатели акций как нерезиденты весьма чувствительны не только к самим санкциям, но и к новостям о продлении санкций в отношении России или к новостям, каким либо образом, косвенно влияющим на вероятность усиления санкций. Такое поведение иностранных инвесторов также обусловлено валютными рисками, возникающими в результате колебаний цен на нефть и других факторов.

Библиографическая ссылка

Аджаматова Д.С., Гасанова Д.Б., Кремлева В.В. ФОНДОВЫЙ РЫНОК РОССИИ: ВЛИЯНИЕ САНКЦИЙ ЗАПАДА И ПЕРСПЕКТИВЫ ВЫХОДА ИЗ КРИЗИСА // Вестник Алтайской академии экономики и права. 2019. № 5-3. С. 17-22;URL: https://vaael.ru/ru/article/view?id=557 (дата обращения: 26.12.2025).

DOI: https://doi.org/10.17513/vaael.557