Сложное налоговое законодательство требует оптимизации процессов внутреннего налогового контроля компании и в то же время приводит к существенным налоговым и репутационным рискам. Для компаний и частных лиц вопросы «соблюдения налогового законодательства» имеют решающее значение. Цифровая трансформация также оказывает существенное влияние на построение налоговых процессов, как для компаний, так и для самих налоговых органов.

Целью проводимого исследования является обозначение роли и функционала налогового контроллинга как части системы внутреннего контроля организации.

Материалы и методы исследования

В ходе написания статьи использовались общенаучные методы познания, такие как системный подход, абстракция, дедукция и индукция и синтез, с использованием научных публикаций и справочных изданий в качестве информационной базы.

Результаты исследования и их обсуждение

Внутренний контроль – механизм, который связывает все остальные функции управления. Он имеет место практически в каждый момент работы компании, будь то управление финансовыми, физическими или человеческими ресурсами, или в процессе такой деятельности, как планирование системы управления или маркетинговой стратегии компании. Он также является завершающим этапом процесса управления, так как выявляет полученные результаты и сравнивает их с планом [10].

Существует мнение, что контроллинг – тоже самое понятие, что и управление. Однако такое понимание концепции контроллинга является довольно узким. Контроллинг – инструмент постановки целей, анализа достигнутых результатов, изучения причин отклонений и подбора корректирующих действий [2].

Налоговый контроллинг или контроллинг налоговых расчетов выступает как комплексная система, реализующая стратегическое и оперативное управление налоговыми потоками, обеспечение информацией процессов управления налогами и налоговый менеджмент. Данная система может функционировать в качестве специально созданного подразделения в компании или отдельных сотрудников в рамках их компетенции. Деятельность системы должна осуществляться в соответствии с планом, ориентированным на установленные стратегические аспекты. В её основе должны быть заложены объективность и реалистичность предположений [5].

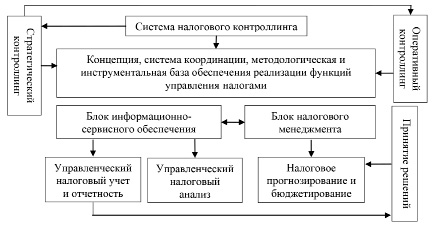

Налоговый контроллинг является специализированной и обособленной частью системы управления организацией, обеспечивающей эффективное управление налоговыми потоками. Постоянная трансформация системы внутреннего контроля организации обусловлена необходимостью наличия информационного и координирующего механизма внутри неё, гибко реагирующего на внешние изменения и внутренние сбои. Налоговый контроллинг следует рассматривать как элемент единой системы внутреннего контроля, облегчающий её реакции на необходимые трансформации, принимая их на себя в силу своей гибкости, тем самым сохраняя целостность системы. Такая цепочка рождает понятие «системы внутри системы». На рисунке представлена модель системы внутреннего контроллинга.

Следует также помнить, что уровень и периодичность деятельности отдела контроллинга должны зависеть от ряда факторов, характеризующих компанию. В быстрорастущей компании должен проводиться контроллинг гораздо чаще, чем в зрелой. При этом всегда необходимо учитывать, чтобы затраты на осуществление налогового контроллинга не превышали его потенциальный эффект.

Использование контроллинга требует не только изменения отношения руководителей и сотрудников, реализующих цели и задачи, поставленные перед руководителями организаций и советом директоров, но и более широкой, чем ранее, децентрализации внутреннего управления и уточнения центров ответственности в рамках конкретной организационной единицы. Однако стоит внедрять комплексные методы контроллинга, что облегчит органам управления выявление возможных проблем и узких мест.

При этом стоит внедрять интегрированные методы налогового контроллинга, которые позволят органам управления легче выявлять возможные узкие места и создавать новые организационные решения, повышающие как эффективность управления с учетом необходимости оптимизации затрат, так и эффективность реализации задач, поставленных перед сотрудниками отдела налогового контроллинга.

Стремясь к постоянному повышению эффективности своей деятельности, многие организации применяют всевозможные усовершенствования в области управления подразделениями. Одним из наиболее эффективных инструментов, взятых из опыта предприятий, является контроллинг. В современных действующих компаниях контроллинг уже стал привычным явлением. Однако, до сих пор не существует его однозначного определения ни на теоретическом, ни на практическом уровне, поэтому в литературе встречаются различные определения этого понятия [6].

Модель системы налогового контроллига

Контроллинг широко используется в производственных, торговых и сервисных компаниях, и стал одним из инструментов управления, направленных на поддержку руководства данной экономической единицы в принятии как оперативных, так и стратегических решений. С этой точки зрения он имеет гораздо более широкое значение, чем внутренний контроль или внутренний аудит, и становится подсистемой поддержки управления бизнесом, которая формирует и координирует процессы планирования, контроля и сбора информации, позволяя тем самым эффективно и результативно контролировать всю систему функционирования компании с точки зрения поставленных задач [4].

Среди основных целей налогового контроллинга обычно выделяют разработку концепции управления налоговыми потоками, создание системы информационного, методологического и практического обеспечения процесса управления налоговыми потоками, координацию взаимодействий с функциональными системами налогового планирования, исполнение налоговых планов, прогнозов и бюджетов, внутреннего налогового контроля и мониторинга.

Вышеуказанные цели обуславливают следующие задачи налогового контроллинга: построение основ учетной политики для целей налогообложения, мониторинг правильности применения налоговых ставок и налоговых льгот; проверка правильности, своевременности заполнения налоговых деклараций, а также отражения в учете уплаты налогов.

Необходимо оптимально подобрать качественные показатели измерения с точки зрения как формулирования, так и оценки уровня реализации содержательных целей и задач. К основным функциям контроллинга во внутренних органах управления организации относятся[8]:

− определение стратегии действий, которая указывает пути достижения целей с учетом имеющихся ресурсов;

− изучение возможных отклонений как выполнение плана или контрольных нормативов, так и прогноз на аккредитованные нормативы;

− реагирование на результаты проверки путем принятия мер по улучшению состояния выполнения плана или пересмотра плановых показателей или стандартов, принятых для оценки;

− предоставление информации – использование информационной системы на основе действующей системы учета и анализа любых показателей, относящихся как к финансам, так и к оценке качества предоставляемых услуг.

Налоговый контроллинг остается важным для целей налоговых проверок со стороны организации. Налоговая проверка – это может выступать процедурой внутреннего контроля, осуществляемой с целью проверки правильности исчисления и уплаты налогов и сборов.

Налоговая проверка проводится с точки зрения законности, соответствия деятельности проверяемых лиц налоговому законодательству. В этой ситуации модель надлежащего поведения, по сравнению с действиями аудируемого, будет соответствующие правовые нормы применительно к данной фактической ситуации.

Налоговая проверка рассматривается как структурный элемент налогового производства, что связано с одной из задач налоговой проверки, которая заключается в том, чтобы, помимо вынесения аудиторских заключений, собрать доказательства, которые могут быть использованы в ходе юрисдикционного налогового разбирательства [3].

В ходе налоговой проверки отсутствует положение о полномочии налогового органа принимать решение о правах и обязанностях налогового органа в форме налогового решения. Такое решение может быть принято только в ходе юрисдикционного налогового разбирательства. Результаты налоговой проверки, если было обнаружено нарушение, конечно, могут стать предпосылкой для возбуждения налогового дела.

В силу своей природы налоговую проверку в первую очередь называют камеральной проверкой, поскольку в большинстве случаев она проводится по месту осуществления налогооблагаемой деятельности. Налоговый аудит также считается документальным аудитом, поскольку он сопоставляет экономические данные с реальностью, полученной в основном из бухгалтерских записей и других документов. Представленный вид контрольной процедуры, в виде налоговой проверки, тесно связан с вопросом налоговых обязательств.

Налоговое обязательство возникает в силу закона или в результате решения налогового органа, определяющего размер этого обязательства. Налоговому аудиту отводится особая роль, особенно в отношении первого способа привлечения к налоговой ответственности, т.е. в силу закона. Это тесно связано с возникновением в рамках данного метода так называемого налогового саморасчета, при котором, например, налогоплательщик обязан исчислить и уплатить налог на счет налогового органа. Важную роль играют и проверочные мероприятия, рассматриваемые как начальный этап налоговой проверки [9].

Контроллинг в широком смысле слова для целей налогов и сборов – это интегрированная система инструментов, позволяющих органам внутреннего контроля над налогами и сборами повышать качество предоставляемых ими услуг и эффективно управлять затратами при ограниченных доходах. При этом они помогают оптимизировать процесс принятия решений независимо от временного горизонта.

Анализ функционирования контроллинга в подразделении организации позволяет сделать вывод о том, что он является незаменимым инструментом, поддерживающим управление администрацией, и в то же время представляет собой эффективную систему предупреждения с использованием анализа и прогнозирования отклонений [7].

Основной и неизменной целью налоговой проверки является проверка соблюдения проверяемыми своих обязанностей в соответствии с налоговым законодательством. В случае плательщиков налогов и сборщиков налогов, как субъектов налогового контроля, их бремя, как правило, связано с процессуальными обязательствами, связанными с определением и исполнением обязательственного правоотношения (плательщик) или только с его исполнением (сборщик налогов). Однако в ситуациях, когда эти обязательства не исполняются или выполняются ненадлежащим образом, на эти организации также может быть возложена обязанность предоставлять денежные пособия вместо налогоплательщика, что делает их субъектами материально-правовых обязательственных отношений. С другой стороны, обязанности налогоплательщика вытекают как из положений отдельных налоговых актов, регулирующих налоговое и правовое состояние данного вида налога, так и из процессуальных положений, содержащихся в этих актах.

Проводя налоговую проверку, органы стремятся убедиться в том, что налоги и сборы уплачены в правильных размерах и в правильные сроки. В основном это заключается в проверке того, что различные декларации соответствуют действительности.

В ходе своей работы органы внутреннего контроля критически оценивают доказательную стоимость отчетности компании и правильное применение налоговых правил в соответствии с Налоговым кодексом Российской Федерации [1]. Если в ходе проверки выявлены различного рода аномалии, налоговые органы уведомляют о проведении камеральной налоговой проверки. При выявлении недостач выплат в бюджет организацию в лице судебных органов могут обязать выплатить задолженность, а также дополнительные штрафные санкции за просрочку платежей. Компаниям не было бы смысла иметь налоговые правила, если бы не было системы внутреннего контроля.

Стоит также обратить внимание на особенности налогового контроллинга в компаниях разных видов деятельности. В качестве примера следует рассмотреть сферы производства, строительства, медицины, добычи сырья и топлива и торговли.

Как уже упоминалось выше налоговый контроллинг сосредоточен на мониторинге изменений в нормативных документах регулирующие отрасль, к которой принадлежит компания. Однако принадлежность к производственной сфере оставляет на нём свою специфику, а именно:

− вариативность налоговых ставок, которая зависит от вида производимой компанией продукции и специфики её производства, так как для некоторых видов деятельности ставка налога на прибыль может быть ниже, что в свою очередь обуславливает планирование налоговых последствий;

− правильность учета затрат, для расчета себестоимости продукции, что в свою очередь оказывающий влияние на налоговую базу;

− корректность применения трансфертного ценообразования в рамках сделок между компаниями, которые являются предметом контроля со стороны налоговых органов из-за возможных манипуляций ценами;

− верное начисление амортизационных отчислений, так как срок полезного использования актива и метода начисления амортизации, может существенно повлиять на налоговую отчетность.

В строительстве особенности налогового контроллинга связаны со следующими аспектами:

− большой объём капитальных вложений, длительные сроки выполнения работ, высокая материалоемкость, что требует особого внимания к планированию и контролю налоговых обязательств;

− многообразие различных договоров с данной сфере бизнеса, обуславливает налоговые особенности характерные для каждого вида договора, которые необходимо учитывать;

− использование специальных налоговых режимов таких как упрощенная налоговая система и единый налог на вмененный доход, что говорит о необходимости соблюдения условий и применения данных систем и правильность расчета суммы налогов к уплате;

− значительный объём материалов и оборудования, приобретаемых у поставщиков, влияет на контроль правильности исчисления и уплаты налога на добавленную стоимость.

Особенности налогового контроллинга как части внутреннего контроля в медицинской сфере включают следующее:

− необходимость учета специфики медицинской деятельности, например, многие медицинские услуги предоставляются по программам медицинского страхования, что влияет на порядок налогообложения этих услуг;

− наличие налоговых льгот и освобождений значительно снижает налоговую нагрузку на медицинские учреждения. Так, например, многие медицинские услуги и товары не облагаются НДС;

− контроль изменений в налоговом законодательстве, касаемого медицинской сферы, для адаптации налоговой политики организации к этим изменениям.

Торговая деятельность компании обуславливает следующие особенности налогового контроллинга:

− контроль правильности исчисления и уплаты таких налогов как налог на добавленную стоимость и налог на прибыль;

− учет изменений в законодательстве, регулирующем торговую деятельность для адаптации внутренней среды организации к изменениям;

− использование различных способов оптимизации налоговых платежей, таких как налоговые режимы и льготы.

Добывающая отрасль имеет свою специфику, которую необходимо учитывать при организации налогового контроллинга:

− учет специфических налогов связанных с добычей природных ресурсов;

− учет особенностей налогообложения в регионах добычи;

− обеспечение эффективного управления налоговым рисками и разработка мер по их минимизации;

− оптимизацию налоговых платежей;

− учет изменений в нормативных документах для планирования налоговых платежей и управления рисков.

Заключение

Внедрение комплексного подхода к налоговому контроллингу в систему внутреннего контроля выступает ключевым моментом для повышения объективности и качества оценки показателя налоговых обязательств и эффективности принятия решений для оптимизации налогообложения. Гибкость механизма налогового контроллинга позволяет ему чутко реагировать на изменения в законодательстве, специфику отрасли, а также выступать решающим звеном при прогнозировании налоговых обязательств и выборе наиболее эффективного пути их сокращения, что помогает минимизировать налоговые издержки и направить свободные денежные средства на развитие компании.

Библиографическая ссылка

Иванова Е.А., Коваленко Ю.Н. НАЛОГОВЫЙ КОНТРОЛЛИНГ КАК ЭЛЕМЕНТ СИСТЕМЫ ВНУТРЕННЕГО КОНТРОЛЯ ЭКОНОМИЧЕСКОГО СУБЪЕКТА // Вестник Алтайской академии экономики и права. 2024. № 4-1. С. 56-61;URL: https://vaael.ru/ru/article/view?id=3330 (дата обращения: 17.07.2025).

DOI: https://doi.org/10.17513/vaael.3330