Интеграция взаимосвязанных в производственно-технологическом и финансово-ресурсном аспектах активов ранее независимых предприятий и предпринимательских организаций в крупные интегрированные производственные структуры и, в том числе, вертикально-интегрированные холдинги –общемировая тенденция, в основе которой лежит эффект синергии объединенной компании, возникающий как следствие роста масштаба производства, экономии на внешних трансакционных издержках и влияния других факторов, в первую очередь, институциональной природы. Этот эффект достаточно полно изучен, а для условий эффективных рынков товаров и капитала известны оценки влияния организационно-правовой формы и масштаба интеграции на величину синергии объединенной компаний и ее «оптимального» размера с учетом соотношения объемов рыночных и внутрифирменных транзакций [10, 13, 15].

Для рынков с низким институциональным развитием и, в частности, для развивающихся, «трансакционная» теория Р. Коуза, Дж. Эрроу и др. представителей институциональной школы имеет ограниченное приложение, так как прямое объединение специфических и интерспецифических активов ранее независимых агентов рынка вдоль общей производственно-технологической цепочки не обеспечивает достаточный уровень синергии в условиях высокой их неоднородности по доли в конечном продукте холдинга, способам использования в рамках внутрифирменных контрактов, внешним и внутренним рискам. Синергия, в лучшем случае, оказывается «размытой» между продуктами для многопродуктовой фирмы, в худшем- близка к нулю и возникает как следствие не институционального развития интегрированной группы предприятий, а как фактор объединения их усилий в цепочках снабжения и сбыта, что позволяет повысить рыночную эффективность только некоторых предприятий холдинга, как правило, на «входе» и «выходе».

Возможным направлением роста рыночной эффективности интегрированной группы предприятий (ИГП) в нестабильной рыночной среде и несовершенства внутрифирменных механизмов организации бизнес-процессов является корректная оценка внешних и внутренних ограничений совместной деятельности предприятий ИГП в сферах производства, финансов и инвестиций и учет при планировании и управлении этими сферами рыночной деятельности вешнего и внутреннего риска. Решение этой проблемы связывается с разработкой теоретического подхода, экономико-математических моделей и методов планирования и оптимального правления производственными программами предприятий интегрированной группы.

Методологическую основу работы составили труды отечественных и зарубежных ученых и исследователей-практиков по проблемам:

– внутрифирменного планирования и управления крупными производственными предприятиями и вертикально-интегрированными холдингами [3, 10, 13, 15, 23, 29];

– построения моделей и выбора численных алгоритмов решения линейных и нелинейных оптимизационных задач формирования производственных и инвестиционных программ на уровне отдельных предприятий и производственных комплексов [2, 4, 6, 9, 11, 12, 17, 20, 21];

– оценки и учета затрат на производство машиностроительной продукции в рамках управленческого учета и сегментарной отчетности [1, 24];

– инвестиционного проектирования и управления инвестициями в реальном секторе экономики, в том числе, и в условиях риска [5, 22, 25, 27];

– построения моделей производственной функции предприятия в статичном и динамическом вариантах [7, 8, 16, 26, 29];

– институциональных преобразований в экономике хозяйствующих субъектов и инициируемых ими особенностей внутрифирменной деятельности российских промышленных предприятий на этапах завершения рыночных реформ [13, 14, 18, 19, 28].

Цель и задачи исследования связаны с разработкой и адаптацией комплекса математических моделей и численных алгоритмов двухуровневой оптимизации общей (в рамках интегрированной группы предприятий) и собственных (в рамках отдельных структурных подразделений интегрированной группы) производственных программ.

I. Математические модели выбора оптимальных производственных программ подразделений ИГП.

Рассмотрим экономико-математическую модель выбора оптимальной производственной программы ИГП и отдельных ее структурных подразделений-СБЕ для условий частично-децентрализованного варианта построения ее организационной структуры, характеризующегося следующими особенностями:

– управляющая компания-УК (материнская фирма) выполняет роль внутреннего банка и обеспечивает финансирование производственной деятельности структурных бизнес-единиц-СБЕ в составе интегрированной группы в рамках общих продуктовых цепочек (общей производственной программы ИГП);

– финансирование производственных затрат СБЕ в рамках общей производственной программы ИГП осуществляется путём перечислений из централизованного фонда холдинга разовых или периодически повторяющихся трансфертных платежей в пользу отдельных структурных подразделений по ставке внутрифирменного кредитования;

– управляющая компания учитывает заинтересованность отдельных СБЕ в реализации «общей» производственной программы при согласования внутрифирменных цен на промежуточную продукцию и выборе порога рентабельности затрат их производственной деятельности;

– СБЕ в составе ИГП обладают полной самостоятельностью как при выборе вариантов загрузки оборудования (основного и вспомогательного) в рамках технологического времени, образовавшегося как резерв по окончании выполнения заказов, связанных с «общей» производственной программой, так и осуществлении финансирования «общей» и «собственной» частей производственной программы (выбор источников и объемов финансирования).

Ниже при описании модели будем использовать следующие обозначения переменных и параметров (переменные, входящие в группу управляемых – эндогенных отметим особо):

K – количество различных продуктовых цепочек (k, k1, k2 – индексы), реализуемых в рамках ИГП (в общем случае, K меняется с переходом на следующий временной интервал);

I + 1 – число СБЕ (i – индекс) в составе ИГП, I + 1 – индекс управляющей компании (УК);

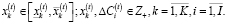

– планируемый для интервала времени t объём производства i-го продукта (эндогенная переменная);

– планируемый для интервала времени t объём производства i-го продукта (эндогенная переменная);

,

,  – соответственно нижняя (объём незавершённого производства) и верхняя (соответствующая рыночному спросу) границы изменения переменной

– соответственно нижняя (объём незавершённого производства) и верхняя (соответствующая рыночному спросу) границы изменения переменной  ;

;

rk – средний за наблюдаемый период удельный маржинальный доход от реализации на товарном рынке k-го продукта;

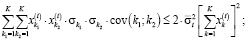

σk – дисперсия доходности продукции k-го вида;

cov(k1, k2) – ковариация доходностей продукции видов k1 и k2 за наблюдаемый период времени;

– пороговое значение риска производственной программы ИГП для временного интервала t;

– пороговое значение риска производственной программы ИГП для временного интервала t;

– средняя за наблюдаемый период величина выпуска i-й СБЕ промежуточного продукта, обеспечивающего выпуск в k-й продуктовой цепочке ИГП конечного продукта величиной

– средняя за наблюдаемый период величина выпуска i-й СБЕ промежуточного продукта, обеспечивающего выпуск в k-й продуктовой цепочке ИГП конечного продукта величиной  ;

;

rnk,i – трансфертная (внутрифирменная) цена на продукцию i-й СБЕ, выпускаемой в рамках k-й продуктовой цепочки;

rck,i – себестоимость промежуточного продукта, выпускаемого i-й СБЕ в рамках k-й продуктовой цепочки;

Ji – число составляющих (j – индекс) рабочего капитала i-й СБЕ, учитываемых в калькуляции затрат её производственной деятельности;

– величина j-го актива в рабочем капитале i-й СБЕ на начало временного интервала t;

– величина j-го актива в рабочем капитале i-й СБЕ на начало временного интервала t;

ak,i,j – удельная фондоёмкость k-го продукта по j-му активу в составе рабочего капитала i-й СБЕ ( ;

;  ;

;  );

);

– рабочий капитал i-й (

– рабочий капитал i-й ( ) СБЕ на начало временного интервала t, выделяемый на покрытие затрат основной производственной деятельности;

) СБЕ на начало временного интервала t, выделяемый на покрытие затрат основной производственной деятельности;

– рабочий капитал УК, выделяемый для использования во внутрифирменных трансфертных платежах для временного интервала t;

– рабочий капитал УК, выделяемый для использования во внутрифирменных трансфертных платежах для временного интервала t;

– трансфертные отчисления УК в адрес i-й СБЕ на временном интервале t (эндогенная переменная);

– трансфертные отчисления УК в адрес i-й СБЕ на временном интервале t (эндогенная переменная);

reni – минимальная рентабельность (порог рентабельности) затрат i-й СБЕ при выполнении основной производственной программы ИГП для временного интервала t.

ρ – ставка внутрифирменного кредитования.

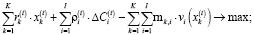

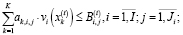

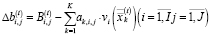

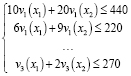

Модель верхнего уровня (выбор оптимального варианта «общей» производственной программы ИГП для временного интервала t), реализуемая в рамках УК, задаётся соотношениями:

(1)

(1)

(2)

(2)

(3)

(3)

(4)

(4)

(5)

(5)

(6)

(6)

(7)

(7)

Приведём необходимые комментарии к модели (1) – (7):

– критерий (1) – на максимум валового дохода УК при сделанных выше предположениях, основными из которых при интерпретации выбранной формы критерия являются: однородность капитала, привлекаемого в финансирование затрат СБЕ в составе ИГП, а также платность (в рамках внутрифирменных контрактов) промежуточной продукции, выпускаемой отдельными СБЕ. Достаточно простая форма критерия объясняется тем, что УК при выборе «общей» производственной программы ИГП выступает в роли заказчика промежуточной продукции, выпускаемой отдельными СБЕ, и несёт риск потери планируемой доходности производственной деятельности интегрированной группы в целом;

– неравенство (2) – ограничение на объёмы трансфертных отчислений из централизованного фонда ИГП в рабочие капиталы отдельных СБЕ;

– неравенства (3) и (4) – ограничения производственной программы ИГП на предельные объёмы соответственно: планируемой фондоёмкости по отдельным составляющим рабочих капиталов СБЕ и затрат по выпуску промежуточной продукции отдельными СБЕ;

– неравенство (5) – ограничение на минимальную рентабельность производственной деятельности i-й СБЕ в рамках общей производственной программы холдинга;

– неравенство (6) – ограничение на допустимый риск общей производственной программы ИГП.

–  – средняя за наблюдаемый период величина выпуска i-й СБЕ промежуточного продукта, обеспечивающего выпуск в k-й продуктовой цепочке ИГП конечного продукта величиной

– средняя за наблюдаемый период величина выпуска i-й СБЕ промежуточного продукта, обеспечивающего выпуск в k-й продуктовой цепочке ИГП конечного продукта величиной  , изначально представленная в табличной форме, в численном алгоритме оптимизации предполагается быть представленной интерполяционным многочленом Лагранжа.

, изначально представленная в табличной форме, в численном алгоритме оптимизации предполагается быть представленной интерполяционным многочленом Лагранжа.

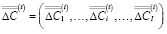

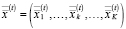

Обозначим решение задачи (1) – (7) – оптимальный вариант «общей» производственной программы ИГП для временного интервала t-векторами

и

и  ,

,

где  .

.

Остатки производственной мощности в объёмах:

и оборотных средств величиной:

i-я СБЕ использует на реализацию «собственной» производственной программы, выбор оптимального варианта которой и составляет цель решения задачи нижнего уровня.

Таблица 6

Рентабельность затрат общей производственной программы

|

СБЕ (цех / технологический передел) |

Доходы |

Расходы |

Рентабельность |

|

1 |

4670 |

3952 |

18.2 % |

|

2 |

4149 |

3611 |

14.9 % |

|

3 |

1852 |

1504 |

23.1 % |

Таблица 7

Остатки рабочего капитала СБЕ

|

Актив |

1-я СБЕ |

2-я СБЕ |

3-я СБЕ |

|

1 |

12.44 |

12.48 |

0 |

|

2 |

4.58 |

- |

- |

|

3 |

8.03 |

13.42 |

- |

|

4 |

1.9 |

4.75 |

7.79 |

|

5 |

3.54 |

- |

3.89 |

|

Рабочий капитал |

257 |

245 |

129 |

Таблица 8

Продукты собственных производственных программ СБЕ

|

СБЕ (цех / технологический передел) |

Продукт |

Расход активов (1-5) |

Цена реализации r |

Себестоимость rc |

||||

|

1 |

2 |

3 |

4 |

5 |

||||

|

1 |

Капоты |

2 |

0 |

1 |

1 |

0 |

100 |

80 |

|

Двери |

1 |

3 |

1 |

1 |

1 |

200 |

180 |

|

|

2 |

Диски |

1 |

0 |

1 |

1 |

0 |

80 |

65 |

|

3 |

Фонари |

0 |

1 |

1 |

1 |

2 |

50 |

40 |

|

Блоки питания |

1 |

0 |

1 |

1 |

1 |

40 |

35 |

|

|

АКБ |

1 |

1 |

0 |

2 |

1 |

45 |

40 |

|

Таблица 9

Дополнительные параметры для СБЕ

|

СБЕ (цех / технологический передел) |

Коэффициент автономии КА |

Проценты на внешний кредит rn |

|

1 |

0.8 |

9 % |

|

2 |

0.7 |

8.5 % |

|

3 |

0.9 |

8 % |

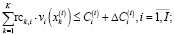

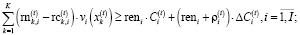

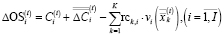

Сформулируем базовые предпосылки выбора модели нижнего уровня:

– на этапе выбора «собственной» производственной программы СБЕ в составе ИГП оперирует только собственными и заёмными средствами, не прибегая к трансфертным отчислениям УК. Таким образом, в этом случае структурное подразделение является «традиционным» рыночным агентом, что предполагает выбор критерия для кратко- и среднесрочного интервалов планирования в форме валового дохода от реализации товарной продукции за вычетом затрат на производство и обслуживание заёмного капитала;

– «излишки» производственных мощностей и ресурсно-финансового обеспечения основной производственной деятельности СБЕ после реализации «общей» производственной программы ИГП незначительны и обеспечивают выбор варианта «собственной» производственной программы СБЕ из весьма незначительного числа возможных. Это делает излишним учёт в модели выбора оптимального варианта «собственной» программы СБЕ рыночного риска;

– в условиях частично-децентрализованной организационной структуры ИГП СБЕ в ее составе планируют «собственную» производственную деятельность с учётом риска банкротства, что предполагает учёт в модели нижнего уровня предельного риска структуры капитала.

Введём следующие обозначения для дополнительных переменных и параметров, используемых при описании модели нижнего уровня (входящие в группу управляемых-эндогенных отметим особо):

Li – количество продуктов (l – индекс) в номенклатурном перечне продуктов собственного производства i-й СБЕ;

– планируемый объём производства l-го продукта в интервале времени t в рамках «собственной» производственной программы i-й СБЕ,

– планируемый объём производства l-го продукта в интервале времени t в рамках «собственной» производственной программы i-й СБЕ,  (эндогенная переменная);

(эндогенная переменная);

,

,  – соответственно нижняя и верхняя границы изменения переменной

– соответственно нижняя и верхняя границы изменения переменной  (определяются аналогично границам для переменных группы

(определяются аналогично границам для переменных группы  ),

),  ,

,  ;

;

– планируемая цена реализации для временного интервала t l-го продукта, производимого в рамках «собственной» производственной программы i-й СБЕ,

– планируемая цена реализации для временного интервала t l-го продукта, производимого в рамках «собственной» производственной программы i-й СБЕ,  ;

;

– удельная фондоёмкость l-го продукта «собственной» производственной программы i-й СБЕ по j-му активу в составе её рабочего капитала (

– удельная фондоёмкость l-го продукта «собственной» производственной программы i-й СБЕ по j-му активу в составе её рабочего капитала ( ,

,  ,

,  );

);

– себестоимость производства l-го продукта «собственной» производственной программы i-й СБЕ,

– себестоимость производства l-го продукта «собственной» производственной программы i-й СБЕ,  ;

;

– планируемый для временного интервала t объём внешнего заёмного финансирования производственной деятельности i-й СБЕ (в рамках дополнительного финансирования «собственной» производственной программы – эндогенная переменная);

– планируемый для временного интервала t объём внешнего заёмного финансирования производственной деятельности i-й СБЕ (в рамках дополнительного финансирования «собственной» производственной программы – эндогенная переменная);

– предельное для периода t значение коэффициента автономии рабочего капитала i-й СБЕ;

– предельное для периода t значение коэффициента автономии рабочего капитала i-й СБЕ;

– ставка внешнего кредита для i-й СБЕ (в общем случае, нелинейная функция объёма

– ставка внешнего кредита для i-й СБЕ (в общем случае, нелинейная функция объёма  заёмного финансирования);

заёмного финансирования);

τ – ставка налога на прибыль.

Модель нижнего уровня (выбор оптимального варианта «собственной» производственной программы i-й СБЕ для временного интервала t) задается соотношениями:

(8)

(8)

(9)

(9)

(10)

(10)

(11)

(11)

(12)

(12)

2. Эмпирические расчёты производственных программ подразделений ИГП на верхнем и нижнем уровнях.

Эмпирические расчёты по модели «Выбор оптимального варианта производственной деятельности интегрированной группы предприятий» были проведены на следующем контрольном примере. Выбранная ИГП (машиностроительный холдинг) включает три СБЕ (производственные цеха, технологические переделы, табл. 1).

СБЕ принимают участие в производстве общей номенклатуры выпускаемых холдингом изделий (табл. 2) и в производстве изделий «собственной» производственной программ (продукты, производимые СБЕ, выпускаются партиями по 10 ед.).

Цены реализации продукции: партия легковых автомобилей (10 шт.) 4000 усл. ед., грузовых – 9000 усл. ед. (400 усл. ед. и 900 усл. ед. за шт. соответственно).

Таблица 1

СБЕ в составе ИГП

|

№ |

Название СБЕ (цех / технологический передел) |

Промежуточный продукт |

Ставка внутрифирменного кредитования β, установленная УК |

Рабочий капитал C (в усл. д. е.) |

Нижний порог рентабельности рабочего капитала |

|

1 |

Основной |

Кузова |

6.4 % |

3600 |

16 % |

|

2 |

Колёсный |

Колёса |

6.5 % |

3500 |

11 % |

|

3 |

Электротехнический |

Электрооборудование |

7 % |

1100 |

19 % |

Таблица 2

Нормативы затрат рабочего капитала на ед. промежуточной продукции

|

СБЕ |

Актив |

I продукт |

II продукт |

Запасы, ед. |

|

Легковой автомобиль |

Грузовой автомобиль |

|||

|

1 |

1 Сталь |

10 |

20 |

440 |

|

2 Стекло |

6 |

9 |

220 |

|

|

3 Резина |

3 |

7 |

150 |

|

|

4 Пластик |

2 |

2 |

60 |

|

|

5 Провода |

1 |

3 |

60 |

|

|

2 |

1 Сталь |

3 |

8 |

530 |

|

2 Стекло |

— |

— |

— |

|

|

3 Резина |

2 |

4 |

290 |

|

|

4 Пластик |

2 |

3 |

230 |

|

|

5 Провода |

— |

— |

— |

|

|

3 |

1 Сталь |

2 |

3 |

440 |

|

2 Стекло |

— |

— |

— |

|

|

3 Резина |

— |

— |

— |

|

|

4 Пластик |

2 |

4 |

540 |

|

|

5 Провода |

1 |

2 |

270 |

Таблица 3

Трансфертные цены и себестоимость промежуточного продукта

|

СБЕ |

Трансфертная (внутрифирменная) цена rn, усл. ед. |

Себестоимость промежуточного продукта rc, усл. ед. |

||

|

I |

II |

I |

II |

|

|

1 |

90 |

240 |

70 |

210 |

|

2 |

30 |

60 |

25 |

53 |

|

3 |

8 |

13 |

6 |

11 |

Используем пороговое значение риска производственной программы ИГП  .

.

Представим табличные зависимости величин выпуска конечных продуктов и выпуска отдельными СБЕ промежуточной продукции. Они строятся по историческим данным, либо экспертным методом и учитывают характерную для условий серийного производства нелинейную зависимость в парах «выпуск конечной продукции – выпуск промежуточной продукции» (табл. 4).

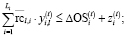

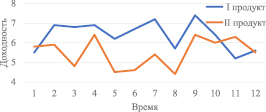

Для визуализации зависимости в паре «выпуск конечной продукции – затраты рабочего капитала СБЕ на выпуск промежуточной продукции» нами была использована численная интерполяция этой зависимости на основе многочлена Лагранжа 3-й степени, который для исходных данных, представленных в табл. 4 (в качестве примера выбраны первая СБЕ и первый продукт), имеет вид (рис. 1) (в соотношениях (3) – (5) многочлен представлен обозначением v1(x1), для других СБЕ и продуктов обозначения аналогичны):

y(x) = 0.006173x3 – 0.2037x2 + 2.889x. (13)

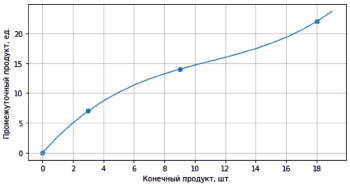

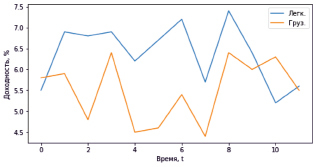

Для оценки рыночного риска в модели общей производственной программы ИГП нами проведён анализ временных рядов доходностей выпускаемых продуктов. Эти данные представлены в табличной (табл. 5) и графической (рис. 2) формах.

Таблица 4

Табличные зависимости для объёмов промежуточных продуктов

|

СБЕ |

Продукт |

Объём конечной продукции |

Объём промежуточной продукции |

|

1 |

I |

0 |

0 |

|

3 |

7 |

||

|

9 |

14 |

||

|

18 |

22 |

||

|

II |

0 |

0 |

|

|

4 |

12 |

||

|

12 |

25 |

||

|

18 |

32 |

||

|

2 |

I |

0 |

0 |

|

4 |

20 |

||

|

13 |

40 |

||

|

18 |

60 |

||

|

II |

0 |

0 |

|

|

4 |

45 |

||

|

12 |

95 |

||

|

18 |

130 |

||

|

3 |

I |

0 |

0 |

|

5 |

45 |

||

|

13 |

100 |

||

|

17 |

160 |

||

|

II |

0 |

0 |

|

|

4 |

80 |

||

|

12 |

180 |

||

|

17 |

220 |

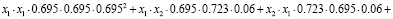

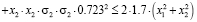

На основе этой информации были получены показатели риска (дисперсия, среднеквадратичное отклонение, ковариация доходностей продуктов), которые имеют значения: σ1 = 0.695, σ2 = 0.723, cov(1; 2) = 0.06.

Рис. 1. График зависимости, задаваемой соотношением (13)

Таблица 5

Доходности продуктов, %

|

t |

r1 |

r2 |

|

1 |

5.5 |

5.8 |

|

2 |

6.9 |

5.9 |

|

3 |

6.8 |

4.8 |

|

4 |

6.9 |

6.4 |

|

5 |

6.2 |

4.5 |

|

6 |

6.7 |

4.6 |

|

7 |

7.2 |

5.4 |

|

8 |

5.7 |

4.4 |

|

9 |

7.4 |

6.4 |

|

10 |

6.4 |

6 |

|

11 |

5.2 |

6.3 |

|

12 |

5.6 |

5.5 |

Рис. 2. Ряды доходности продуктов первой и второй групп

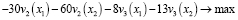

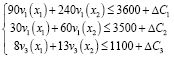

Модел верхнего уровня с учётом конкретного числового наполнения имеет вид:

(14)

(14)

(15)

(15)

(16.1)

(16.1)

Выражение (16.1) может также быть представлено в виде системы линейных (относительно v(x) неравенств следующим образом:

(16.2)

(16.2)

(17.1)

(17.1)

Выражение (17.1) может также быть представлено в виде системы линейных (относительно v(x) неравенств следующим образом:

(17.2)

(17.2)

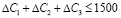

(18)

(18)

(19)

(19)

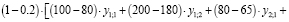

Получены следующие результаты: Валовой доход УК: 76098 усл. ед. Оптимальные объёмы производства (в партиях): x1 = 11, x2 = 4.7., объёмы производства (в шт.): 110 легковых автомобилей и 47 грузовых. Объёмы трансфертов: ΔC1 = 610, ΔC2 = 356, ΔC3 = 534.

Оценим эффективность общей производственной программы (рентабельность затрат) по СБЕ. Доходы СБЕ складываются из стоимости произведённой ими промежуточной продукции, исчисленной в трансфертных (внутрифирменных) ценах. Затраты СБЕ соответствуют затратам рабочего капитала (табл. 6).

Получены следующие данные по остаткам рабочего капитала отдельных СБЕ (табл. 7).

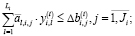

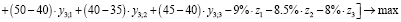

В процессе решения задачи нижнего уровня определяются собственные программы отдельных СБЕ холдинга (табл. 8). Продукты, производимые в рамках собственных программ, выпускаются партиями по 10 ед.

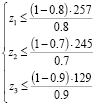

В табл. 9 приведены данные по пороговым значениям коэффициентов автономии и стоимости краткосрочных кредитов для отдельных СБЕ, которые предполагается использовать в расчётах собственных производственных программ подразделений в рамках модели нижнего уровня.

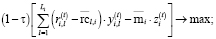

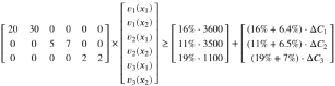

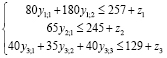

С учётом данных, отражённых в табл. 7, 8, 9, модель нижнего уровня имеет следующий вид:

(20)

(20)

(21)

(21)

(22)

(22)

(23)

(23)

Результаты расчёта собственных производственных программ подразделений холдинга, реализуемых на резервах рабочего капитала и финансово-ресурсного обеспечения, представлены в табл. 10 и табл. 11.

Таблица 10

Объёмы производства 1-6 продуктов собственных программ

|

СБЕ (цех / технологический передел) |

Планируемый объём внешнего заёмного финансирования z |

Собственный продукт |

Оптимальный объём производства (в шт.) * |

|

1 |

51.3 |

1 |

4 |

|

2 |

15 |

||

|

2 |

54.2 |

3 |

46 |

|

3 |

0 |

4 |

19 |

|

5 |

0 |

||

|

6 |

0 |

*Комментарий. В расчётах объёма выпуска учитывался указанный выше размер партии.

Таблица 11

Рентабельность затрат собственных производственных программ *

|

СБЕ (цех / технологический передел) |

Доходы |

Затраты |

Рентабельность |

|

1 |

330.7 |

304 |

8.8 % |

|

2 |

351.3 |

299.7 |

17.2 % |

|

3 |

93.1 |

77.6 |

20.0 % |

*Комментарий. Затраты рассчитываются в соответствии с левой частью выражения (22). Валовый, очищенный от налогов и платежей, доход рассчитывается на основе формулы, приведённой в левой части критерия (20).

Полученные в статье результаты соответствуют заявленной цели и задачам. К основным следует отнести постановку задачи и двухуровневую модель выбора оптимальных вариантов общей и собственных производственных программ соответственно управляющей компании и структурных подразделений интегрированной группы предприятий с критерием валовой маржинальной доходности и внешними и внутренними ограничениями, включая и ограничение на риск, эмпирические расчеты по которой продемонстрировали ее высокую адаптивность к реальной практике функционирования крупных производственных предприятий корпоративного сектора экономики.

Библиографическая ссылка

Димитриев А.М., Окунов Э.Н. МОДЕЛИРОВАНИЕ ОПТИМАЛЬНЫХ ВАРИАНТОВ ПРОИЗВОДСТВЕННЫХ ПРОГРАММ ПОДРАЗДЕЛЕНИЙ ИНТЕГРИРОВАННОЙ ГРУППЫ ПРЕДПРИЯТИЙ С УЧЁТОМ ВНЕШНИХ И ВНУТРЕННИХ ОГРАНИЧЕНИЙ // Вестник Алтайской академии экономики и права. – 2020. – № 4-1. – С. 50-63;URL: https://vaael.ru/ru/article/view?id=1054 (дата обращения: 25.04.2024).